Ein Börsengang (Initial Public Offering, IPO) ist ein bedeutendes Ereignis im Leben eines Unternehmens und markiert den Übergang von einer privat geführten Organisation zu einem börsennotierten Unternehmen.

Der Prozess umfasst zahlreiche Schritte, von der Durchführung einer Due Diligence bis hin zur Vermarktung und dem Verkauf der Unternehmensanteile an öffentliche Investoren.

Jeder dieser Schritte ist mit verschiedenen Kosten verbunden, die bei der Planung eines Börsengangs unbedingt berücksichtigt werden müssen. In diesem Artikel werden wir die verschiedenen Arten von Kosten, die dem Emittenten während eines Börsengangs entstehen, im Detail untersuchen

-

Gebühren für Deal Maker

Einer der Hauptkosten im Zusammenhang mit einem Börsengang sind die Deal-Maker-Gebühren. Deal Maker sind wichtige Akteure in der Geschäftswelt und auf die Erleichterung von Transaktionen wie Börsengängen, Fusionen, Übernahmen und anderen Geschäftsabschlüssen spezialisiert.

Einer der Hauptkosten im Zusammenhang mit einem Börsengang sind die Deal-Maker-Gebühren. Deal Maker sind wichtige Akteure in der Geschäftswelt und auf die Erleichterung von Transaktionen wie Börsengängen, Fusionen, Übernahmen und anderen Geschäftsabschlüssen spezialisiert.

Sie sind dafür verantwortlich, potenzielle Geschäfte zu identifizieren, Verhandlungen zu leiten, Transaktionen zu strukturieren, Due Diligence durchzuführen, den Hauptversicherer, bei dem es sich um eine Investmentbank handelt, zu rekrutieren und zu überzeugen, die Syndizierung zwischen Investmentbanken zu organisieren und Transaktionen abzuschließen.

Die Gebühren für Deal-Maker können stark variieren und umfassen Einbehaltungsgebühren, Erfolgsgebühren auf der Grundlage eines Prozentsatzes des Transaktionswerts oder stündliche oder feste Gebühren für bestimmte Dienstleistungen.

Bei einem Börsengang können die Gebühren zwischen 9% und 12% des durch den Börsengang erzielten Bruttoerlöses liegen, abhängig von der Größe des Angebots und der Komplexität der Transaktion.

Für Unternehmen, die potenzielle Transaktionen in Betracht ziehen, ist es von entscheidender Bedeutung, die Rolle und die damit verbundenen Kosten der Dealmaker zu verstehen.

-

Zeichnungsgebühren

Ein weiterer Hauptaufwand im Zusammenhang mit einem Börsengang sind die Zeichnungsgebühren.

Diese Gebühren werden an die Investmentbanken oder Underwriter gezahlt, die bei der Vorbereitung, Vermarktung und dem Verkauf der Unternehmensanteile behilflich sind.

Die Gebühren können zwischen 6% und 9% des beim Börsengang erzielten Bruttoerlöses liegen, abhängig von der Größe des Angebots und der Komplexität der Transaktion.

-

Anwaltskosten

Der IPO-Prozess erfordert die Einbeziehung eines Rechtsberaters sowohl für den Emittenten als auch für die Underwriter. Die Anwaltskosten können je nach Faktoren wie der Komplexität des Angebots, der Größe des Unternehmens und der Gerichtsbarkeit, in der es tätig ist, erheblich variieren. Die Anwaltskosten für einen Standard-Börsengang liegen typischerweise zwischen mehreren Hunderttausend Dollar und über einer Million Dollar.

-

Buchhaltungs- und Prüfungsgebühren

Buchhaltungs- und Prüfungsgebühren sind ein weiterer erheblicher Kostenfaktor im Zusammenhang mit einem Börsengang. Diese Gebühren werden an die Wirtschaftsprüfungsgesellschaft gezahlt, die für die Erstellung und Prüfung des Jahresabschlusses des Emittenten verantwortlich ist. Dieser muss bei den Aufsichtsbehörden eingereicht und in den IPO-Prospekt aufgenommen werden. Die Kosten für diese Dienstleistungen können zwischen Zehntausenden und mehreren Millionen Dollar liegen, abhängig von der Größe und Komplexität des Unternehmens und den erforderlichen Prüfungsarbeiten.

-

Registrierungs- und Anmeldegebühren

Der Emittent muss Registrierungs- und Anmeldegebühren an die zuständigen Wertpapieraufsichtsbehörden zahlen, beispielsweise an die Securities and Exchange Commission (SEC) in den Vereinigten Staaten. Diese Gebühren richten sich nach dem Umfang des Angebots und variieren je nach den spezifischen Vorschriften der jeweiligen Gerichtsbarkeit.

-

Druck- und Vertriebskosten

Die Erstellung und Verteilung des IPO-Prospekts und anderer Marketingmaterialien kann erhebliche Kosten verursachen.

Dazu gehören die Kosten für den Druck und Versand des Prospekts an potenzielle Anleger sowie für die Erstellung und Verteilung ergänzender Marketingmaterialien wie Präsentationen, Roadshow-Materialien und Pressemitteilungen.

-

Roadshow-Kosten

Die Roadshow ist ein wesentlicher Bestandteil des IPO-Marketingprozesses, bei dem das Managementteam des Emittenten und die Underwriter reisen, um potenzielle Investoren zu treffen und die Geschichte des Unternehmens vorzustellen. Zu den Ausgaben im Zusammenhang mit der Roadshow können Reisen, Unterkunft, Verpflegung und die Anmietung von Veranstaltungsorten für die verschiedenen Meetings und Präsentationen gehören.

-

Listungsgebühren

Für die Notierung ihrer Aktien an einer Börse müssen Emittenten Notierungsgebühren zahlen. Diese Gebühren variieren je nach Börse und Unternehmensgröße. Darüber hinaus müssen Emittenten möglicherweise jährliche Notierungsgebühren zahlen, um ihre Notierung an der Börse aufrechtzuerhalten.

-

Investor-Relations-Aufwendungen

Ein Börsengang erfordert oft, dass der Emittent seine Investor-Relations-Bemühungen verstärkt, um potenzielle Investoren anzuziehen und mit ihnen zu kommunizieren. Dies kann die Erstellung einer speziellen Investor-Relations-Website, die Erstellung von Investorenmaterialien und die Einstellung von Investor-Relations-Personal oder Beratern umfassen.

-

Versicherungskosten

Die Vermögensschaden-Haftpflichtversicherung (Directors and Officers, D&O) stellt für Emittenten während eines Börsengangs einen kritischen Kostenfaktor dar. Diese Versicherung schützt die Direktoren und leitenden Angestellten des Unternehmens vor persönlicher Haftung im Falle von rechtlichen Schritten oder Ansprüchen im Zusammenhang mit ihrer Rolle im Unternehmen. Die Kosten einer D&O-Versicherung können je nach Faktoren wie Unternehmensgröße, Branche und Risikoprofil erheblich variieren.

-

Interne Ressourcen

Obwohl dies kein direkter Kostenfaktor ist, ist es wichtig, die Kosten der internen Ressourcen zu berücksichtigen, die für den IPO-Prozess aufgewendet werden. Dazu gehören der Zeit- und Arbeitsaufwand des Managementteams des Unternehmens sowie anderer Mitarbeiter, die möglicherweise an der Vorbereitung und Durchführung des Börsengangs beteiligt sind. Die Kosten für diese internen Ressourcen können erheblich sein, da sie während des IPO-Prozesses häufig dazu führen, dass die Aufmerksamkeit vom regulären Geschäftsbetrieb abgelenkt wird.

-

Gebühren für Finanzberater

Einige Emittenten beauftragen Finanzberater, die ihnen während des gesamten IPO-Prozesses Beratung und Unterstützung bieten. Diese Berater können bei der Bewertung, Strukturierung und Verhandlung des Angebots behilflich sein und bei der Auswahl von Underwritern und anderen Dienstleistern beratend zur Seite stehen. Die Gebühren für Finanzberater können je nach Umfang ihrer Dienstleistungen und der Größe der Transaktion variieren.

-

Sonstige Ausgaben

Zusätzlich zu den oben genannten Kosten können den Emittenten während des IPO-Prozesses auch verschiedene sonstige Kosten entstehen. Dazu können Ausgaben im Zusammenhang mit Due-Diligence-Untersuchungen, Hintergrundüberprüfungen, Anmeldungen zu geistigem Eigentum und anderen erforderlichen professionellen Dienstleistungen gehören. Darüber hinaus können Kosten im Zusammenhang mit Compliance- und behördlichen Anforderungen anfallen, beispielsweise der Einhaltung des Sarbanes-Oxley Act (SOX) in den Vereinigten Staaten.

-

Kosten nach dem Börsengang

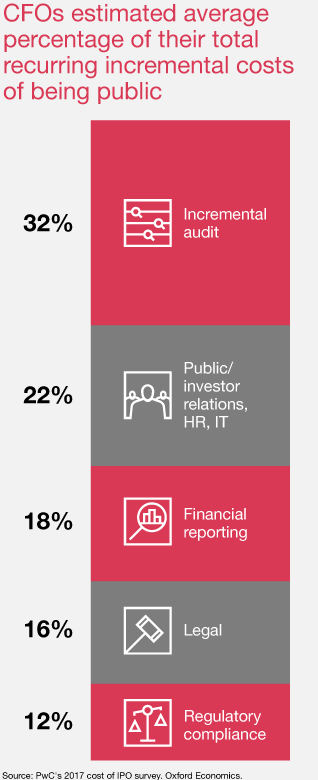

Nach Abschluss des Börsengangs werden den Emittenten weiterhin laufende Kosten entstehen, die mit der Tatsache verbunden sind, dass sie ein börsennotiertes Unternehmen sind. Zu diesen Kosten können die laufende Finanzberichterstattung und -prüfung, die Pflege von Investor-Relations-Programmen und die Einhaltung laufender regulatorischer Anforderungen wie jährliche Einreichungen und Offenlegungen gehören.

-

Faktoren, die die Kosten eines Börsengangs beeinflussen

Mehrere Faktoren können die Kosten eines Börsengangs (IPO) beeinflussen. Hier sind einige der wichtigsten:

Unternehmensgröße und -komplexität: Je größer und komplexer ein Unternehmen ist, desto teurer dürfte sein Börsengang sein. Dies liegt daran, dass größere Unternehmen in der Regel mehr rechtliche und buchhalterische Arbeit benötigen, um Wertpapiervorschriften einzuhalten und Abschlüsse zu erstellen.

Branche: Auch die Branche, in der ein Unternehmen tätig ist, kann sich auf die Kosten eines Börsengangs auswirken. Bestimmte Branchen wie Biotechnologie und Technologie erfordern eine umfassendere Due-Diligence-Prüfung und können im Zusammenhang mit ihren Börsengängen höhere Rechts- und Buchhaltungskosten verursachen.

Marktbedingungen: Auch die Lage an der Börse kann sich auf die Kosten eines Börsengangs auswirken. In einem starken Markt kann die Nachfrage nach Neuemissionen hoch sein, was zu niedrigeren Zeichnungsgebühren führt. In einem schwächeren Markt erheben die Underwriter möglicherweise höhere Gebühren, um das zusätzliche Risiko auszugleichen.

Zeitpunkt: Der Zeitpunkt eines Börsengangs kann sich auch auf dessen Kosten auswirken. Wenn ein Unternehmen ohne entsprechende Vorbereitung überstürzt an die Börse geht, kann es aufgrund der erforderlichen zusätzlichen rechtlichen und buchhalterischen Arbeit mit höheren Kosten rechnen. Wenn ein Unternehmen hingegen zu lange mit dem Börsengang wartet, kann es sein, dass ihm günstige Marktbedingungen entgehen.

Marketing und Werbung: Die Kosten für Marketing und Werbung eines Börsengangs können sich auch auf die Gesamtkosten auswirken. Unternehmen müssen möglicherweise erhebliche Summen für Werbung, Investor Relations und Roadshows ausgeben, um das Interesse potenzieller Investoren zu wecken.

Underwriter-Gebühren: Underwriter berechnen in der Regel einen Prozentsatz des Gesamtbetrags, der beim Börsengang eingesammelt wird. Je höher der Prozentsatz, desto teurer wird der Börsengang.

-

Abschluss

Die mit einem Börsengang verbundenen Kosten sind zahlreich und können sich schnell summieren.

Für den Emittenten ist es von entscheidender Bedeutung, diese Kosten klar zu verstehen und bei der Planung eines Börsengangs angemessen zu budgetieren.

Durch die sorgfältige Prüfung jeder Kostenkategorie und die Zusammenarbeit mit erfahrenen Fachleuten kann der Emittent den IPO-Prozess effektiver steuern und einen erfolgreichen Übergang zu einem börsennotierten Unternehmen gewährleisten.

Wir laden den skeptischen Leser herzlich ein, diesen großartigen Artikel von Price Waterhouse Cooper zu lesen

“Erwägen Sie einen Börsengang? Verstehen Sie zunächst die Kosten“