Wie in meinem vorherigen Artikel besprochen „Ist Ihr Unternehmen bereit für einen IPO-Börsengang?“, sind die Haupthindernisse, die einen Börsengang für ein Unternehmen, das dazu bereit, willens und in der Lage ist, verhindern, die folgenden:

- Die Vorbereitungskosten für einen Börsengang sind unerschwinglich.

- Es gibt keine Garantie, dass der Börsengang gelingt.

- Banker und andere Fachleute, die ihre Karriere aufs Spiel setzen, werden den Börsengang nicht genehmigen, ohne:

- Ordnungsgemäße Sorgfaltspflicht zur Gewährleistung der Sicherheit der Wertpapiermärkte;

- Validierung des Geschäftsmodells;

- Ausreichende Einnahmen, die das Unternehmen zumindest positiv und wenn nicht profitabel machen;

- Starkes und stabiles Wachstum.

Es darf also kein Zweifel daran bestehen, dass das Unternehmen auf Erfolgskurs ist.

Nach der Gründung von zwei Investmentbanken, einer Geschäftsprozessberatungsgesellschaft, einer auf Private und Public Equity-Angebote spezialisierten Anwaltskanzlei ohne Rechtsanwaltskammer und einer Expertenkanzlei für Unternehmensfinanzierung sah ich eine Reihe von Unternehmen mit hohem Rentabilitätspotenzial, die Investmentbanking-Dienstleistungen verdienten, aber aufgrund von Kosten vor dem Vertrieb der Wertpapiere, insbesondere für die Vorbereitung und Gestaltung der Offenlegung, nicht leisten konnten.

Die Wagentheorie

Da ich dazu keine Informationsquelle gefunden habe, hat Howard Hughes laut meinem Mentor die Wagentheorie erfunden. Der Legende nach hatte er in seinem Garten einen riesigen Zug installiert und musste mehr als einen Wagen stellen, um Gruppen seiner Gäste durch sein Grundstück zu fahren. Der Anblick der aneinander befestigten Waggons inspirierte ihn zu einer Theorie des Unternehmenswachstums.

Er dachte, dass die Lokomotive, das schwerste Element des Zuges, sein Kernunternehmen symbolisiert, das eine sehr gut etablierte Institution war. Je etablierter ein Unternehmen ist, desto näher ist es an der Lokomotive und je weniger etabliert ein Unternehmen ist, desto weiter ist es von der Lokomotive entfernt. Start-ups sind am hinteren Ende des Zuges.

Mit diesem Modell nutzte Howard Hughes den Cashflow seiner leistungsstärksten Unternehmen, um seine neuen Unternehmungen zu finanzieren. Bei einer grundlegenden finanzmathematischen Analyse scheint es offensichtlich, dass ein solches System nur funktionieren kann, wenn die Unternehmen für Lokomotiven und erste Waggons hoch profitabel sind und dass die Investitionen in neue Unternehmen weit unter dieser Rentabilität liegen. Laut meinem Mentor sollte ein Verhältnis von 3 zwischen der Summe der profitablen Unternehmen und den Gesamtinvestitionen der Start-ups als Minimum für die Sicherheit angesehen werden, aber ich konnte nie herausfinden, wie er auf dieses Verhältnis gekommen ist.

Diese Theorie hat mich sehr beeindruckt, weil ich darin eine Unternehmenskettenfinanzierung sah und dachte, sie könnte die Lösung sein, um die erste Hürde für einen Börsengang zu überwinden. Lange Zeit habe ich mich gefragt, wie ich IPOs kaskadieren lassen könnte, wobei der vorherige den nächsten zieht.

Als ich vom JOBS Act (Jumpstart Our Business Startups Act) erfuhr, wurde mir klar, dass die Kosten für kleine Börsengänge drastisch gesenkt wurden und somit die Finanzierung von Börsengängen durch einen Domino-Kaskadenprozess möglich war.

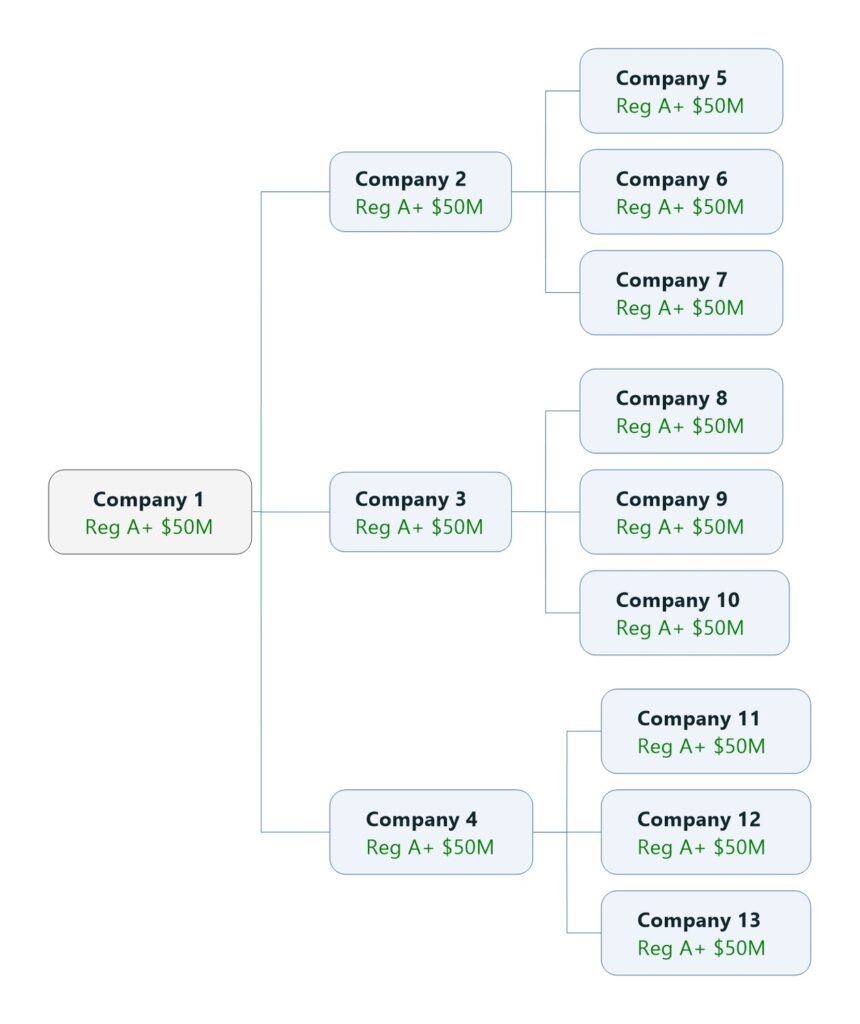

Meine erste Idee war, einen Teil der Erlöse des ersten Börsengangs zu verwenden, um drei weitere Börsengänge zu finanzieren, und das gleiche Prinzip auf diese drei anderen Börsengänge anzuwenden wie bei dem nachstehenden Schema.

Es gab jedoch eine Reihe von Problemen im Hinblick auf die Wertpapiermarktregulierung und die Offenlegung.

Wie kann verhindert werden, dass diese IPOs von der Regulierungsbehörde als Unternehmensgruppe betrachtet werden? Wie lässt sich die Entstehung eines Baums von Beteiligungsverhältnissen zwischen all diesen Unternehmen vermeiden? Aber für diese Antworten berechne ich viel Geld.