Mercado de OPI de 2019: mejor que los titulares

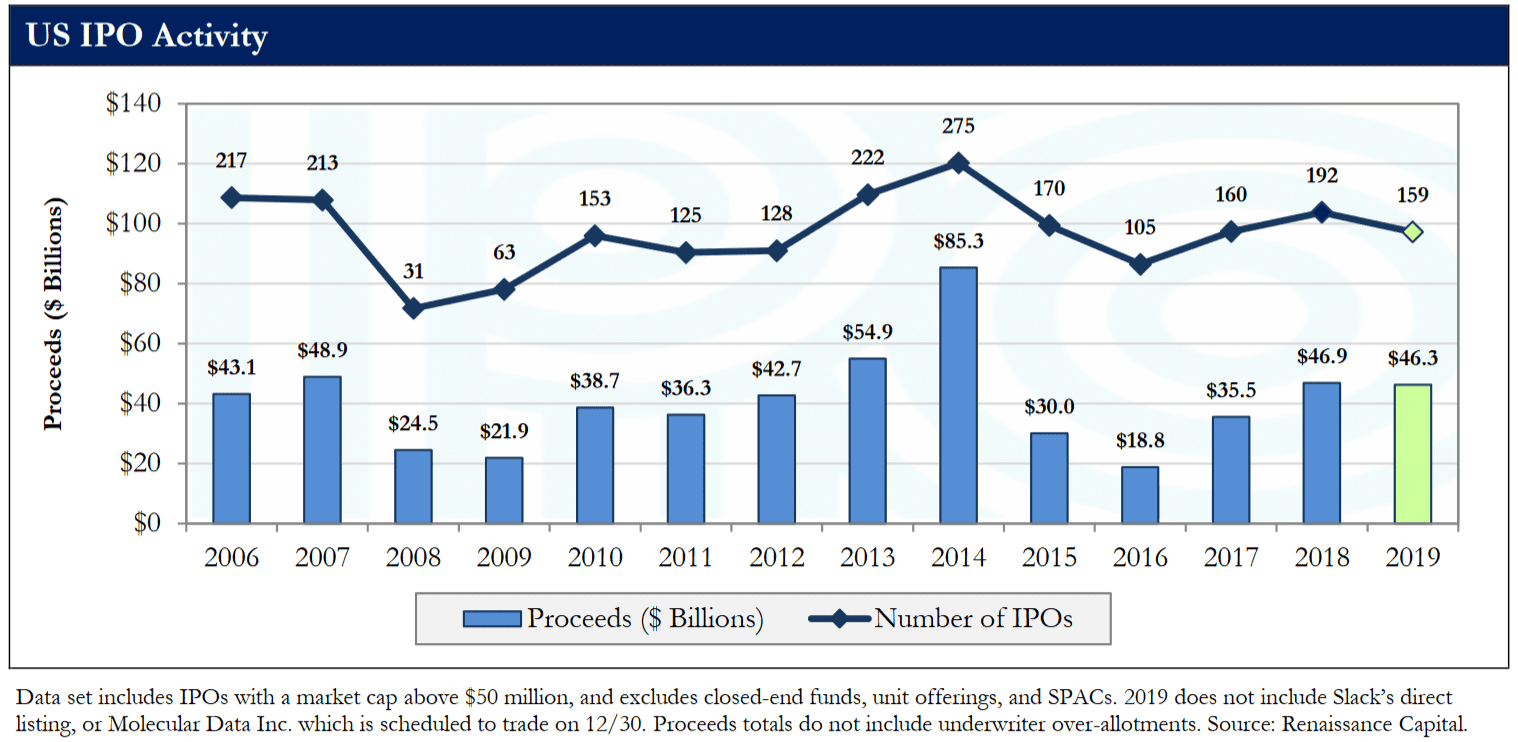

Los debuts largamente esperados de los mega unicornios Uber y Lyft fueron mega fracasos, coronados por el intento kamikaze de salida a bolsa de WeWork en septiembre. Pero más allá de estas decepciones que acapararon los titulares, el mercado de OPI tuvo un año mayormente bueno. Los rendimientos promediaron 20%, con 159 OPI que recaudaron $46 mil millones en ingresos. La biotecnología siguió siendo el sector individual más activo, seguido de cerca por... Leer más