Campo de la divulgación

Se describen sistemas y métodos que generalmente se relacionan con la obtención de capital de riesgo.

Fondo

Las principales barreras que impiden que se lleve a cabo una oferta pública inicial (IPO) para una empresa que está lista, dispuesta y capaz de realizarla incluyen las siguientes: el costo de preparación de una IPO es prohibitivo; no hay garantía de que la oferta pública inicial tenga éxito; y los banqueros y otros profesionales que pongan en juego su carrera no autorizarán la salida a bolsa sin la debida diligencia que garantice la seguridad de los mercados de valores financieros, la validación del modelo de negocio; ingresos suficientes que hagan que la empresa tenga al menos un flujo de caja positivo y, si no, rentable; crecimiento fuerte y estable.

En otras palabras, no debe haber ninguna duda de que la empresa va camino al éxito.

Es posible que las empresas pequeñas o de nueva creación con un alto potencial de rentabilidad que ameritan servicios de banca de inversión no puedan pagarlos debido a los costos previos a la distribución de los valores, especialmente en relación con la preparación y redacción de las divulgaciones. Casi por definición, una empresa que busca una oferta pública inicial no tiene ingresos suficientes para respaldar una empresa hasta que alcanza la rentabilidad, ni tiene experiencia en cumplir con los requisitos regulatorios y de divulgación. Es como un furgón en una vía muerta sin una locomotora que lo jale hacia la línea principal del éxito financiero.

Además, además del costo significativo, monopoliza una parte importante de los recursos de la empresa y la atención de la gerencia. Es por eso que no es raro que durante el proceso de capitalización de riesgo (por ejemplo, IPO), el desempeño de la empresa se vea muy afectado. Por lo tanto, puede haber una necesidad adicional de financiación, aunque solo sea para compensar el bajo rendimiento de las ventas debido al esfuerzo del proceso de capitalización de riesgo o IPO.

Por lo tanto, es deseable desarrollar nuevos sistemas y métodos para obtener capital de riesgo para pequeñas empresas.

Resumen

En el presente se proporciona un sistema para financiar una empresa que comprende una sociedad de adquisición de propósito especial configurada para mantener fondos de inversión e identificar una entidad que necesite capital de riesgo; una empresa financiera de incubadora configurada para administrar actividades relacionadas con la recaudación de fondos para la empresa frente a una participación en el capital y una opción de venta sobre esta participación en el capital para el emisor; y una empresa vehículo especial que posee sustancialmente todos los activos de la entidad que necesita capital de riesgo; en el que la empresa financiera incubadora define una oferta de inversionista para recaudar fondos de los inversionistas contra una parte del capital antes de una oferta pública inicial (IPO) y una parte prorrateada de los fondos recaudados pagaderos después de la IPO.

Las realizaciones incluyen el sistema en el que una parte de los fondos adelantados por los inversores se devuelven a los inversores a través de un valor transferible basado en los ingresos de la venta de acciones de capital en la oferta pública inicial.

También se proporciona una empresa para financiar una empresa que comprende una empresa financiera configurada para gestionar actividades relacionadas con la obtención de fondos para la empresa contra una participación en el capital y una opción de venta sobre esta participación en el capital para el emisor en el que la empresa financiera comprende una empresa de adquisición de propósito especial configurada para mantener fondos de inversión e identificar una entidad que necesite capital de riesgo, una empresa financiera de incubadora configurada para administrar actividades relacionadas con la obtención de fondos para el riesgo frente a una participación en el capital y una opción de venta sobre esta participación en el capital para el emisor; y una empresa vehículo especial que posee sustancialmente todos los activos de la entidad que busca financiamiento; en el que la empresa financiera incubadora define una oferta de inversionista para recaudar fondos de los inversionistas contra una parte del capital antes de una oferta pública inicial (IPO) y una parte prorrateada de los fondos recaudados pagaderos después de la IPO.

Las realizaciones incluyen la empresa en la que una parte de los fondos adelantados por los inversores se devuelven a los inversores a través de un valor transferible basado en los ingresos de la venta de acciones de capital en la oferta pública inicial.

También se proporciona un método para financiar una empresa que comprende establecer una compañía de adquisición de propósito especial configurada para mantener fondos de inversión e identificar una entidad que necesite capital de riesgo; establecer una empresa financiera de incubadora configurada para gestionar actividades relacionadas con la recaudación de fondos para la empresa en una oferta pública inicial contra una participación de capital y una opción de venta sobre esta participación de capital al emisor, en la que la empresa financiera de incubadora define una oferta de inversionista para recaudar fondos de inversionistas contra una parte del capital antes de la oferta pública inicial y una parte proporcional de los fondos recaudados pagaderos después de la oferta pública inicial; y establecer una empresa vehículo especial que posea todos los activos de la entidad que necesita capital de riesgo.

Realizaciones del método comprenden además definir una oferta para la venta de acciones de inversión en la sociedad de adquisición de propósito especial; recibir ofertas de inversionistas para la compra de acciones de inversión; aceptar las ofertas de los inversores; rastrear los ingresos asociados con la venta de las acciones de inversión; retener una parte de los ingresos asociados con la venta de las acciones de inversión para financiar una oferta de venta de acciones de inversión en la empresa incubadora; y pagar a las partes una parte de los ingresos de la venta de acciones de inversión en una oferta pública inicial para una entidad que necesita capital de riesgo a medida que se recibe.

También se proporciona un sistema que comprende un sistema computarizado con hardware y componentes de software especializados para desarrollar, ejecutar y administrar la venta de valores, el sistema que comprende un medio de almacenamiento legible por computadora no transitorio que comprende una pluralidad de instrucciones legibles por computadora incorporadas en él que, cuando se ejecutan por el sistema informático, hace que el sistema informático: defina una oferta de venta de acciones de inversión en una sociedad de adquisición de propósito especial; recibir ofertas de inversionistas para la compra de acciones de inversión; aceptar las ofertas de los inversores; rastrear los ingresos asociados con la venta de las acciones de inversión; retener una parte de los ingresos asociados con la venta de acciones de inversión para financiar una oferta de venta de acciones de inversión en una empresa incubadora; y pagar a las partes una parte de los ingresos de la venta de acciones de inversión en una oferta pública inicial para una entidad que necesita capital de riesgo a medida que se recibe.

También se proporciona un medio de almacenamiento legible por computadora no transitorio que comprende una pluralidad de instrucciones legibles por computadora incorporadas en el mismo en el que las instrucciones, cuando son ejecutadas por un sistema computarizado con componentes de hardware y software especializado para desarrollar, ejecutar y administrar valores, hacen que el sistema computarizado: definir una oferta de venta de acciones de inversión en una sociedad de adquisición de propósito especial; recibir ofertas de inversionistas para la compra de acciones de inversión; aceptar las ofertas de los inversores; rastrear los ingresos asociados con la venta de las acciones de inversión; retener una parte de los ingresos asociados con la venta de acciones de inversión para financiar una oferta de venta de acciones de inversión en una empresa incubadora; y pagar a las partes una parte de los ingresos de la venta de acciones de inversión en una oferta pública inicial para una entidad que necesita capital de riesgo a medida que se recibe.

Breve descripción de los dibujos

Los aspectos revelados se describirán a continuación junto con los dibujos adjuntos, proporcionados para ilustrar y no limitar los aspectos revelados, en los que las designaciones similares indican elementos similares.

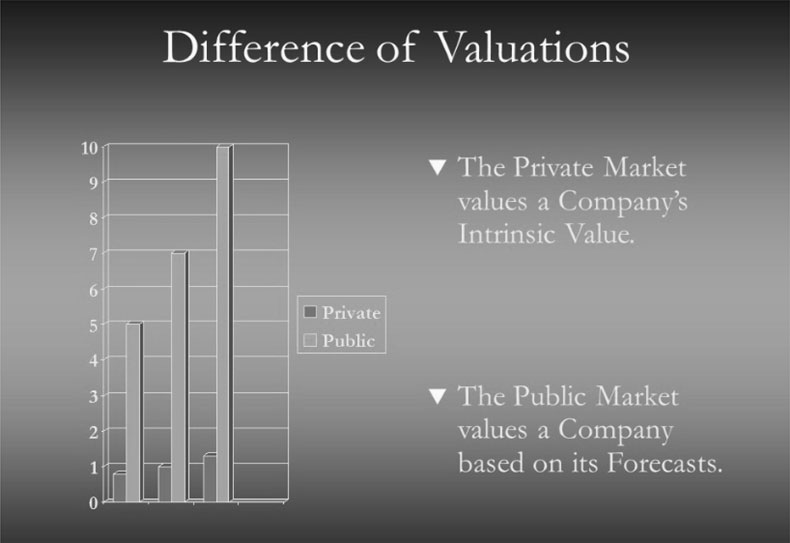

HIGO. 1A representa un gráfico esquemático de la diferencia entre la valoración del mercado privado y la valoración del mercado público según una realización ejemplar del objeto divulgado.

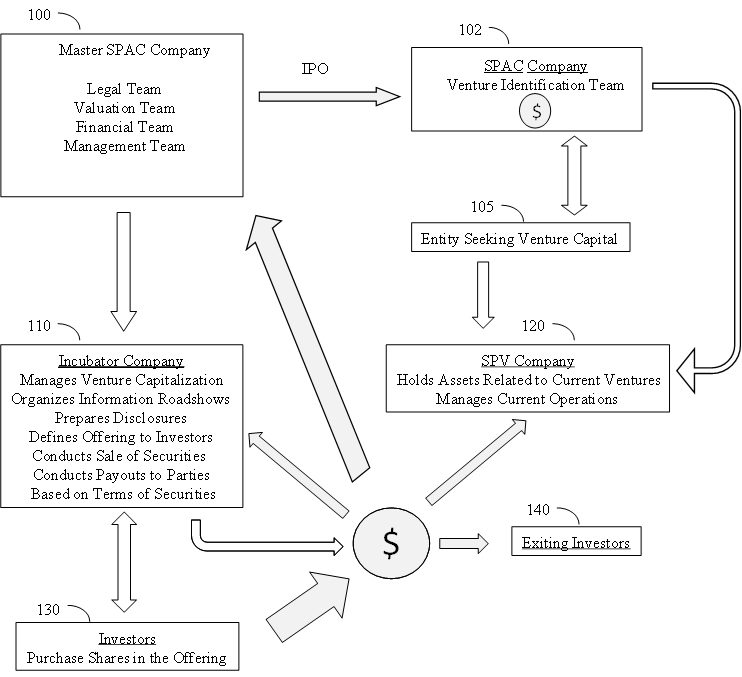

HIGO. 1B representa un gráfico esquemático del uso de un SPAC maestro para organizar empresas SPAC, incubadoras y SPV relacionadas con una capitalización de riesgo de acuerdo con una realización ejemplar del objeto divulgado.

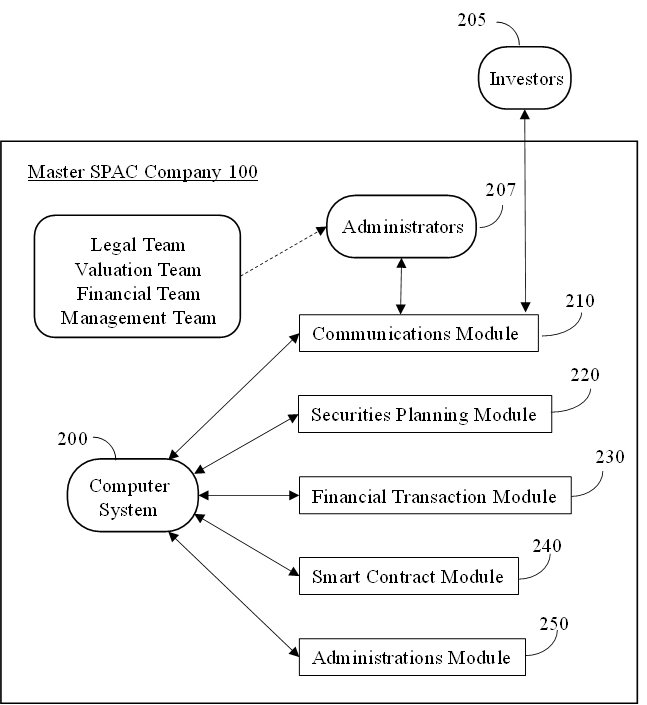

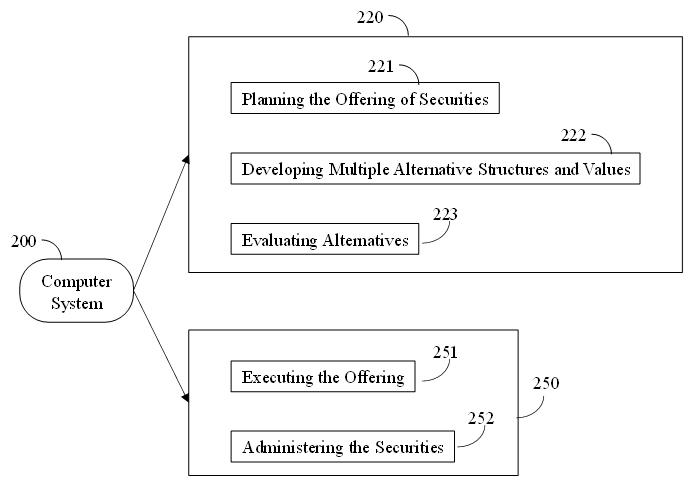

HIGO. 2A y 2B representan diagramas funcionales esquemáticos de un sistema informático relacionado con la planificación y el desarrollo de valores, el modelado y la evaluación de alternativas, así como la ejecución y administración de una oferta de venta de valores según una realización ejemplar del objeto divulgado.

HIGO. 3 representa un diagrama funcional de los componentes de un sistema informático de acuerdo con una realización ejemplar del objeto divulgado.

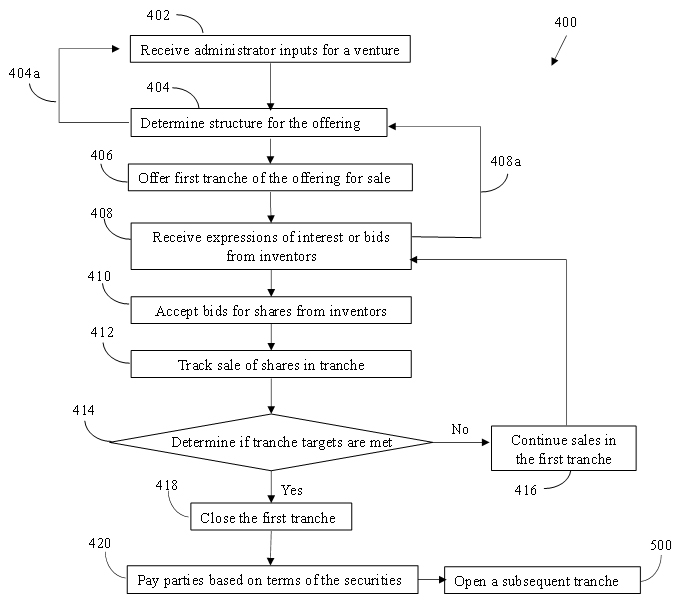

HIGO. 4 muestra un diagrama de flujo del proceso para definir, ofrecer para la venta y administrar un primer tramo de valores relacionados con OPI en cascada de acuerdo con una realización del objeto divulgado.

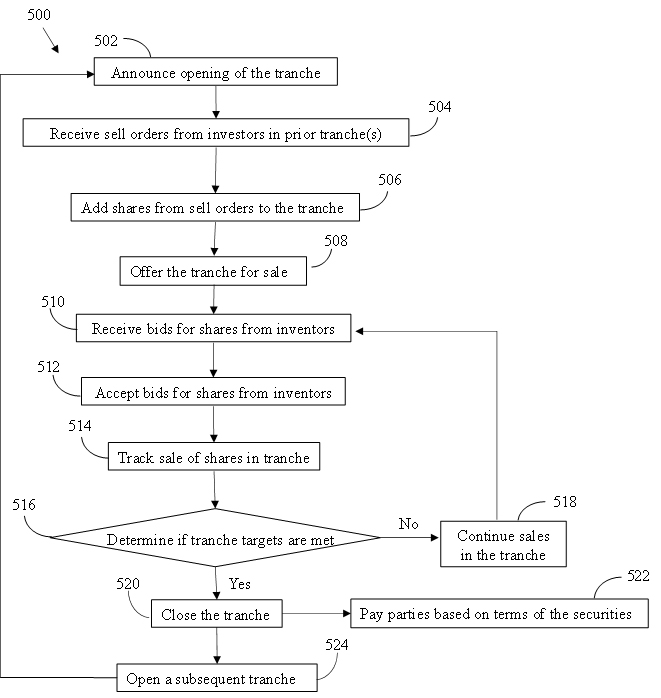

HIGO. 5 muestra un diagrama de flujo del proceso para ofrecer en venta tramos posteriores de valores relacionados con OPI en cascada de acuerdo con una realización del objeto divulgado.

Descripción detallada del asunto divulgado

De acuerdo con varias realizaciones de la invención, y como se muestra en las figuras, se describen varios sistemas y métodos que generalmente proporcionan una plataforma para la creación, comunicación, cotización de precios y ejecución de transacciones para obtener capital de riesgo.

La creación de valor de una oferta pública inicial surge principalmente de la diferencia de valoraciones entre los mercados público y privado. El mercado privado valora los activos. En este modelo de valoración no hay anticipación y todo se basa en el pasado, en el valor intrínseco. Por ejemplo, como se ilustra en la Figura 1A, una empresa que tiene una facturación de $1 millones y una ganancia de $100,000 se venderá en aproximadamente $1 millones, menos durante una recesión y más durante un auge comercial. El mercado público valora la anticipación. Se basa en la tasa de interés equivalente. De forma simplista, excluyendo los factores de riesgo, si la tasa de interés del mercado de capitales es 2% y la empresa genera 10%, será valorada por el mercado público al menos cinco veces su precio. Así, la empresa con una facturación de $1 millones se vendería en alrededor de $7 millones, es decir, teniendo en cuenta una anticipación sobre 15 años de facturación. La misma empresa, con activos idénticos, puede vender alrededor de $5 millones durante la recesión con una anticipación de 10 años, y quizás $10 millones si el mercado está en auge con una anticipación de 20 años.

Los cambios recientes en las leyes de los EE. UU. han facilitado la capacidad de una startup de participar en una oferta pública inicial para recaudar capital. La Ley Jumpstart Our Business Startups (JOBS) es una legislación estadounidense que se convirtió en ley el 5 de abril de 2012 y relaja las regulaciones instituidas por la Comisión de Bolsa y Valores (SEC) sobre las pequeñas empresas que intentan recaudar fondos de los inversores. Reduce los requisitos de presentación de informes y divulgación para las empresas con menos de $1 mil millones en ingresos y permite la publicidad de ofertas de valores. Amplía en gran medida el número de empresas que pueden ofrecer acciones sin pasar por el registro de la SEC.

La Ley JOBS está destinada a facilitar que las nuevas empresas obtengan capital. En segundo lugar, está destinado a permitir que los inversores minoristas inviertan en nuevas empresas. La Ley JOBS estableció la categoría de "empresas de crecimiento emergente", que la SEC define como una empresa que emite acciones con ingresos brutos anuales totales de menos de $1 mil millones durante su año fiscal más reciente. La Ley JOBS reduce los requisitos de información y supervisión para estas empresas. Antes de la Ley JOBS, en la mayoría de los casos, solo los inversores acreditados podían invertir en nuevas empresas.

Amplió en gran medida una categoría bajo una regla llamada "Regulación A" (o Reg A), que permite a las empresas ofrecer acciones sin pasar por el proceso de registro en la SEC. Según la Ley JOBS, el Reg A ampliado, a menudo llamado Reg A+, permite a las empresas ofrecer hasta $50 millones en acciones cada año sin necesidad de cumplir con los requisitos normales de registro. Los inversores minoristas pueden invertir hasta ciertas cantidades, lo que les permite acceder a inversiones de capital de riesgo relativamente arriesgadas.

A pesar de estas mejoras, siguen existiendo obstáculos para una oferta pública inicial exitosa. Por ejemplo, todos los costos incluidos para una oferta pública inicial representan un promedio de 20% de la cantidad recaudada hasta 35% para una startup que recauda una gran cantidad de capital. Estos costos pueden parecer altos, pero es necesario considerar el tamaño del riesgo, especialmente cuando la empresa no tiene historial operativo.

Además del costo significativo, una oferta pública inicial monopoliza una parte significativa de los recursos de la empresa y la atención de la gerencia. También es muy difícil definir un cronograma para la preparación de una oferta pública inicial. Los requisitos de información para una entidad aumentan cuanto más antigua es la entidad. Las nuevas empresas pueden requerir una cantidad indefinida de tiempo adicional para crear documentos inexistentes que son esenciales para el proceso. Un proceso de IPO generalmente dura menos de un año, siempre que no se requiera una inversión preliminar de capital privado o mezzanine y que el emisor pueda pagar los costos de la IPO. Un proceso de salida a bolsa rápido suele durar menos de seis meses. Estos plazos no incluyen demoras por parte del emisor o de las autoridades para entregar información, documentos, decisiones, estados financieros, opiniones de terceros como peritos o abogados que sean necesarios en el proceso. Es por eso que no es raro que durante el proceso de capitalización de riesgo (por ejemplo, IPO), el desempeño de la empresa se vea muy afectado. Por lo tanto, puede haber una necesidad adicional de financiación, aunque solo sea para compensar el bajo rendimiento de las ventas debido al esfuerzo del proceso de capitalización de riesgo o IPO.

Otro vehículo para obtener capital es una sociedad de adquisición de propósito especial (SPAC). Una SPAC es una empresa sin operaciones comerciales que se forma estrictamente para recaudar capital a través de una oferta pública inicial (IPO) con el fin de adquirir una empresa existente, como la compra de una pequeña empresa. En el momento de sus OPI, los SPAC no tienen operaciones comerciales existentes ni objetivos establecidos para la adquisición. También conocidas como "compañías de cheques en blanco", las SPAC existen desde hace décadas. En los últimos años, se han vuelto más populares, atrayendo a suscriptores e inversores de renombre y recaudando una cantidad récord de dinero de OPI en 2019. En 2020, a principios de agosto, se formaron más de 50 SPAC en los EE. UU. que han recaudó unos $21.5 mil millones. Los inversores en SPAC pueden variar desde fondos de capital privado bien conocidos hasta el público en general. Los SPAC tienen hasta dos años para completar una adquisición o deben devolver sus fondos a los inversores.

Los SPAC son entidades que cotizan en bolsa que no operan, establecidas para encontrar y adquirir un negocio privado, activando la cotización pública del objetivo de adquisición. Están diseñados para hacer públicas las empresas sin pasar por el proceso tradicional de salida a bolsa. Permiten a los inversores minoristas invertir en transacciones de capital privado, en particular adquisiciones apalancadas. Un SPAC se crea específicamente para agrupar fondos con el fin de financiar una oportunidad de fusión o adquisición dentro de un cronograma establecido. La oportunidad aún no se ha identificado. La transacción financiera con el objetivo es adquirida por el SPAC en un acuerdo de compra o una “fusión inversa”. Este tipo de fusión generalmente ocurre cuando una empresa pública se fusiona con una corporación privada.

Los SPAC generalmente están formados por inversionistas o patrocinadores, con experiencia en una industria o sector comercial en particular, con la intención de realizar negocios en esa área. Al crear un SPAC, los fundadores a veces tienen en mente al menos un objetivo de adquisición, pero no identifican ese objetivo para evitar divulgaciones extensas durante el proceso de salida a bolsa del SPAC. Por eso se les llama “empresas de cheques en blanco”. Los inversores de OPI no tienen idea de en qué empresa invertirán en última instancia. Los SPAC buscan suscriptores e inversores institucionales antes de ofrecer acciones al público.

El dinero que recaudan los SPAC en una oferta pública inicial se coloca en una cuenta fiduciaria que devenga intereses. Estos fondos no pueden desembolsarse excepto para completar una adquisición o para devolver el dinero a los inversores si se liquida el SPAC. Un SPAC generalmente tiene hasta dos años para completar un trato o enfrentar la liquidación. En algunos casos, algunos de los intereses devengados por el fideicomiso se pueden utilizar como capital de trabajo del SPAC. Después de una adquisición, un SPAC suele cotizar en una de las principales bolsas de valores.

El patrocinador crea una sociedad de cartera. El patrocinador también recibe 20% de las acciones de SPAC por una tarifa, denominada "promoción" o acciones de fundadores. Luego, el patrocinador presenta la documentación normal asociada con la salida a bolsa a través de una oferta pública inicial. En el momento de su oferta pública inicial, los SPAC no tienen operaciones comerciales existentes ni objetivos declarados para la adquisición. Debido a que el SPAC no tiene negocios operativos, el proceso de presentación es rápido y simple. Una vez que el patrocinador ha atraído suficiente interés, vende valores del SPAC. El dinero recaudado de la oferta pública inicial se deposita en un fideicomiso ciego y es intocable hasta que los accionistas aprueben la transacción de adquisición de un objetivo. El SPAC normalmente tiene entre 18 y 24 meses para encontrar y ejecutar una fusión con una empresa objetivo. El SPAC se hace público y cotiza en una bolsa como cualquier otra empresa que cotiza en bolsa en la que participan inversores públicos en general. Pueden comprar valores en el mercado abierto, pero aún se desconoce el futuro objetivo de adquisición. En cambio, estos inversionistas están comprando la visión y la fuerza del patrocinador y la promesa de una adquisición exitosa de un objetivo atractivo. Una vez que el SPAC es público, los patrocinadores pueden comenzar la búsqueda de una empresa objetivo para adquirir. Muchos SPAC destacarán una industria objetivo para una oferta pública inicial. Posteriormente, una empresa operativa existente puede fusionarse o ser adquirida por la SPAC que cotiza en bolsa y convertirse en una empresa que cotiza en bolsa en lugar de ejecutar su propia oferta pública inicial. Cuando los patrocinadores encuentran una empresa, negocian los términos de la adquisición con la empresa objetivo, como el precio de compra o la evaluación de la empresa. Después de un acuerdo, comienza el proceso de eliminación de SPAC. Después de acordar los términos con el objetivo, los patrocinadores deben proponer el objetivo de adquisición a los accionistas del SPAC. Los accionistas tienen la oportunidad de votar sobre la transacción contemplada, ya sea por adquisición o fusión, lo que les da algún recurso si un patrocinador elige una empresa que no les gusta. Las acciones de la SPAC y de la empresa objetivo se fusionan en una nueva empresa.

Incluso si se aprueba la adquisición, los accionistas pueden canjear sus acciones por la devolución de su dinero. Por lo general, ese tipo de garantía no está disponible en una oferta pública inicial, a menos que esté perfectamente claro que el negocio funcionará bien. Por lo general, los patrocinadores tienen dos años para encontrar y anunciar una transacción, ya sea por adquisición o fusión, o de lo contrario, el SPAC se disolverá y los accionistas recuperarán su dinero menos la tarifa de gestión incurrida.

A diferencia de un SPAC tradicional, un SPAC maestro está diseñado para operar bajo el principio de que el objetivo es una OPI para el objetivo en lugar de una fusión o adquisición del objetivo. El Master SPAC combina una adquisición a través de la financiación de una IPO, lo que soluciona la principal desventaja de un SPAC clásico que pierde los múltiplos que genera una IPO. En el modelo MasterSPAC, el objetivo adquirido por el SPAC es IPO'ed y, por lo tanto, genera un múltiplo de valor debido al cambio de mercados privados a públicos.

Una IPO es esencialmente un negocio que busca dinero, mientras que un SPAC es un negocio que busca dinero. Un SPAC puede verse como lo opuesto a una IPO convencional. Un SPAC primero se hace público, generalmente con un equipo de administración muy respetado capaz de obtener capital de grandes inversionistas institucionales, con el objetivo de comprar una empresa privada dentro de aproximadamente 24 meses para colocarla en su caparazón. Gong público a través de un SPAC es significativamente más rápido que una oferta pública inicial tradicional. Teniendo en cuenta la falta de informes financieros y materiales relacionados, hay menos inquietudes y consultas de la SEC que responder sin una corporación operativa en el caparazón real, lo que acorta el proceso de auditoría.

Preferiblemente, el Master SPAC comprende un equipo central de expertos en la gestión y ejecución de OPI, incluidos equipos legales, equipos de valoración, equipo financiero y equipos de gestión. Los expertos en el Master SPAC también pueden brindar su experiencia como una función de servicio a compañías subsidiarias como SPAC e Incubadoras para administrar sus OPI.

Como se usa en el presente, una incubadora de recaudación de fondos es una empresa que financia transacciones corporativas, como una oferta pública inicial (IPO) contra una participación en el capital y una opción de venta sobre esta participación en el capital para el propio emisor. La opción de venta, emitida por el mismo emisor que la participación accionaria, asegura al inversionista que, en caso de éxito de la transacción, el inversionista puede revender esta participación al emisor inmediatamente después. La función de la Incubadora es administrar aspectos del proceso de capitalización de riesgo, mientras que la administración y la estructura de la entidad que busca financiamiento pueden continuar administrando aspectos relacionados con sus funciones corporativas y empresariales normales, incluido el desarrollo, la producción y la venta de productos comerciales a los consumidores. Debido a que la incubadora está capitalizada, organizada y configurada específicamente para financiar y administrar una oferta pública inicial, elimina las barreras clave para una empresa emergente que busca una oferta pública inicial, las de costo y experiencia.

En algunas realizaciones, la separación de las funciones normales de la entidad de los aspectos relacionados con la capitalización de riesgo se logra mediante la formación de un vehículo de propósito especial. Tal como se usa en el presente, una empresa de vehículos de propósito especial (SPV) es una empresa industrial y comercial que mantiene todos los activos de la empresa o grupo que busca financiamiento de IPO consolidados juntos. Los activos en poder del SPV están relacionados con las ofertas comerciales de la empresa o grupo e incluyen, por ejemplo, propiedad intelectual y conocimientos técnicos, activos tangibles que incluyen infraestructura, equipos, bienes para la fabricación de producto(s), inventario de producto(s) para venta, etc., y activos humanos, incluidos los empleados técnicos, de marketing, ventas, etc., y el personal de gestión. Si bien esto no es una obligación absoluta, es deseable que el futuro emisor del SPV se mantenga financiera, comercial y en todo el sentido de la palabra creíble frente al mercado financiero. Este aspecto debe estudiarse caso por caso como parte de la definición de la oferta pública inicial u otra oferta de riesgo. En algunas realizaciones, cuando un grupo o entidad conocida tiene una subsidiaria que lleva todo o parte de su nombre, por ejemplo; BOUYGUES Telecom o PEUGEOT Leasing, el SPV puede poseer activos de la filial mientras no posea activos dentro de una entidad matriz fuera de la filial.

Como se ilustra en la figura 1B, una empresa SPAC maestra 100 puede establecer una SPAC subsidiaria 102 a través de una IPO. La subsidiaria SPAC está configurada para identificar una empresa 105 que necesita capitalización adicional, como una empresa nueva que desea cotizar en bolsa. Los fondos recaudados en la oferta pública inicial de SPAC se mantienen en un fideicomiso ciego por parte de SPAC hasta que se identifica la empresa 105. Una vez que se identifica la empresa 105 que busca financiación de capital de riesgo, el Master SPAC 100 negocia con la empresa 105 los términos del compromiso para gestionar una oferta pública inicial para la empresa 105. Una ventaja de esta estrategia para la empresa 105 es que puede conservar una posición de capital en la empresa ampliada. empresa a diferencia de un SPAC, en el que el SPAC toma el control de la empresa.

Después de que la empresa Master SPAC 100 contrate a la empresa 105 que busca financiación de capital de riesgo, Master SPAC establece una empresa incubadora 110 para gestionar aspectos de la capitalización de riesgo de la IPO, incluida la organización de presentaciones itinerantes de información para intercambiar información con inversores potenciales, prepara divulgaciones, define ofertas a los inversionistas, lleva a cabo la venta de valores y administra las finanzas, incluida la recepción de pagos por valores de los inventores 130 y la distribución de pagos a las partes, incluida la empresa 100 y los inversores que desean salir de los valores 140. La empresa incubadora 110 retiene una parte de los ingresos de la venta de valores en la oferta pública inicial como pago por sus actividades. El SPAC 102 se reorganiza, y los inversores en el SPAC tienen cuatro opciones: salir del SPAC 102 y recuperar su inversión; convertir sus acciones en el SPAC 102 en acciones en la empresa Incubadora 110; convertir sus acciones en SPAC 102 en acciones de Master SPAC 100 hasta que se forme una nueva subsidiaria SPAC; o permanecer invertido en el SPAC para obtener una posición de capital en la empresa ampliada 105 después de su oferta pública inicial. El equipo de identificación de empresas en SPAC 102 queda libre para buscar una nueva empresa que necesite capital de riesgo 105.

También se puede establecer una empresa 120 de vehículo de propósito especial (SPV) para mantener activos tangibles e intangibles relacionados con empresas actuales y gestionar operaciones actuales. La empresa 105 retiene el control de la empresa SPV 120 a través del proceso de financiación, por ejemplo, reteniendo una parte de las acciones en el SPV mientras que el resto de las acciones en el SPV se venden a los inversores. Una vez completada la capitalización de riesgo, la empresa Incubadora 110 se disuelve o se separa de la empresa 105.

Como se describió anteriormente, una parte de los ingresos de la venta de los valores de la OPI se utiliza para financiar los costos previos a la OPI. Los inversores que aportan los costes previos a la OPI son compensados con una parte de los fondos recaudados durante las ventas de acciones de la OPI. La financiación de los costos de la oferta pública inicial se puede obtener mediante la venta de una serie de tramos de valores relacionados con la creación y venta de la oferta pública inicial. El primer tramo puede ser la venta de acciones en el SPAC 102, que ocurre antes de la coincidencia de una Incubadora con una entidad que busca una OPI. El segundo tramo puede ser después de que se identifique la entidad que busca financiamiento y el tramo comprende acciones en la empresa Incubadora 110 establecida durante el proceso de IPO dirigido a los líderes del mercado para proporcionar financiamiento inicial a la empresa y asegurar a los seguidores del mercado que la empresa tendrá éxito. Un tercer tramo puede comprender un valor de transferencia en el que el inversor recibe una parte de los ingresos de la venta de acciones de capital durante la oferta pública inicial. Un valor de transferencia es una obligación de deuda que representa los flujos de efectivo hacia un determinado activo o pasivo. Simplemente pasa los flujos de efectivo futuros a un inversor. Un tramo final comprende la venta de acciones de capital en el SPV dirigido a seguidores del mercado e inversores minoristas. Cada tramo proporciona un medio de salida para los inversores que quieren salir de la empresa. Cuando se vende un nuevo tramo, los inversores que invirtieron en un tramo anterior que quieren o necesitan salir pueden vender parte o la totalidad de sus valores a nuevos inversores. Las acciones del SPAC 102 se convierten en acciones del SPV y el SPAC 102 y la Incubadora 110 se disuelven una vez que se completa la venta de valores.

El proceso de organización de una oferta pública inicial u otro vehículo de capitalización de riesgo comprende los siguientes pasos.

- Se incorpora una empresa incubadora de OPI, o "Incubadora", por ejemplo, en el estado de Delaware en los Estados Unidos de América. Puede ser una empresa financiera tradicional que, dependiendo de su estructura, puede o no estar obligada a registrarse en la Comisión de Bolsa y Valores (SEC) como sujeto de la Ley de Sociedades de Inversión de 1940.

- Se incorpora una compañía de vehículos especiales ("SPV"), como en Delaware, EE. UU. Es una sociedad industrial y comercial en la que se consolidan conjuntamente todos los activos de la sociedad o grupo que busca financiación IPO. Podría verse como una sociedad de cartera; sin embargo, es deseable tratar a la SPV como una entidad en pleno funcionamiento y no como una sociedad de cartera, lo que puede dar lugar a una devaluación significativa cuando el mercado percibe a una sociedad cotizada como una “sociedad de cartera”.

- El equipo legal de la Incubadora prepara un documento de divulgación de "Reglamento A+" para la Incubadora. Dado que este documento es muy similar de un momento a otro, el costo de esta operación debería disminuir significativamente con el tiempo a medida que la Incubadora organice más vehículos de financiación de riesgo. Este documento de divulgación le indica al inversionista que Incubator es una compañía de inversión que financia OPI de cualquier tamaño, contra una participación del capital antes de la OPI y una porción prorrateada de los fondos recaudados pagaderos después de la OPI.

El documento de la Regulación A+ ofrece al inversor tres formas de salir de la inversión:- El inversionista puede vender acciones de la Incubadora en el momento de la oferta pública inicial; o

- El inversionista puede convertir las acciones de la Incubadora en acciones de SPV después de la OPI de la Incubadora y antes del inicio del proceso de OPI de SPV; o

- La incubadora recompra las acciones del inversionista después de (su) salida a bolsa de la incubadora.

- Los archivos de la incubadora ante la Comisión de Bolsa y Valores (SEC) para el registro y cotización en un mercado de valores (EE.UU.) como el NASDAQ o la Bolsa de Valores de Nueva York.

- La SEC revisa el expediente y envía sus comentarios, preguntas y posibles objeciones a Incubator.

- Mientras tanto, la Incubadora y el banco de inversión o el sindicato de bancos de inversión que distribuye las acciones de la Incubadora están realizando roadshows para promocionar las acciones en el mercado y para recolectar las “órdenes” de acciones de la Incubadora. Durante este período, legalmente, cada actor del mercado no puede comprar las acciones, sino que solo puede expresar interés y cuantificar la cantidad que está dispuesto a invertir. En términos prácticos, un comprador que exprese interés en una cantidad de acciones y luego las retire perdería toda credibilidad en el mercado y no podría continuar negociando en otras OPI.

Un Roadshow es una presentación organizada por un emisor de valores y el sindicato de corredores y bancos de inversión que aseguran una emisión de valores, con el objetivo de presentar a los inversores una oportunidad de inversión. El propósito de los roadshows puede ser doble. En el primer caso, los roadshows están diseñados para interesar a los inversionistas en invertir con el Master SPAC en las etapas de salida a bolsa de la subsidiaria SPAC 102 e Incubadora 110 del proceso. El segundo propósito de los roadshows es informar a los posibles objetivos de financiación (es decir, empresas 105) que el Master SPAC está buscando empresas que necesitan financiación.Puede tener lugar en un hotel, un centro de convenciones, un banco u otro lugar de prestigio en diversas circunstancias, como una Oferta Privada de acciones o valores de deuda, una Oferta Pública Inicial (OPI), una Oferta Pública Secundaria o una Presentación sin Acuerdo. En otras realizaciones, el roadshow puede ser virtual, presentado a través de medios electrónicos tales como Internet o una red de acceso limitado (por ejemplo, en un webcast). Durante el roadshow, la dirección de una empresa que emite valores o realiza una Oferta Pública Inicial (OPI) realiza presentaciones a analistas, gestores de fondos, inversores potenciales y sus asesores financieros.

El roadshow tiene como objetivo generar entusiasmo e interés en el tema o la oferta pública inicial y, a menudo, es fundamental para el éxito de la oferta. El roadshow puede moverse a través de muchos lugares que se programan con anticipación y se completan durante un período de tiempo específico para informar e involucrar a múltiples inversores potenciales. Los roadshows a veces pueden estar limitados a un país, pero generalmente incluyen varias paradas internacionales. Dentro de los Estados Unidos, algunos destinos comunes incluyen la ciudad de Nueva York, Chicago, Los Ángeles, Miami y Denver.

Los eventos itinerantes pueden atraer a cientos de posibles compradores interesados en obtener más información sobre la oferta. Los eventos pueden incluir presentaciones multimedia y sesiones de preguntas y respuestas con la presencia de varios de los funcionarios de la empresa. Muchas empresas aprovechan Internet y publican versiones de presentaciones itinerantes en línea. Además de los eventos itinerantes más grandes, las empresas también pueden celebrar reuniones privadas más pequeñas en los meses y semanas anteriores a la oferta.

Los roadshows cubren una variedad de temas, incluida la historia de la empresa y los planes futuros de crecimiento. Se puede presentar información sobre los activos actuales de la empresa, ya sean tangibles o intangibles, así como un argumento de venta con respecto a la próxima oferta.

Además de brindar información sobre la oferta, el roadshow brinda a la empresa la oportunidad de responder las preguntas que pueden plantear los escépticos en el mercado o durante las reuniones de diligencia debida. Proporciona un foro en el que la empresa puede comunicarse directamente con las partes interesadas potenciales para abordar cualquier inquietud potencial.

Los suscriptores también utilizan la información recopilada de los inversionistas para completar el proceso de creación de libros, lo que implica recopilar los precios que los inversionistas potenciales están dispuestos a pagar por la oferta.

Una vez que se completa la actividad del road show, se crea el prospecto final y se distribuye a los inversores potenciales. Este prospecto también se presenta ante la Comisión de Bolsa y Valores de EE. UU. (SEC).

Se establece un precio inicial para la oferta en función de la información recopilada durante el proceso de creación de libros y se solidifica la fecha de la oferta pública inicial.

Un roadshow sin trato ocurre cuando los ejecutivos mantienen conversaciones con inversionistas actuales y potenciales, pero no se ofrece nada a la venta. Un roadshow proporciona una introducción de la oferta a los inversores potenciales y se consideró un factor no financiero clave en las decisiones de compra tomadas por 82% de inversores institucionales con respecto a las OPI en un estudio de 2014 de Ernst & Young.

- Al final de este proceso (puntos 3 arriba a 6 arriba) iterativamente, la SEC otorga al equipo legal de la Incubadora la autorización de cotización.

- Por lo tanto, la incubadora puede registrarse en un mercado de valores de EE. UU., como el NASDAQ. En el raro caso de cotizaciones múltiples, Incubator también puede registrarse en bolsas de valores extranjeras.

- Incubator lanza la salida a bolsa.

- Una vez recaudados los fondos, de acuerdo con el uso del producto estipulado por el Documento de Divulgación de la Regulación A+, la Incubadora realiza al menos los siguientes pagos:

- Un pago a la cuenta del banco de inversión para pagar la comisión de corretaje si no se ha deducido antes de enviar los fondos a la Incubadora.

- Un pago a la cuenta de SPV para asegurar la financiación de SPV.

- Pago de honorarios y gastos de salida a bolsa de SPV a cuenta de los abogados.

- El pago de un bono de éxito a cuenta de los abogados según los procedimientos prescritos.

- El pago al financiador de la IPO de la Incubadora.

- SPV recibe de Incubadora el presupuesto necesario para llevar a cabo su salida a bolsa.

- El equipo legal del SPV redacta un documento de divulgación de la “Reglamentación S-1” para el SPV.

- El equipo legal de SPV prepara el archivo de registro de SPV con la SEC en el formulario S-1 y el archivo de diligencia debida. Esto es mucho más largo que el formulario de Regulación A+ preparado para Incubator. Cabe señalar que el formulario Regulation A+ es un formulario abreviado porque busca una exención parcial del registro, mientras que el formulario S-1 es un registro completo que incluye todas las transacciones significativas realizadas por el emisor en los últimos cinco o diez años, según al caso El emisor no puede comenzar este proceso de registro completo hasta que tenga dos años contables completos y una serie de condiciones financieras cumplidas.

- Este documento ofrece al inversor tres vías de salida de la inversión:

- El Inversor vende acciones de SPV en el momento de la oferta pública inicial; o

- El SPV recompra las acciones del Inversor después de la oferta pública inicial de Incubator; o

- Finalmente, el Inversor no desea irse y sigue siendo accionista del SPV.

- SPV presenta su prospecto ante la SEC para poder registrarse allí y obtener la cotización de sus acciones en un mercado de valores estadounidense.

- La SEC revisa el expediente del SPV y envía sus comentarios, preguntas y posibles objeciones al SPV.

- Mientras tanto, SPV y el banco de inversión o el sindicato de bancos de inversión que distribuye sus acciones organizan roadshows para promover el valor en el mercado y para recoger las “órdenes” de acciones de SPV. Durante este período, legalmente, cada actor del mercado no puede comprar las acciones, sino que solo puede expresar interés y cuantificar la cantidad que está dispuesto a invertir. En términos prácticos, un comprador que exprese interés en una cantidad de acciones y luego las retire perdería toda credibilidad en el mercado y no podría continuar negociando otras OPI.

Como se muestra en la fig. 2A, un sistema informático 200 es el elemento central de la arquitectura de valores dentro del Master SPAC 100, que recibe, genera, almacena, integra y coordina los datos necesarios para definir los valores, recibe pagos de inversión de una pluralidad de inversores 205, opcionalmente genera contratos inteligentes entre los inversores y la empresa, determinando los ingresos relacionados con los valores y administrando los pagos a las partes. El sistema informático está provisto además de al menos un procesador y en el que se cargan componentes de software para recibir entradas de información de la pluralidad de inversores potenciales a través del módulo de comunicaciones o interfaz 210.

El bloque 210 representa un módulo de comunicación, que gestiona las entradas de los inversores y transmite las salidas a los inversores. Los aportes de los inversionistas incluyen información de inversión, interés del inversionista en la oferta potencial, identidad del inversionista, designación de un vehículo de pago o “billetera” digital, como una cuenta bancaria, cuenta de crédito o débito, incluidas las tarjetas de crédito o débito emitidas por una institución financiera, Aplicaciones Venmo o Pay Pal®, etc. El módulo de comunicaciones 210 también puede ser utilizado por el administrador o administradores 207 del sistema informático dentro del Master SPAC 100 para comunicarse con el sistema. Los administradores incluyen representantes de los equipos legal, de valoración, financiero y de gestión encargados de organizar y ejecutar la oferta pública inicial. Los administradores pueden proporcionar entradas al sistema para mantener y administrar el sistema para asegurarse de que esté funcionando correctamente. En realizaciones, el (los) administrador (es) 207 también pueden proporcionar información de los vendedores (por ejemplo, la empresa 100), corredores, bancos de inversión, aseguradores, etc., evaluaciones de riesgos, flujos de ingresos proyectados, etc.

En el bloque 220, el sistema incluye un módulo de planificación de valores en el que se definen los valores, como se describe con mayor detalle con respecto a la Figura 2B.

El bloque 230 comprende el módulo de transacciones financieras que gestiona los pagos de los inversores para cubrir sus ofertas, los pagos a las partes y el cobro de las tarifas de transacción. En realizaciones, una vez que se acepta una oferta, el módulo de transacciones financieras puede retirar los montos de la oferta más las tarifas de transacción de los vehículos de pago de los inversores en respuesta a la aceptación de las ofertas por parte del sistema informático. El bloque 230 también desembolsa pagos a las partes en función de los términos de los valores.

En realizaciones, los valores pueden ofrecerse en forma de un contrato inteligente, que se describe con mayor detalle a continuación. En el bloque 240, el módulo de contrato inteligente ejecuta contratos inteligentes generando bloques de datos que definen los valores, incluidos todos los términos y condiciones vinculantes para los inversores y la empresa, como precios de compra, porcentajes de los activos representados por los valores, etc.

El bloque 250 muestra el módulo de administración de valores, que ejecuta y administra los valores.

Como se muestra en la Figura 2B, el bloque 220 comprende aspectos de la definición de las ofertas de valores.

En el bloque 221, la planificación de la oferta de valores incluye establecer la cantidad objetivo de capital a captar. Guiado por los aportes de los administradores del sistema que representan al vendedor, banco, corredor, suscriptor y/u otras instituciones financieras, el sistema realiza estudios de factibilidad para ofrecer valores para definir la estructura de la oferta. Las entradas también pueden incluir información del inversionista potencial recopilada en presentaciones itinerantes, etc. La planificación de la oferta incluye variables específicas que se incluirán, rangos de valores aceptables para cada variable y términos y condiciones que se incluirán en la oferta.

En el bloque 222, el sistema modela y proyecta múltiples valores de variables individuales y combinaciones de múltiples conjuntos de variables, tales como proyecciones de series de tiempo y modelado económico de interacción entre variables.

En el bloque 223, el sistema evalúa alternativas revisando los resultados del modelado y las proyecciones. La selección de uno o más conjuntos de variables que cumplan con los objetivos se utilizará para refinar la estructura y el valor de las variables y los términos y condiciones para las categorías de precio de las acciones. Es posible que se requieran modelos y proyecciones adicionales para definir un conjunto preferido de valores para las variables y los términos y condiciones para la inclusión en la oferta de valores en las categorías de precio de las acciones.

La Figura 2B también muestra el bloque 250 que comprende aspectos de la administración de las ofertas de valores.

En el bloque 251, el sistema ejecuta la oferta de los valores. Se establecen el precio y el contenido de los valores individuales. Se finalizan los detalles técnicos y legales, se preparan las divulgaciones requeridas y se llevan los valores al mercado. El sistema recibe y acepta ofertas de acciones en el valor de al menos un inversionista, realiza un seguimiento del progreso de las ventas de acciones en el valor y cierra las ventas cuando se alcanzan los valores objetivo. El sistema también podrá recibir órdenes de venta de los tenedores de valores y venderlos a nuevos inversionistas.

El bloque 251 puede comprender un módulo de creación de pedidos. En general, el módulo de creación de pedidos puede tener dos modos de funcionalidad. En una primera modalidad, el módulo de creación de órdenes permite que un inversionista manifieste interés en actividades de pre-oferta y proporcione esa información a los administradores en el Master SPAC. En un segundo modo, el módulo de creación de órdenes recibe y procesa las ofertas de los inversores después de que se lista la oferta.

En el bloque 252, el sistema administra los valores (acciones) de la oferta. Mantiene registros detallados y actualizados de las cuentas de inversionistas individuales según se requiera para pagos periódicos y acumulativos, tratamiento fiscal, beneficios, informes y otros fines. Mantiene registros requeridos y útiles relacionados con análisis financieros e informes financieros de inversionistas, corredores y otras partes involucradas.

En las realizaciones, la oferta, venta y administración de los valores puede llevarse a cabo como un contrato inteligente.

Un contrato inteligente es una aplicación informática que simula el funcionamiento de un contrato. Es un programa de computadora o un protocolo de transacción que tiene como objetivo ejecutar, controlar o documentar automáticamente eventos y acciones legalmente relevantes de acuerdo con los términos de un contrato o acuerdo entre las partes. Los objetivos de los contratos inteligentes son la reducción de la necesidad de intermediarios confiables, arbitrajes y costos de ejecución, pérdidas por fraude, así como la reducción de excepciones maliciosas y accidentales. El contrato inteligente se almacena en una cadena de bloques que se ejecuta cuando se cumplen las condiciones predeterminadas. Se pueden utilizar para automatizar la ejecución de un acuerdo para que todos los participantes puedan estar seguros de inmediato del resultado, sin la participación de ningún intermediario o pérdida de tiempo.

La fiabilidad del contrato inteligente proviene de su automaticidad que le otorga un poder de ejecución sin igual hasta la fecha.

Un contrato inteligente también se puede considerar como un procedimiento almacenado seguro, ya que su ejecución y efectos codificados, como la transferencia de algún valor entre las partes, se aplican estrictamente y no se pueden manipular, después de que una transacción con detalles específicos del contrato se almacena en una cadena de bloques o en un libro mayor distribuido. Esto se debe a que la plataforma controla y audita la ejecución real de los contratos, no los programas arbitrarios del lado del servidor que se conectan a la plataforma. Los contratos inteligentes son particularmente útiles para administrar intercambios de activos financieros o de valor virtuales, donde no es necesario mover materiales tangibles.

El contrato inteligente preferiblemente está estructurado para adherirse a las reglas básicas de prudencia en una inversión de financiación de transacciones, incluidas las siguientes:

- Tener un compromiso de ambas partes en la transacción proporciona las condiciones más seguras para la inversión. Por lo general, un acuerdo de financiación de transacciones se celebra entre una de las partes de la transacción y el representante de los inversores.

- Reducir al mínimo el tiempo de la inversión. Esta regla bastante simple tiene muchas implicaciones, desde la logística hasta las condiciones legales. Los representantes de los inversionistas, que deseablemente son financieros o empresarios pero no abogados, pueden agrupar los fondos de los inversionistas en una cuenta bajo el control de los representantes y verificar el consentimiento y la disposición de las partes para proceder.

- Tener todos los términos (clave) de la transacción acordados antes de que se lleve a cabo la financiación. El inversor o su representante debe asegurarse de que las partes estén totalmente de acuerdo con todos los términos (clave) de la transacción. Si bien es posible que las partes no puedan asumir el costo de la redacción de todos los acuerdos antes de que se lleve a cabo el financiamiento de la transacción, seguramente pueden producir una hoja de términos completa para cada acuerdo necesario para la transacción. Cualquier parte que reciba el financiamiento de la transacción también puede asumir el compromiso con el inversionista de que no se exigirá ningún otro término (clave) adicional o nuevo a la otra parte después de que se produzca el financiamiento, evitando así el clásico requisito de última hora que hace fracasar la transacción.

Los contratantes programan los términos contractuales, los pagos a realizar y todos los envíos de documentos utilizados para la ejecución del contrato en la aplicación informática y ya no podrán retractarse de sus compromisos. Una vez iniciada, la aplicación realiza las operaciones programadas sin intervención humana, según lo programado.

Los clientes finales interactúan con un contrato inteligente a través de transacciones. Tales transacciones con un contrato inteligente pueden invocar otros contratos inteligentes. Estas transacciones pueden resultar en el cambio de estado y el envío de activos financieros de un contrato inteligente a otro o de una cuenta a otra. Los activos financieros pueden incluir monedas denominadas a nivel nacional, criptomonedas, certificados de acciones virtuales u otros activos cuyo valor se puede definir digitalmente.

Similar a una transferencia de valor en una cadena de bloques, la implementación de un contrato inteligente en una cadena de bloques se produce mediante el envío de una transacción desde una billetera para la cadena de bloques. La transacción incluye el código compilado para el contrato inteligente, así como una dirección de receptor especial. Luego, esa transacción debe incluirse en un bloque que se agrega a la cadena de bloques, momento en el que se ejecutará el código del contrato inteligente para establecer el estado inicial del contrato inteligente. Los algoritmos tolerantes a fallas bizantinos protegen el contrato inteligente de forma descentralizada de los intentos de manipularlo. Una vez que se implementa un contrato inteligente, no se puede actualizar. Los contratos inteligentes en una cadena de bloques pueden almacenar estados arbitrarios y ejecutar cálculos arbitrarios.

La confiabilidad del contrato inteligente se puede aumentar considerablemente al confiar en un entorno de TI descentralizado que permita el acceso seguro a los contratistas y que estos no puedan falsificarlo.

Cada contrato inteligente puede incluir información sobre la inversión en la seguridad. Dicha información puede incluir el monto de la inversión, los pagos acordados, el flujo de ingresos, el momento en que se acuerda la inversión, las identidades de las partes, etc. La información de inversión puede incluir además resultados condicionales basados en cada resultado potencial, incluidos la facilitación del pago del inversor al vendedor, y/o la devolución de fondos en caso de anulación o cancelación. En algunas realizaciones, se puede acordar un servicio de liquidación entre las partes.

Algunas realizaciones prevén que los contratos inteligentes puedan generarse en PC individuales, en un dispositivo móvil y/o en la nube. Dichos ejemplos no son limitativos ya que los contratos inteligentes pueden generarse en una variedad de otros dispositivos y/o tipos de los mismos. En algunas realizaciones, cada contrato inteligente puede involucrar servicios externos a discreción de las partes. En algunas realizaciones, las partes pueden seleccionar una gama de opciones en el momento en que se genera el contrato inteligente.

Algunas realizaciones prevén que un contrato inteligente puede registrarse con un proveedor de servicios de liquidación acordado por las partes. En algunas realizaciones, un servicio de liquidación puede proporcionar información sobre el resultado de los activos en los que se basa el valor. En algunas realizaciones, el servicio de liquidación puede enviar la información a las contrapartes, lo que puede desencadenar los pagos según los términos del contrato inteligente. Por ejemplo, el proveedor de servicios de liquidación puede iniciar una transferencia bancaria del comprador al vendedor en función del contrato inteligente. En algunas realizaciones, el proceso puede ser automatizado por software en una computadora y/o servidor controlado por el servicio de liquidación. Las realizaciones de este documento no requieren que los fondos se mantengan en ningún tipo de depósito en garantía, sin embargo, dicha opción se contempla en esta descripción. Por ejemplo, las realizaciones en este documento están dirigidas a cualquier proceso de liquidación financiera que pueda usarse junto con los contratos inteligentes como se describe en este documento.

Algunas realizaciones prevén que la transacción de liquidación pueda almacenarse en blockchain para cerrar el contrato. En algunas realizaciones, los detalles correspondientes a la transacción de liquidación pueden conservarse para auditoría, escrutinio posterior y/o para garantizar que no se cometen errores.

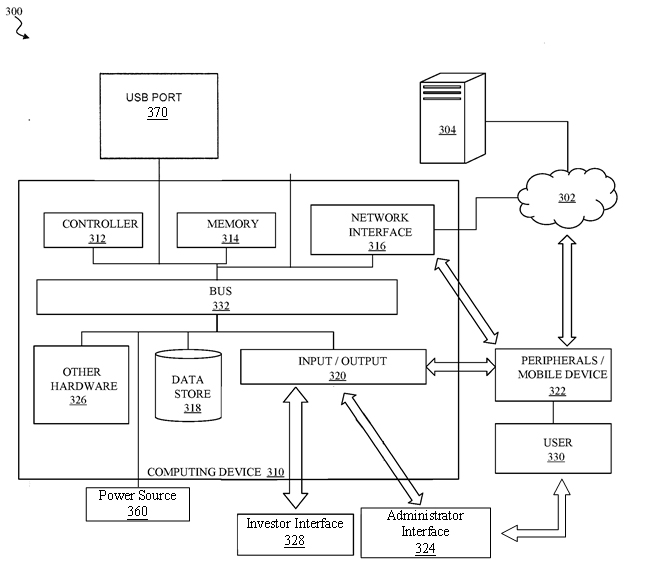

HIGO. 3 representa un sistema informático 300 según una realización de la presente divulgación. En general, el sistema informático 300 puede incluir un dispositivo informático 310, como un ordenador especial diseñado e implementado para recibir entradas de usuario, determinar, dirigir y controlar la salida de señales. El dispositivo informático 310 puede ser o incluir fuentes de datos, dispositivos cliente, etc. En ciertos aspectos, el dispositivo informático 310 puede implementarse usando hardware o una combinación de software y hardware. El dispositivo informático 310 puede ser un dispositivo independiente, un dispositivo integrado en otra entidad o dispositivo, una plataforma distribuida entre múltiples entidades o un dispositivo virtualizado que se ejecuta en un entorno de virtualización.

El dispositivo informático 310 puede comunicarse a través de una red 302. La red 302 puede incluir cualquier red de datos o interconexión de redes adecuada para comunicar datos e información de control entre los participantes en el sistema informático 300. Esto puede incluir redes públicas como la Internet, redes privadas y redes de telecomunicaciones como la red telefónica pública conmutada o redes celulares que utilizan tecnología celular y/u otras tecnologías, así como cualquier otra variedad de redes de área local o redes empresariales, junto con conmutadores, enrutadores, concentradores , puertas de enlace y similares que podrían usarse para transportar datos entre participantes en el sistema informático 300. La red 302 también puede incluir una combinación de redes de datos y no necesita limitarse a una red estrictamente pública o privada.

El dispositivo informático 310 puede comunicarse con un dispositivo externo 304. El dispositivo externo 304 puede ser cualquier computadora, dispositivo móvil como un teléfono celular, tableta, reloj inteligente u otro recurso remoto que se conecta al dispositivo informático 310 a través de la red 302. Este puede incluir cualquiera de los servidores o fuentes de datos descritos en este documento, incluidos servidores, proveedores de contenido, bases de datos u otras fuentes para que los dispositivos utilicen la información de tomas como se describe en este documento.

En general, el dispositivo informático 310 puede incluir un controlador o procesador 312, una memoria 314, una interfaz de red 316, un almacén de datos 318 y una o más interfaces de entrada/salida 320. El dispositivo informático 310 también puede incluir o estar en comunicación con periféricos 322 y otros dispositivos externos de entrada/salida que podrían conectarse a las interfaces de entrada/salida 320.

El controlador 312 puede implementarse en software, hardware o una combinación de software y hardware. Según un aspecto, el controlador 312 puede implementarse en un software de aplicación que se ejecuta en una plataforma informática. Alternativamente, el controlador 312 puede incluir un procesador u otro circuito de procesamiento capaz de procesar instrucciones para su ejecución dentro del dispositivo informático 310 o el sistema informático 300. El controlador 312, como hardware, puede incluir un procesador de subproceso único, un procesador de subprocesos múltiples, un procesador multi-core y así sucesivamente. El controlador 312 puede ser capaz de procesar instrucciones almacenadas en la memoria 314 o en el almacén de datos 318.

La memoria 314 puede almacenar información dentro del dispositivo informático 310. La memoria 314 puede incluir cualquier memoria volátil o no volátil u otro medio legible por computadora, que incluye, entre otros, una memoria de acceso aleatorio (RAM), una memoria flash, una memoria de solo lectura. memoria (ROM), una memoria de solo lectura programable (PROM), una PROM borrable (EPROM), registros, etc. La memoria 314 puede almacenar instrucciones de programa, datos de programa, ejecutables y otro software y datos útiles para controlar el funcionamiento del dispositivo informático 310 y configurar el dispositivo informático 310 para realizar funciones para un usuario 330. La memoria 314 puede incluir una serie de diferentes etapas y tipos de memoria para diferentes aspectos del funcionamiento del dispositivo informático 310. Por ejemplo, un procesador puede incluir memoria interna y/o caché para un acceso más rápido a ciertos datos o instrucciones, y una memoria principal separada o similar puede incluirse para ampliar la capacidad de memoria según se desee. Todos estos tipos de memoria pueden ser parte de la memoria 314 como se contempla aquí.

La memoria 314 puede, en general, incluir un medio no volátil legible por computadora que contiene un código de computadora que, cuando es ejecutado por el dispositivo de computación 310, crea un entorno de ejecución para un programa de computadora en cuestión, por ejemplo, un código que constituye el firmware del procesador, una pila de protocolo , un sistema de gestión de base de datos, un sistema operativo o una combinación de los anteriores, y que realiza algunos o todos los pasos establecidos en los diversos diagramas de flujo y otras descripciones algorítmicas establecidas en este documento. Si bien se representa una sola memoria 314, se entenderá que se puede incorporar de manera útil cualquier número de memorias en el dispositivo informático 310.

La interfaz de red 316 puede incluir cualquier hardware y/o software para conectar el dispositivo informático 310 en una relación de comunicación con otros recursos a través de la red 302. Esto puede incluir recursos remotos accesibles a través de Internet, así como recursos locales disponibles mediante comunicaciones de corto alcance. protocolos que utilizan, por ejemplo, conexiones físicas (por ejemplo, Ethernet), comunicaciones de radiofrecuencia (por ejemplo, Wi-Fi, Bluetooth), comunicaciones ópticas (por ejemplo, fibra óptica, infrarrojos o similares), comunicaciones ultrasónicas o cualquier combinación de estos o otros medios que podrían usarse para transportar datos entre el dispositivo informático 310 y otros dispositivos. La interfaz de red 316 puede, por ejemplo, incluir un enrutador, un módem, una tarjeta de red, un transceptor de infrarrojos, un transceptor de radiofrecuencia (RF) para recibir AM/FM o fuentes de radio satelital, una interfaz de comunicaciones de campo cercano, un radio- lector de etiquetas de identificación de frecuencia (RFID), o cualquier otro recurso de lectura o escritura de datos o similar.

La interfaz de red 316 puede incluir cualquier combinación de hardware y software adecuada para acoplar los componentes del dispositivo informático 310 a otros recursos informáticos o de comunicaciones. A modo de ejemplo y no de limitación, esto puede incluir la electrónica para una conexión Ethernet inalámbrica o por cable que funcione de acuerdo con el estándar IEEE 802.11 (o cualquier variación del mismo), o cualquier otro componente de red inalámbrica de corto o largo alcance o similar. Esto puede incluir hardware para comunicaciones de datos de corto alcance, como Bluetooth o un transceptor de infrarrojos, que puede usarse para acoplarse a otros dispositivos locales, o para conectarse a una red de área local o similar que, a su vez, está acoplado a una red de datos 302 tal como Internet. Esto también puede incluir hardware/software para una conexión WiMax o una conexión de red celular (usando, por ejemplo, CDMA, GSM, LTE o cualquier otro protocolo adecuado o combinación de protocolos). La interfaz de red 316 puede incluirse como parte de los dispositivos de entrada/salida 320 o viceversa.

El almacén de datos 318 puede ser cualquier almacén de memoria interna o externa que proporcione un medio legible por computadora, como una unidad de disco, una unidad óptica, una unidad magnética, una unidad flash u otro dispositivo capaz de proporcionar almacenamiento masivo para el dispositivo informático 310. El almacén de datos 318 puede almacenar instrucciones legibles por computadora, estructuras de datos, módulos de programa y otros datos para el dispositivo informático 310 o el sistema informático 300 en una forma no volátil para almacenamiento persistente a largo plazo y posterior recuperación y uso. Por ejemplo, el almacén de datos 318 puede almacenar un sistema operativo, programas de aplicación, datos de programas, bases de datos, archivos y otros módulos de programas u otros objetos de software y similares.

Tal como se usa aquí, procesador, microprocesador y/o procesador digital puede incluir cualquier tipo de dispositivo de procesamiento digital como, entre otros, procesadores de señales digitales ("DSP"), computadoras con conjunto de instrucciones reducido ("RISC"), computadoras con conjunto de instrucciones complejo (“CISC”), microprocesadores, arreglos de compuertas (p. ej., arreglos de compuertas programables en campo (“FPGA”)), dispositivos lógicos programables (“PLD”), estructuras informáticas reconfigurables (“RCF”), procesadores de arreglos, microprocesadores seguros y circuitos integrados específicos de la aplicación ("ASIC"). Dichos procesadores digitales pueden estar contenidos en un solo troquel de circuito integrado unitario o distribuidos entre múltiples componentes.

Como se usa aquí, el programa y/o software de computadora puede incluir cualquier secuencia o pasos reconocibles por humanos o máquinas que realizan una función. Dicho programa y/o software de computadora puede representarse en cualquier lenguaje o entorno de programación, incluidos, por ejemplo, C/C++, C#, Fortran, COBOL, MATLAB™, PASCAL, GO, RUST, SCALA, Python, lenguaje ensamblador, lenguajes de marcado ( ej., HTML, SGML, XML, VoXML) y similares, así como entornos orientados a objetos como Common Object Request Broker Architecture ("CORBA"), JAVA™ (incluidos J2ME, Java Beans, etc.), Binary Entorno de tiempo de ejecución (por ejemplo, "BREW"), y similares.

La interfaz de entrada/salida 320 puede admitir entrada y salida a otros dispositivos que puedan acoplarse al dispositivo informático 310. Esto puede, por ejemplo, incluir puertos serie (p. ej., puertos RS-232), puertos de bus serie universal (USB), puertos ópticos, puertos Ethernet, puertos telefónicos, conectores de audio, entradas de audio/video de componentes, puertos HDMI, etc., cualquiera de los cuales podría usarse para formar conexiones por cable con otros dispositivos locales. Esto también puede incluir una interfaz de infrarrojos, una interfaz de RF, un lector de tarjetas magnéticas u otro sistema de entrada/salida para acoplarse de forma inalámbrica en una relación de comunicación con otros dispositivos locales. Se entenderá que, si bien la interfaz de red 316 para comunicaciones de red se describe por separado de la interfaz de entrada/salida 320 para comunicaciones de dispositivos locales, estas dos interfaces pueden ser la misma o compartir funcionalidad, como cuando se instala un puerto USB 370. se usa para conectarse a un accesorio Wi-Fi, o donde se usa una conexión Ethernet para conectarse a un almacenamiento conectado a la red local. La interfaz de entrada/salida 320 puede enviar además señales a pantallas de dispositivos periféricos, como se describe en este documento.

Como se usa aquí, un usuario 330 es cualquier ser humano que interactúa con el sistema informático 300. En este contexto, un usuario puede clasificarse generalmente dentro de una de dos categorías. Una categoría es un administrador del sistema, que representa al vendedor y/oa la institución financiera que organiza y realiza la oferta del valor. Otra categoría es un inversionista que compra y vende acciones en el valor.

En ciertas realizaciones, la interfaz de E/S 320 facilita la comunicación con dispositivos de entrada y salida para interactuar con un usuario. Por ejemplo, la interfaz de E/S se puede comunicar con uno o más dispositivos, como un dispositivo de entrada de usuario y/o una pantalla 350 que se puede instanciar en el dispositivo descrito en este documento o en un dispositivo separado, como un dispositivo móvil 208, que permitir que un usuario interactúe directamente con el controlador 312 a través del bus 332. El dispositivo de entrada de usuario puede comprender uno o más botones, una pantalla táctil u otros dispositivos que permitan a un usuario introducir información. En estas realizaciones, el sistema informático puede comprender además una pantalla para proporcionar una salida visual al usuario. La pantalla puede comprender cualquiera de una variedad de pantallas visuales, como una pantalla visible, un conjunto de símbolos o números visibles, etc. Se puede apreciar que las entradas y salidas del sistema informático serían diferentes para administradores e inversores. En consecuencia, el dispositivo informático 310 puede comunicarse con administradores e inversores con diferentes interfaces 324 y 328.

Un periférico 322 puede incluir cualquier dispositivo utilizado para proporcionar información o recibir información del dispositivo informático 310. Esto puede incluir dispositivos humanos de entrada/salida (E/S) como un teclado, un ratón, una alfombrilla de ratón, una bola de seguimiento, un joystick, un micrófono, un pedal, una cámara, una pantalla táctil, un escáner u otro dispositivo que pueda ser empleado por el usuario 330 para proporcionar información al dispositivo informático 310. Esto también puede incluir, o en su lugar, una pantalla, un una impresora, un proyector, unos auriculares o cualquier otro dispositivo audiovisual para presentar información a un usuario. El periférico 322 también puede incluir, o en su lugar, un dispositivo de procesamiento de señales digitales, un accionador u otro dispositivo para soportar el control o la comunicación con otros dispositivos o componentes. En un aspecto, el periférico 322 puede servir como interfaz de red 316, como con un dispositivo USB configurado para proporcionar comunicaciones de corto alcance (por ejemplo, Bluetooth, Wi-Fi, infrarrojos, RF o similares) o de largo alcance (por ejemplo, , datos móviles o WiMax) protocolos de comunicación. En otro aspecto, el periférico 322 puede aumentar el funcionamiento del dispositivo informático 310 con funciones o características adicionales, u otro dispositivo. En otro aspecto, el periférico 322 puede incluir un dispositivo de almacenamiento como una tarjeta flash, una unidad USB u otro dispositivo de estado sólido, o una unidad óptica, una unidad magnética, una unidad de disco u otro dispositivo o combinación de dispositivos adecuados para almacenamiento a granel. Más generalmente, cualquier dispositivo o combinación de dispositivos adecuados para usar con el dispositivo informático 310 puede usarse como un periférico 322 como se contempla aquí.

Se puede incorporar otro hardware 326 al dispositivo informático 310, como un coprocesador, un sistema de procesamiento de señales digitales, un coprocesador matemático, un motor gráfico, un controlador de video, una cámara, un micrófono, parlantes adicionales, etc. El otro hardware 326 también puede, o en su lugar, incluir puertos de entrada/salida ampliados, memoria adicional, unidades adicionales, etc.

Un bus 332 o una combinación de buses puede servir como columna vertebral electromecánica para interconectar componentes del dispositivo informático 310, como el controlador 312, la memoria 314, la interfaz de red 316, otro hardware 326, el almacén de datos 318 y la interfaz de entrada/salida. Como se muestra en la figura, cada uno de los componentes del dispositivo informático 310 puede interconectarse utilizando un bus de sistema 332 en una relación de comunicación para compartir controles, comandos, datos, energía, etc.

El dispositivo informático 310 está conectado a una fuente de energía 360 para proporcionar energía eléctrica para que funcione el dispositivo informático.

Los diversos bloques, módulos y circuitos lógicos ilustrativos descritos en relación con la presente divulgación pueden implementarse o realizarse con un procesador especialmente configurado para realizar las funciones discutidas en la presente divulgación. El procesador puede ser un procesador de red neuronal, un procesador de señal digital (DSP), un circuito integrado de aplicación específica (ASIC), una señal de matriz de puerta programable en campo (FPGA) u otro dispositivo lógico programable (PLD), puerta discreta o lógica de transistor, componentes de hardware discretos o cualquier combinación de los mismos diseñados para realizar las funciones descritas en este documento. Alternativamente, el sistema de procesamiento puede comprender uno o más procesadores neuromórficos para implementar los modelos de neuronas y los modelos de sistemas neuronales descritos en este documento. El procesador puede ser un microprocesador, un controlador, un microcontrolador o una máquina de estado especialmente configurada como se describe en este documento. Un procesador también puede implementarse como una combinación de dispositivos informáticos, por ejemplo, una combinación de un DSP y un microprocesador, una pluralidad de microprocesadores, uno o más microprocesadores junto con un núcleo DSP, o cualquier otra configuración especial, como se describe aquí.

Los pasos de un método o algoritmo descritos en relación con la presente descripción pueden incorporarse directamente en el hardware, en un módulo de software ejecutado por un procesador o en una combinación de ambos. Un módulo de software puede residir en un medio de almacenamiento o de lectura mecánica, incluida la memoria de acceso aleatorio (RAM), la memoria de solo lectura (ROM), la memoria flash, la memoria de solo lectura programable y borrable (EPROM), la memoria de solo lectura programable y borrable eléctricamente (EEPROM) , registros, un disco duro, un disco extraíble, un CD-ROM u otro almacenamiento en disco óptico, almacenamiento en disco magnético u otros dispositivos de almacenamiento magnético, o cualquier otro medio que pueda usarse para transportar o almacenar el código de programa deseado en forma de instrucciones o estructuras de datos y que pueden ser accedidos por una computadora. Un módulo de software puede comprender una sola instrucción o muchas instrucciones y puede distribuirse en varios segmentos de código diferentes, entre diferentes programas y en múltiples medios de almacenamiento. Un medio de almacenamiento puede estar acoplado a un procesador de manera que el procesador pueda leer información del medio de almacenamiento y escribir información en él. Como alternativa, el medio de almacenamiento puede ser parte integral del procesador.

Los métodos descritos en este documento comprenden uno o más pasos o acciones para lograr el método descrito. Los pasos y/o acciones del método pueden intercambiarse entre sí sin apartarse del alcance de las reivindicaciones. En otras palabras, a menos que se especifique un orden específico de pasos o acciones, el orden y/o el uso de pasos y/o acciones específicos pueden modificarse sin apartarse del alcance de las reivindicaciones.

Las funciones descritas pueden implementarse en hardware, software, firmware o cualquier combinación de los mismos. Si se implementa en hardware, una configuración de hardware de ejemplo puede comprender un sistema de procesamiento en un dispositivo. El sistema de procesamiento puede implementarse con una arquitectura de bus. El bus puede incluir cualquier número de buses y puentes interconectados dependiendo de la aplicación específica del sistema de procesamiento y las restricciones generales del diseño. El bus puede unir varios circuitos, incluido un procesador, medios legibles por máquina y una interfaz de bus. La interfaz de bus se puede usar para conectar un adaptador de red, entre otras cosas, al sistema de procesamiento a través del bus. El adaptador de red se puede utilizar para implementar funciones de procesamiento de señales. Para ciertos aspectos, también se puede conectar al bus una interfaz de usuario (por ejemplo, teclado, pantalla, ratón, joystick, etc.). El bus también puede conectar varios otros circuitos tales como fuentes de temporización, periféricos, reguladores de voltaje, circuitos de administración de energía y similares, que son bien conocidos en la técnica y, por lo tanto, no se describirán más.

El procesador puede ser responsable de administrar el bus y el procesamiento, incluida la ejecución del software almacenado en los medios legibles por máquina. Se interpretará que el software significa instrucciones, datos o cualquier combinación de los mismos, ya sea que se haga referencia a ellos como software, firmware, middleware, microcódigo, lenguaje de descripción de hardware o de otro modo.

En una implementación de hardware, los medios legibles por máquina pueden ser parte del sistema de procesamiento separado del procesador. Sin embargo, como apreciarán fácilmente los expertos en la técnica, los medios legibles por máquina, o cualquier parte de los mismos, pueden ser externos al sistema de procesamiento. A modo de ejemplo, los medios legibles por máquina pueden incluir una línea de transmisión, una onda portadora modulada por datos y/o un producto informático separado del dispositivo, todo lo cual puede ser accedido por el procesador a través de la interfaz de bus. Alternativamente, o además, los medios legibles por máquina, o cualquier parte de los mismos, pueden integrarse en el procesador, como puede ser el caso con caché y/o archivos de registro especializados. Aunque se puede describir que los diversos componentes discutidos tienen una ubicación específica, como un componente local, también se pueden configurar de varias maneras, como que ciertos componentes se configuren como parte de un sistema informático distribuido.

Los medios legibles por máquina pueden comprender una serie de módulos de software. Los módulos de software pueden incluir un módulo de transmisión y un módulo de recepción. Cada módulo de software puede residir en un solo dispositivo de almacenamiento o distribuirse entre múltiples dispositivos de almacenamiento. A modo de ejemplo, se puede cargar un módulo de software en la RAM desde un disco duro cuando se produce un evento desencadenante. Durante la ejecución del módulo de software, el procesador puede cargar algunas de las instrucciones en la memoria caché para aumentar la velocidad de acceso. Entonces se pueden cargar una o más líneas de caché en un archivo de registro de propósito especial para que el procesador las ejecute. Cuando se haga referencia a la funcionalidad de un módulo de software a continuación, se entenderá que dicha funcionalidad es implementada por el procesador cuando ejecuta instrucciones desde ese módulo de software. Además, debe apreciarse que los aspectos de la presente descripción dan como resultado mejoras en el funcionamiento del procesador, ordenador, máquina u otro sistema que implementa dichos aspectos.

Si se implementan en software, las funciones pueden almacenarse o transmitirse como una o más instrucciones o código en un medio legible por computadora. Los medios legibles por ordenador incluyen tanto los medios de almacenamiento informático como los medios de comunicación, incluido cualquier medio de almacenamiento que facilite la transferencia de un programa informático de un lugar a otro.

Además, debe apreciarse que los módulos y/u otros medios apropiados para realizar los métodos y técnicas descritos en el presente documento pueden descargarse y/u obtenerse de otro modo mediante un terminal de usuario y/o una estación base, según corresponda. Por ejemplo, dicho dispositivo se puede acoplar a un servidor para facilitar la transferencia de medios para realizar los métodos descritos en este documento. Alternativamente, varios métodos descritos en este documento se pueden proporcionar a través de medios de almacenamiento, de modo que un terminal de usuario y/o estación base pueda obtener los diversos métodos al acoplar o proporcionar los medios de almacenamiento al dispositivo. Además, se puede utilizar cualquier otra técnica adecuada para proporcionar los métodos y técnicas descritos en el presente documento a un dispositivo.