Muitos empresários não entendem os motivos pelos quais a Oferta Pública Inicial de uma ação ordinária (também conhecida como “IPO”) dá dinheiro?

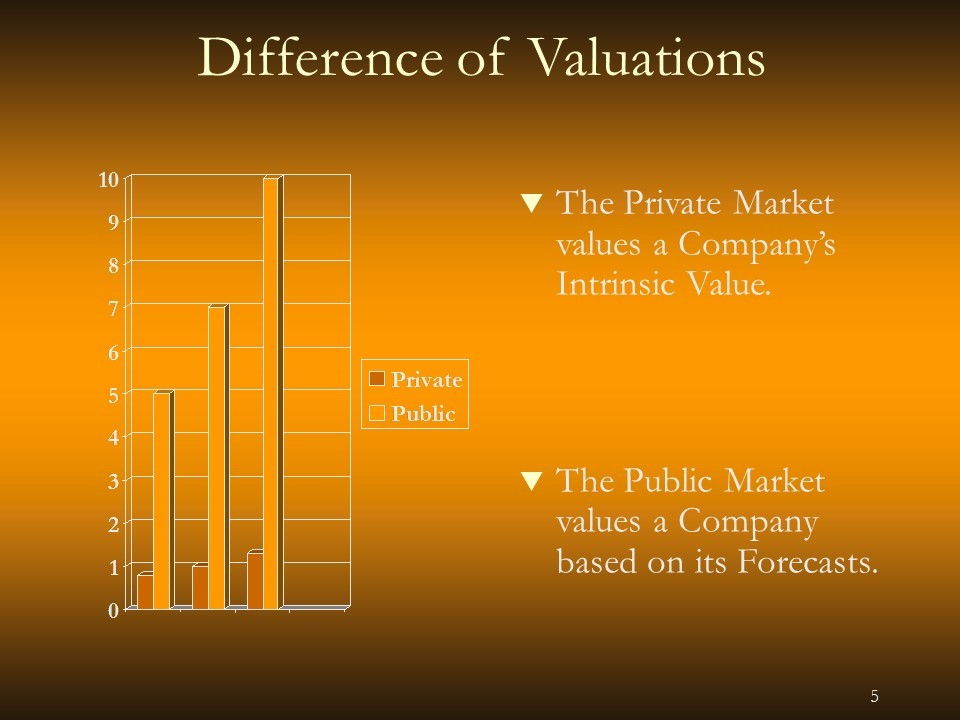

A criação de valor de um IPO decorre principalmente da diferença de avaliações entre os mercados privado e público.

The Private Market values the Assets. Thus, a bakery that has a turnover of $ 1 million will be sold at approximately $ 1 million. About $ 800,000 during recession and perhaps $ 1,3 million if the market is booming.

Nesse modelo de avaliação não há antecipação, tudo se baseia no passado, no valor intrínseco.

O Mercado Público valoriza a Antecipação. É baseado na taxa de juros equivalente. De forma simplista, excluindo os fatores de risco para fins de explicação, se a taxa de juros do mercado de capitais for 2% e a padaria gerar 10%, ela será valorizada pelo mercado público em pelo menos cinco vezes o seu preço.

Assim, nossa padaria com faturamento de $ 1 milhão seria vendida por cerca de $ 7 milhões, ou seja, considerando uma Antecipação de 15 anos de faturamento. Cerca de $ 5 milhões durante a recessão, com uma antecipação de 10 anos, e talvez $ 10 milhões se o mercado estiver crescendo com uma antecipação de 20 anos.

Neste modelo de avaliação, a antecipação é predominante e o valor intrínseco é desprezível.