Многие предприниматели не понимают, почему первичное публичное предложение обыкновенных акций (также известное как «IPO») приносит прибыль?

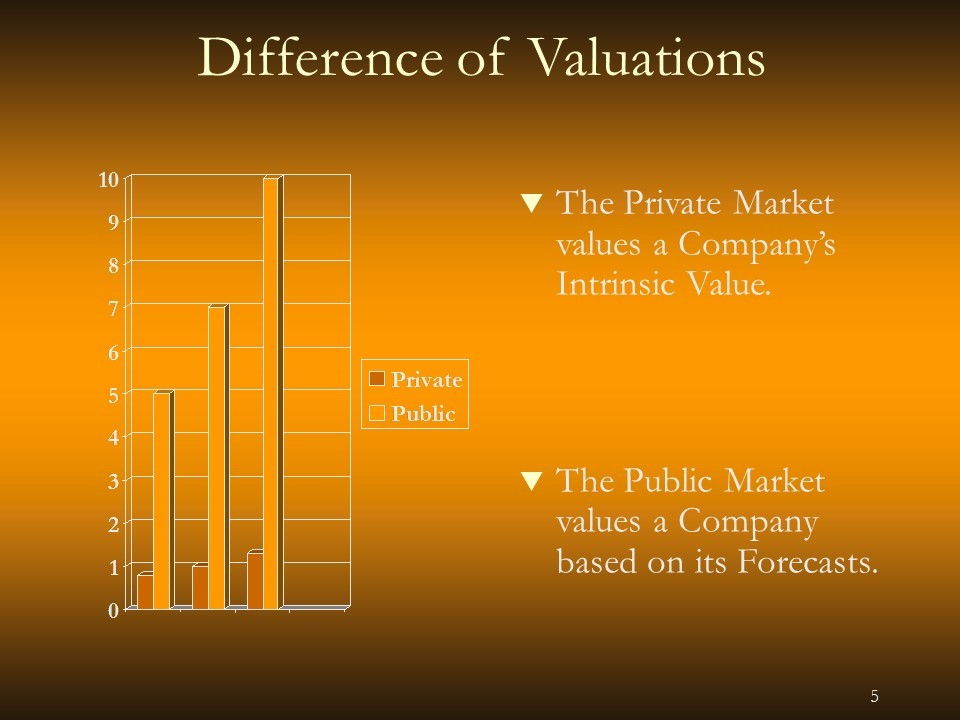

Создание стоимости IPO возникает в основном из-за разницы в оценках между частным и публичным рынками.

The Private Market values the Assets. Thus, a bakery that has a turnover of $ 1 million will be sold at approximately $ 1 million. About $ 800,000 during recession and perhaps $ 1,3 million if the market is booming.

В этой модели оценки нет предвосхищения, все основано на прошлом, на внутренней ценности.

Публичный рынок ценит предвкушение. Он основан на эквивалентной процентной ставке. В упрощенном виде, за исключением факторов риска для целей объяснения, если процентная ставка на рынке капитала составляет 2%, а пекарня генерирует 10%, она будет оценена публичным рынком как минимум в пять раз больше ее цены.

Таким образом, наша пекарня с оборотом $ 1 миллион будет продана примерно за $ 7 миллионов, т.е. с учетом прогноза на 15 лет оборота. Около $ 5 миллионов во время рецессии с 10-летним ожиданием и, возможно, $ 10 миллионов, если рынок находится на подъеме с 20-летним ожиданием.

В этой модели оценки преобладает ожидание, а внутренняя стоимость незначительна.