O processo de subscrição em um IPO envolve o banco de investimento, ou grupo de bancos de investimento, atuando como intermediário entre a empresa emissora das ações e os investidores que as estão comprando.

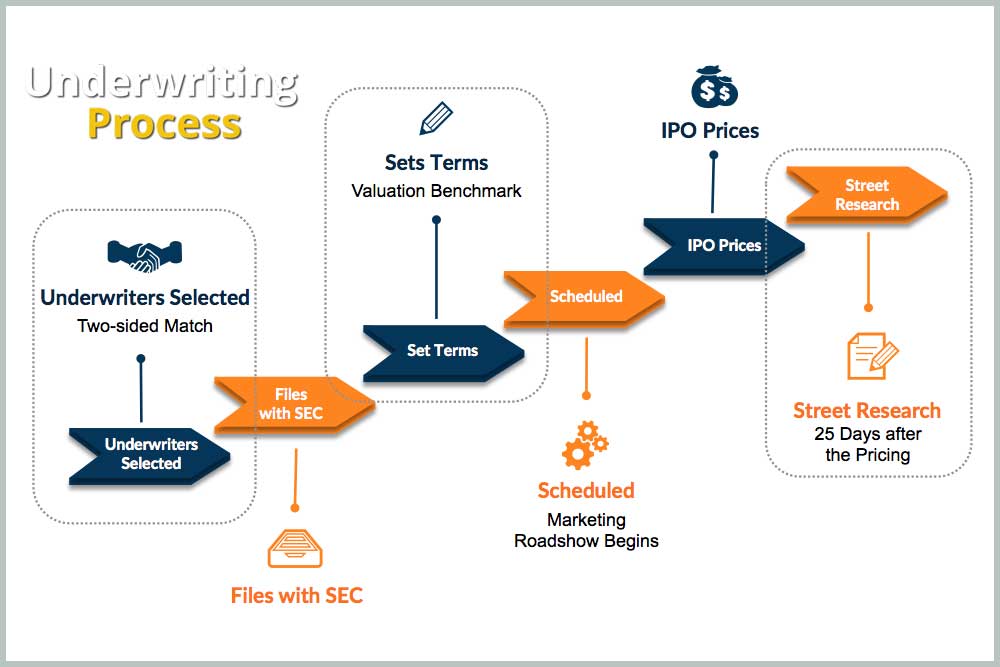

O processo de subscrição normalmente segue estas etapas:

Due diligence: O banco de investimento realiza due diligence na empresa, revisando suas demonstrações financeiras, equipe administrativa, operações e outras informações relevantes para determinar sua viabilidade e atratividade para os investidores.

Contrato de subscrição: O banco de investimento celebra um contrato de subscrição com a empresa, no qual concorda em comprar um certo número de ações da empresa a um preço predeterminado e, em seguida, revender essas ações aos investidores com uma margem de lucro.

Preços e marketing: O banco de investimento trabalha com a empresa para determinar o preço de oferta das ações, com base em vários fatores, como desempenho financeiro da empresa, perspectivas de crescimento e condições de mercado. O banco de investimento também comercializa as ações para potenciais investidores, usando sua extensa rede de contatos para atingir uma ampla gama de investidores.

Alocação de ações: Uma vez determinado o preço da oferta e as ações comercializadas aos investidores, o banco de investimento aloca as ações aos investidores com base em suas ordens e na quantidade de ações disponíveis.

Sindicato subscritor: Em alguns casos, um grupo de bancos de investimento pode formar um sindicato de subscrição para compartilhar o risco e o custo do processo de subscrição. O subscritor líder é responsável por coordenar o sindicato e garantir que cada membro esteja cumprindo suas obrigações.

Estabilização: Depois que as ações começam a ser negociadas no mercado secundário, o banco de investimento pode se envolver em atividades de estabilização para sustentar o preço da ação e evitar que caia abaixo do preço de oferta. Isso pode envolver a compra de ações no mercado secundário para aumentar a demanda e sustentar o preço das ações.

Em resumo, o processo de subscrição em um IPO envolve o banco de investimento realizando a devida diligência, celebrando um contrato de subscrição com a empresa, precificando e comercializando as ações, alocando as ações aos investidores, formando um sindicato de subscrição, se necessário, e engajando-se em atividades de estabilização depois que as ações começarem a ser negociadas.