Определение первичного публичного предложения

Первичное публичное предложение — это событие, определяемое как первый раз, когда акции частной компании, выпускающей акции, именуемой «Эмитент», предлагаются для публичной продажи.

Выручка от продажи акций Эмитента обеспечивает значительное финансирование указанного Эмитента.

IPO часто проводятся небольшими, более молодыми компаниями, ищущими капитал для расширения, но они также могут быть проведены крупными частными компаниями, стремящимися стать публичными.

При IPO эмитент должен получить помощь инвестиционного банка, который помогает определить, какой тип ценных бумаг выпустить, по какой корпоративной оценке, наилучшей цене размещения, количеству акций, которые будут выпущены, и времени доведения их до рынок.

Однако это нелегко, особенно для тех, у кого нет опыта и связей с Уолл-стрит. Кроме того, поскольку участники рынка ценных бумаг устанавливают неписаные правила, которые являются гораздо более строгими, чем законодательные или нормативные требования, неправильное предложение может привести к тому, что эмитент навсегда останется в черном списке.

Вот почему финансовое и юридическое руководство, специализирующееся на финансировании, такое как Deschenaux Hornblower & Partners, LLP, является абсолютной необходимостью задолго до IPO.

Почему и как IPO приносит прибыль?

Многие предприниматели не понимают, почему первичное публичное предложение обыкновенных акций (также известное как «IPO») приносит прибыль?

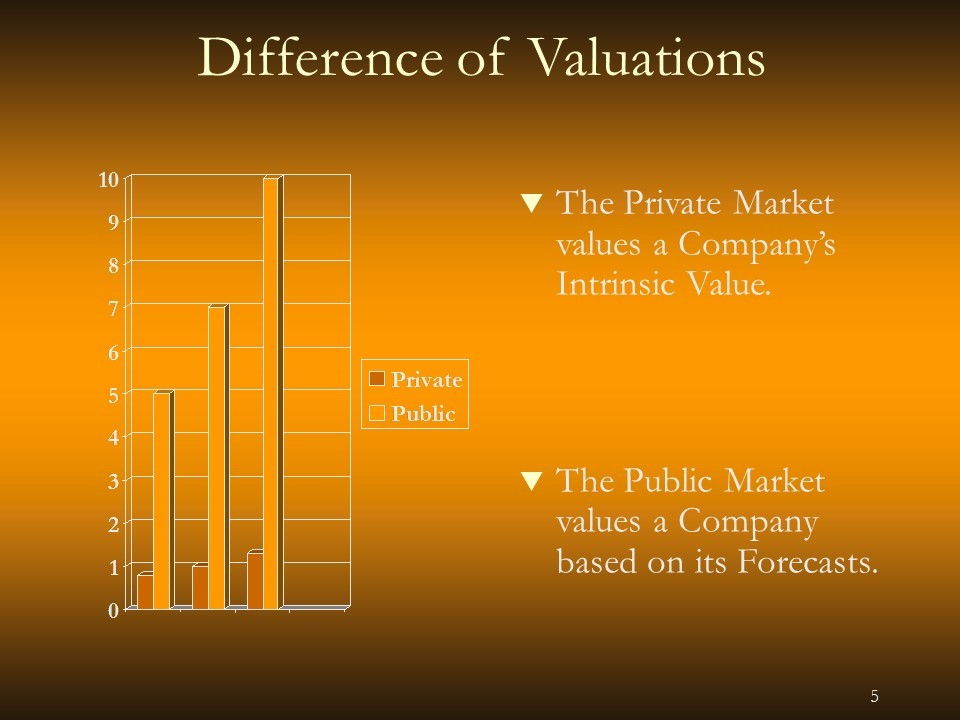

Создание стоимости IPO возникает в основном из-за разницы в оценках между частным и публичным рынками.

Частный рынок оценивает активы. Таким образом, пекарня с оборотом $ 1 миллион и прибылью $ 100 000 будет продана примерно за $ 1 миллион. Около $ 800 000 во время рецессии и, возможно, $ 1,3 миллиона, если рынок находится на подъеме.

В этой модели оценки нет предвосхищения, все основано на прошлом, на внутренней ценности.

Публичный рынок ценит предвкушение. Он основан на эквивалентной процентной ставке. В упрощенном виде, за исключением факторов риска для целей объяснения, если процентная ставка на рынке капитала составляет 2%, а пекарня генерирует 10%, она будет оценена публичным рынком как минимум в пять раз больше ее цены.

Таким образом, наша пекарня с оборотом $ 1 миллион будет продана примерно за $ 7 миллионов, т.е. с учетом прогноза на 15 лет оборота. Около $ 5 миллионов во время рецессии с 10-летним ожиданием и, возможно, $ 10 миллионов, если рынок находится на подъеме с 20-летним ожиданием.

В этой модели оценки преобладает ожидание, а внутренняя стоимость незначительна.

Стоимость IPO

Все расходы включены, средний процент, согласованный ПрайсУотерхаусКупер представляют собой в среднем 20% от привлеченной суммы. Конечно, это для традиционного IPO от хорошо зарекомендовавшей себя компании, а не от стартапа, привлекающего очень большую сумму денег, где она может вырасти до 35%. Эти расходы могут показаться высокими, но вы должны учитывать размер риска, особенно если у компании нет истории деятельности.

График IPO

Для компании очень сложно определить сроки, так как обычно руководство Эмитента хочет, чтобы это было как можно быстрее, но в целом Эмитент всегда медленнее, чем остальная часть команды. Процесс IPO обычно длится менее года при условии, что предварительные инвестиции в частный капитал или мезонин не требуются и что эмитент может позволить себе расходы на IPO. Процесс FastIPO обычно длится менее шести месяцев. Эти сроки не включают задержки со стороны Эмитента или Органов по предоставлению информации, документов, решений, финансовых отчетов, мнений третьих лиц, таких как эксперты или юристы, которые необходимы в процессе.

Общие правила дополнительного времени на временной шкале следующие:

- Чем старше эмитент, тем длиннее требования к отчетности, следовательно, тем больше срок, примерно на 10% больше за каждые пять лет существования.

- Международный эмитент, особенно когда требуется дословный перевод или перевод бухгалтерских норм, обычно длиннее на 30%.

- Совершенно новым стартапам может потребоваться неопределенное количество дополнительного времени для создания несуществующих документов, необходимых для процесса.

- Отсутствующие или неаудированные финансовые отчеты могут привести к потере месяцев или лет в процессе IPO.