Как обсуждалось в моей предыдущей статье «Готова ли ваша компания к первичному публичному размещению акций (IPO)?», основными барьерами, препятствующими проведению IPO для компании, которая готова, хочет и может его провести, являются следующие:

- Стоимость подготовки к IPO непомерно высока.

- Нет никаких гарантий, что IPO будет успешным.

- Банкиры и другие специалисты, рискующие своей карьерой, не разрешат IPO без:

- Надлежащая проверка, обеспечивающая безопасность рынков финансовых ценных бумаг;

- Проверка бизнес-модели;

- Достаточный доход, делающий компанию, по крайней мере, положительной, а то и не прибыльной;

- Сильный и стабильный рост.

Другими словами, не должно быть никаких сомнений в том, что компания находится на пути к успеху.

Основав два инвестиционных банка, консалтинговую компанию по бизнес-процессам, юридическую фирму, не имеющую отношения к адвокатуре, специализирующуюся на частных и публичных предложениях акций, и фирму экспертов по корпоративному финансированию, я увидел ряд компаний с высоким потенциалом прибыльности, которые заслуживали инвестиционно-банковских услуг, но не мог позволить себе их из-за затрат до распределения ценных бумаг, особенно в связи с подготовкой и составлением раскрытия информации.

Теория вагонов

По словам моего наставника, поскольку я не нашел никаких источников информации об этом, Говард Хьюз изобрел Теорию вагонов. Согласно легенде, он установил в своем саду гигантский поезд, и ему пришлось поставить более одного фургона, чтобы прокатить по его владениям группы своих гостей. Вид вагонов, прикрепленных друг к другу, вдохновил его на создание теории корпоративного роста.

Он думал, что локомотив, являющийся самым тяжелым элементом поезда, символизирует его основную компанию, которая была очень хорошо зарекомендовавшей себя организацией. Чем более устоявшаяся компания, тем ближе она к локомотиву, и чем менее устоявшаяся компания, тем дальше она от локомотива. Пусковые установки находятся в хвостовой части поезда.

Используя эту модель, Говард Хьюз использовал денежный поток своих самых эффективных компаний для финансирования своих новых предприятий. Проведя базовый финансовый математический анализ, кажется очевидным, что такая система может работать только в том случае, если локомотивы и компании по производству первых вагонов высокорентабельны, а инвестиции в новые предприятия намного меньше этой рентабельности. По словам моего наставника, соотношение 3 между суммой прибыльных компаний и общим объемом инвестиций, необходимых для стартапов, должно рассматриваться как минимум для обеспечения безопасности, но я никогда не мог понять, как он пришел к такому соотношению.

Эта теория произвела на меня большое впечатление, потому что я увидел в ней корпоративное цепное финансирование и подумал, что это может стать решением для преодоления первого барьера на пути к IPO. Долгое время я задавался вопросом, как сделать IPO каскадными, чтобы предыдущее тянуло за собой следующее.

Когда я узнал о JOBS Act (Закон о стартапах в нашем бизнесе), я понял, что стоимость небольших IPO была резко снижена и, таким образом, теперь стало возможным финансирование IPO посредством каскадного процесса домино.

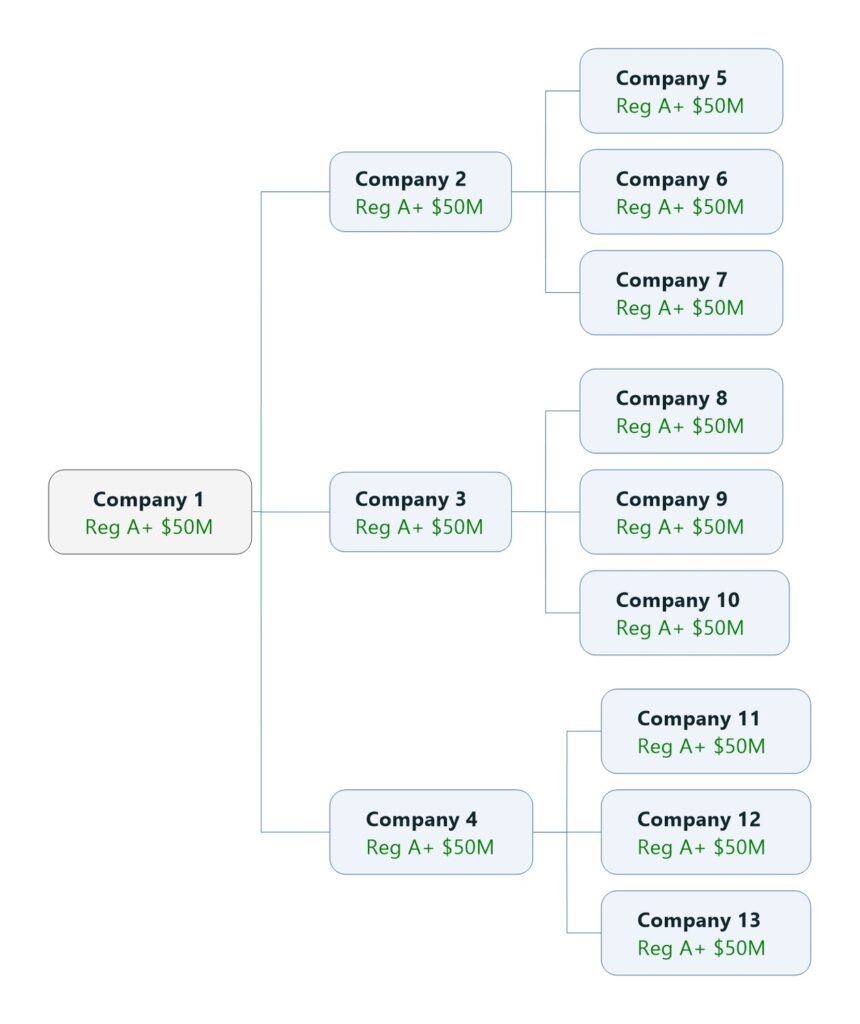

Моя первая идея заключалась в том, чтобы использовать часть выручки от первого IPO для финансирования трех других IPO и применить к упомянутым трем другим IPO тот же принцип, что и в приведенной ниже схеме.

Однако возник ряд проблем с регулированием рынков ценных бумаг и с точки зрения раскрытия информации.

Как избежать того, чтобы регулятор считал эти IPO группой компаний? Как избежать рождения дерева отношений акционеров среди всех этих компаний? Но за эти ответы я беру серьезные деньги.