Bereich der Offenlegung

Es werden Systeme und Verfahren offenbart, die sich allgemein auf die Beschaffung von Risikokapital beziehen.

Hintergrund

Die Haupthindernisse, die einen Börsengang (IPO) für ein Unternehmen verhindern, das dazu bereit, willens und in der Lage ist, umfassen die folgenden: Die Vorbereitungskosten für einen Börsengang sind unerschwinglich; es gibt keine Garantie, dass der Börsengang erfolgreich sein wird; und Banker und andere Fachleute, die ihre Karriere aufs Spiel setzen, werden den Börsengang nicht genehmigen, ohne eine ordnungsgemäße Due Diligence zu gewährleisten, die die Sicherheit der Finanzwertpapiermärkte und die Validierung des Geschäftsmodells gewährleistet; ausreichende Einnahmen, die das Unternehmen zumindest positiv und wenn nicht profitabel machen; starkes und stabiles Wachstum.

Es darf also kein Zweifel daran bestehen, dass das Unternehmen auf Erfolgskurs ist.

Kleine oder Start-up-Unternehmen mit hohem Rentabilitätspotenzial, die Investmentbanking-Dienstleistungen verdienen, können sich diese möglicherweise aufgrund von Kosten vor dem Vertrieb der Wertpapiere, insbesondere in Bezug auf die Vorbereitung und Erstellung von Offenlegungen, nicht leisten. Fast per Definition verfügt ein Unternehmen, das einen Börsengang anstrebt, nicht über ausreichende Einnahmen, um ein Unternehmen zu unterstützen, bis es die Rentabilität erreicht, und verfügt auch nicht über Fachwissen zur Erfüllung von Regulierungs- und Offenlegungsanforderungen. Es ist wie ein Güterwagen auf einem Abstellgleis ohne Lokomotive, um ihn auf die Hauptschiene des finanziellen Erfolgs zu ziehen.

Darüber hinaus beansprucht es zusätzlich zu den erheblichen Kosten einen erheblichen Teil der Ressourcen des Unternehmens und die Aufmerksamkeit des Managements. Aus diesem Grund ist es nicht ungewöhnlich, dass während des Prozesses der Risikokapitalisierung (z. B. Börsengang) die Leistung des Unternehmens stark beeinträchtigt wird. Daher kann ein zusätzlicher Finanzierungsbedarf bestehen, und sei es nur, um die schlechte Vertriebsleistung aufgrund des Aufwands des Risikokapitalisierungs- oder IPO-Prozesses auszugleichen.

Daher ist es wünschenswert, neue Systeme und Methoden zur Beschaffung von Risikokapital für kleine Unternehmen zu entwickeln.

Zusammenfassung

Hierin wird ein System zur Finanzierung eines Unternehmens bereitgestellt, das eine zweckgebundene Akquisitionsgesellschaft umfasst, die konfiguriert ist, um Investmentfonds zu halten und eine Einheit zu identifizieren, die Risikokapital benötigt; ein Inkubator-Finanzunternehmen, das so konfiguriert ist, dass es Aktivitäten im Zusammenhang mit der Beschaffung von Mitteln für das Unternehmen gegen eine Kapitalbeteiligung und eine Verkaufsoption auf diese Kapitalbeteiligung an den Emittenten verwaltet; und ein spezielles Vehikelunternehmen, das im Wesentlichen alle Vermögenswerte des Unternehmens hält, das Risikokapital benötigt; wobei das Inkubator-Finanzunternehmen ein Investorenangebot definiert, um Mittel von Investoren gegen einen Anteil des Kapitals vor einem Börsengang (IPO) und einen anteiligen Anteil der aufgebrachten Mittel, der nach dem Börsengang zahlbar ist, zu beschaffen.

Ausführungsformen umfassen das System, bei dem ein Teil der von Anlegern vorgeschossenen Mittel über eine Pass-Through-Sicherheit auf der Grundlage von Einnahmen aus dem Verkauf von Aktienanteilen beim Börsengang an die Anleger zurückgezahlt wird.

Ebenfalls bereitgestellt wird ein Unternehmen zur Finanzierung eines Unternehmens, das eine Finanzfirma umfasst, die konfiguriert ist, um Aktivitäten im Zusammenhang mit der Beschaffung von Mitteln für das Unternehmen gegen eine Kapitalbeteiligung und eine Verkaufsoption auf diese Kapitalbeteiligung an den Emittenten zu verwalten, wobei die Finanzfirma eine konfigurierte zweckgebundene Akquisitionsgesellschaft umfasst um Investmentfonds zu halten und ein Unternehmen zu identifizieren, das Risikokapital benötigt, ein Inkubator-Finanzunternehmen, das so konfiguriert ist, dass es Aktivitäten im Zusammenhang mit der Beschaffung von Mitteln für das Unternehmen gegen eine Kapitalbeteiligung und eine Verkaufsoption auf diese Kapitalbeteiligung an den Emittenten verwaltet; und eine spezielle Vehikelfirma, die im Wesentlichen alle Vermögenswerte des Unternehmens hält, das eine Finanzierung sucht; wobei das Inkubator-Finanzunternehmen ein Investorenangebot definiert, um Mittel von Investoren gegen einen Anteil des Kapitals vor einem Börsengang (IPO) und einen anteiligen Anteil der aufgebrachten Mittel, der nach dem Börsengang zahlbar ist, zu beschaffen.

Ausführungsformen schließen das Unternehmen ein, bei dem ein Teil der von Anlegern vorgestreckten Mittel über eine Pass-Through-Sicherheit auf der Grundlage von Einnahmen aus dem Verkauf von Aktienanteilen beim Börsengang an die Anleger zurückgezahlt wird.

Ebenfalls bereitgestellt wird ein Verfahren zur Finanzierung eines Wagniskapitals, das Folgendes umfasst: Gründung einer zweckgebundenen Akquisitionsgesellschaft, die so konfiguriert ist, dass sie Investmentfonds hält und eine Einheit identifiziert, die Risikokapital benötigt; Gründung einer Inkubator-Finanzfirma, die konfiguriert ist, um Aktivitäten im Zusammenhang mit der Beschaffung von Mitteln für das Unternehmen in einem Börsengang gegen eine Kapitalbeteiligung und eine Verkaufsoption auf diese Kapitalbeteiligung an den Emittenten zu verwalten, wobei die Inkubator-Finanzfirma ein Investorenangebot definiert, um Mittel von Investoren zu beschaffen einen Anteil am Kapital vor dem Börsengang und einen anteiligen Anteil der aufgenommenen Mittel, zahlbar nach dem Börsengang; und Gründung einer speziellen Vehikelfirma, die alle Vermögenswerte des Unternehmens hält, das Risikokapital benötigt.

Ausführungsformen des Verfahrens umfassen ferner das Definieren eines Angebots zum Verkauf von Investmentanteilen an der zweckgebundenen Akquisitionsgesellschaft; Entgegennahme von Geboten von Anlegern zum Kauf der Anlageanteile; Annahme der Gebote von Investoren; Verfolgung von Einnahmen im Zusammenhang mit dem Verkauf der Anlageanteile; Einbehalten eines Teils der mit dem Verkauf der Investmentanteile verbundenen Einnahmen zur Finanzierung eines Angebots zum Verkauf von Investmentanteilen an der Inkubatorgesellschaft; und den Parteien einen Teil der Einnahmen aus dem Verkauf von Investmentanteilen bei einem Börsengang für ein Unternehmen zu zahlen, das Risikokapital benötigt, sobald es eingeht.

Außerdem wird ein System bereitgestellt, das ein computergestütztes System mit Hardware und spezialisierten Softwarekomponenten zum Entwickeln, Ausführen und Verwalten des Verkaufs von Wertpapieren umfasst, wobei das System ein nicht flüchtiges computerlesbares Speichermedium umfasst, das eine Vielzahl darauf verkörperter computerlesbarer Anweisungen umfasst, die bei Ausführung durch das computergestützte System bewirkt, dass das computergestützte System: ein Angebot zum Verkauf von Investmentanteilen an einer zweckgebundenen Akquisitionsgesellschaft definiert; Gebote von Anlegern zum Kauf der Anlageanteile erhalten; Akzeptieren Sie die Gebote von Investoren; Nachverfolgung der mit dem Verkauf der Anlageanteile verbundenen Einnahmen; einen Teil der mit dem Verkauf der Investmentanteile verbundenen Einnahmen einbehalten, um ein Angebot zum Verkauf von Investmentanteilen an einem Gründerunternehmen zu finanzieren; und den Parteien einen Teil der Einnahmen aus dem Verkauf von Investmentanteilen bei einem Börsengang für ein Unternehmen zu zahlen, das Risikokapital benötigt, sobald es eingeht.

Außerdem wird ein nicht flüchtiges computerlesbares Speichermedium bereitgestellt, das eine Vielzahl von darauf verkörperten computerlesbaren Anweisungen umfasst, wobei die Anweisungen, wenn sie von einem computergestützten System mit Hardware- und spezialisierten Softwarekomponenten zum Entwickeln, Ausführen und Verwalten von Wertpapieren ausgeführt werden, das computergestützte System veranlassen: ein Angebot zum Verkauf von Investmentanteilen an einer Zweckgesellschaft zu definieren; Gebote von Anlegern zum Kauf der Anlageanteile erhalten; Akzeptieren Sie die Gebote von Investoren; Nachverfolgung der mit dem Verkauf der Anlageanteile verbundenen Einnahmen; einen Teil der mit dem Verkauf der Investmentanteile verbundenen Einnahmen einbehalten, um ein Angebot zum Verkauf von Investmentanteilen an einem Gründerunternehmen zu finanzieren; und den Parteien einen Teil der Einnahmen aus dem Verkauf von Investmentanteilen bei einem Börsengang für ein Unternehmen zu zahlen, das Risikokapital benötigt, sobald es eingeht.

Kurze Beschreibung der Zeichnungen

Die offenbarten Aspekte werden im Folgenden in Verbindung mit den beigefügten Zeichnungen beschrieben, die bereitgestellt werden, um die offenbarten Aspekte zu veranschaulichen und nicht einzuschränken, wobei gleiche Bezeichnungen gleiche Elemente bezeichnen.

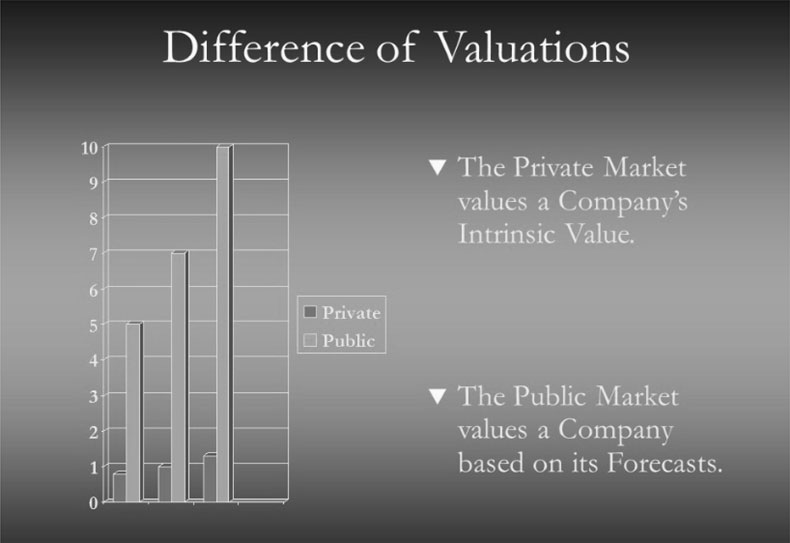

FEIGE. Fig. 1A zeigt ein schematisches Diagramm des Unterschieds zwischen einer privaten Marktbewertung und einer öffentlichen Marktbewertung gemäß einer beispielhaften Ausführungsform des offenbarten Gegenstands.

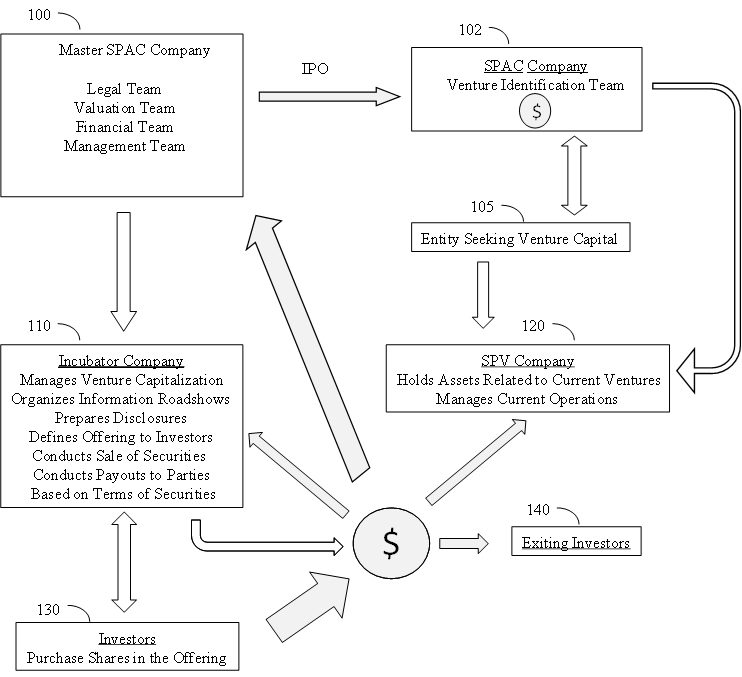

FEIGE. Fig. 1B zeigt ein schematisches Diagramm der Verwendung eines Master-SPAC zum Organisieren von SPAC-, Inkubator- und SPV-Firmen im Zusammenhang mit einer Risikokapitalisierung gemäß einer beispielhaften Ausführungsform des offenbarten Gegenstands.

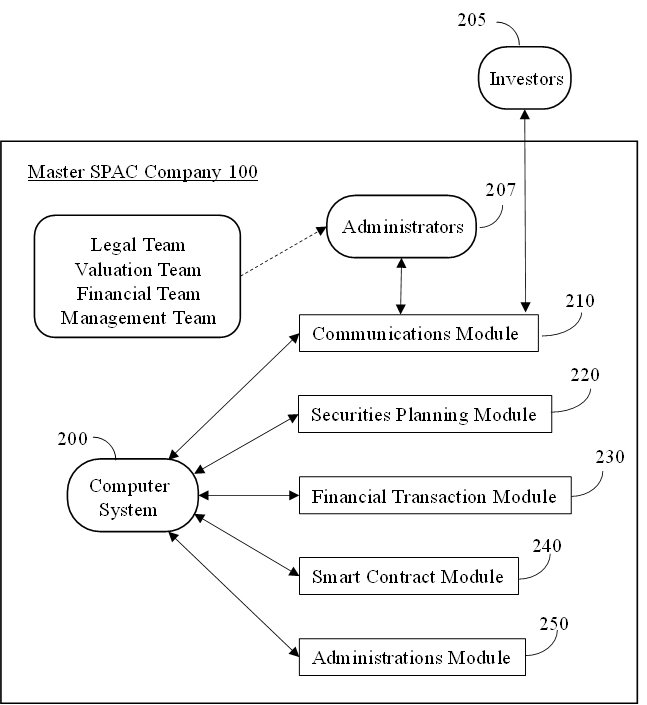

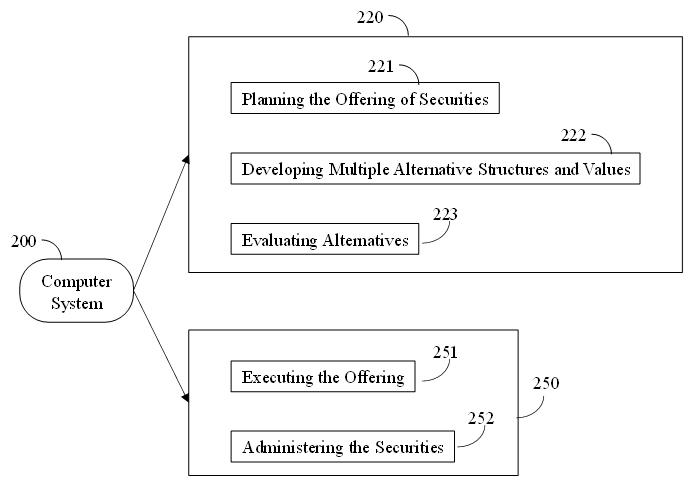

FEIGE. 2A und 2B zeigen schematische Funktionsdiagramme eines Computersystems in Bezug auf die Planung und Entwicklung von Wertpapieren, die Modellierung und Bewertung von Alternativen sowie die Ausführung und Verwaltung eines Angebots zum Verkauf von Wertpapieren gemäß einer beispielhaften Ausführungsform des offenbarten Gegenstands.

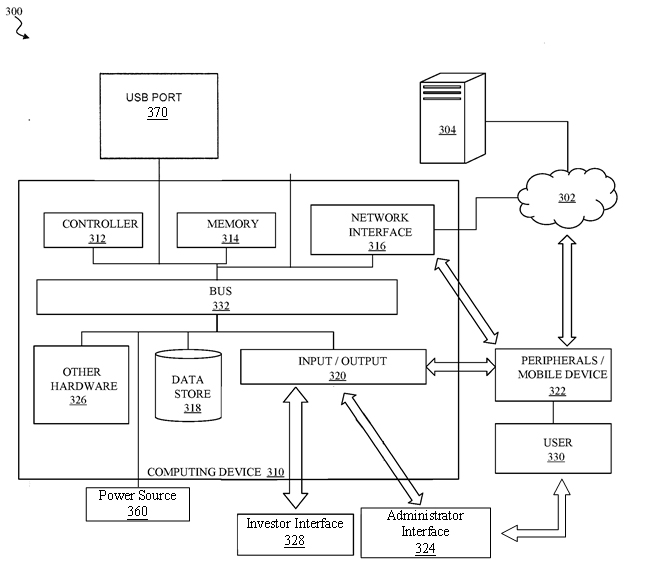

FEIGE. Fig. 3 zeigt ein Funktionsdiagramm von Komponenten eines Computersystems gemäß einer beispielhaften Ausführungsform des offenbarten Gegenstands.

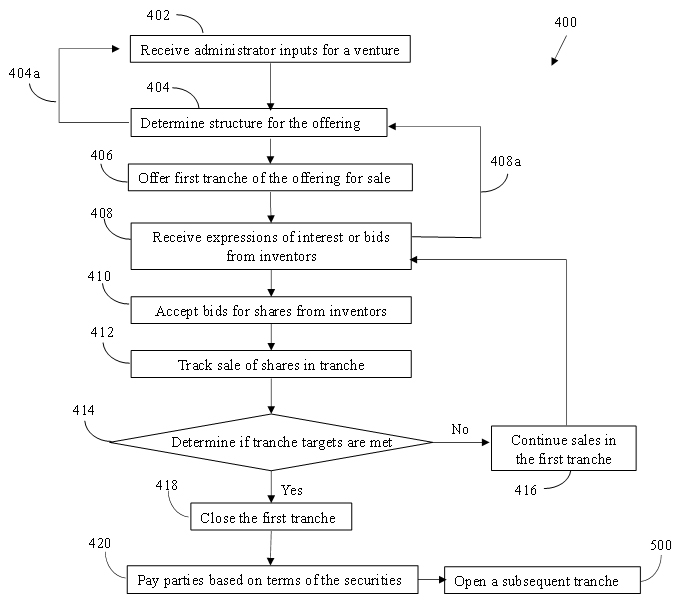

FEIGE. Fig. 4 zeigt ein Prozessflussdiagramm zum Definieren, Anbieten zum Verkauf und Verwalten einer ersten Tranche von Wertpapieren im Zusammenhang mit kaskadierenden IPOs gemäß einer Ausführungsform des offenbarten Gegenstands.

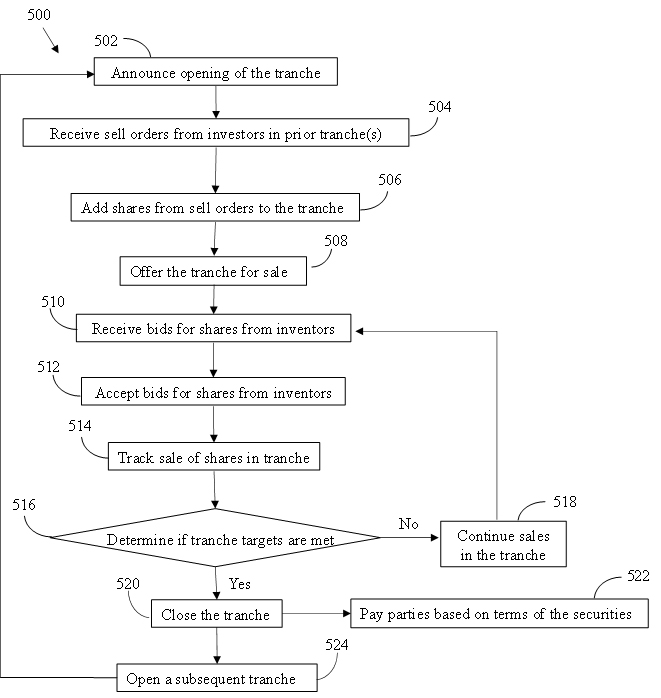

FEIGE. Fig. 5 zeigt ein Prozessflussdiagramm zum Anbieten zum Verkauf nachfolgender Wertpapiertranchen im Zusammenhang mit kaskadierenden IPOs gemäß einer Ausführungsform des offenbarten Gegenstands.

Ausführliche Beschreibung des offenbarten Gegenstands

Gemäß verschiedenen Ausführungsformen der Erfindung und wie in den Figuren gezeigt, werden verschiedene Systeme und Verfahren offenbart, die im Allgemeinen eine Plattform für die Erstellung, Kommunikation, Preisnotierung und Ausführung von Handelsgeschäften zur Beschaffung von Risikokapital bereitstellen.

Die Wertschöpfung eines Börsengangs ergibt sich hauptsächlich aus den Bewertungsunterschieden zwischen dem privaten und dem öffentlichen Markt. Der private Markt bewertet die Vermögenswerte. Bei diesem Bewertungsmodell gibt es keine Antizipation und alles basiert auf der Vergangenheit, auf dem inneren Wert. Wie beispielsweise in Abbildung 1A dargestellt, wird ein Unternehmen mit einem Umsatz von 1 TP4T1 Millionen und einem Gewinn von 1 TP4T100.000 für ungefähr 1 TP4T1 Millionen verkauft, weniger während einer Rezession und mehr während eines Geschäftsbooms. Der öffentliche Markt schätzt die Vorfreude. Er basiert auf dem äquivalenten Zinssatz. In vereinfachter Form, ohne Risikofaktoren, wenn der Kapitalmarktzinssatz 2% beträgt und das Unternehmen 10% erwirtschaftet, wird es vom öffentlichen Markt mindestens fünfmal so bewertet wie sein Preis. Somit würde das Unternehmen mit einem Umsatz von $1 Mio. für etwa $7 Mio. verkauft, dh unter Berücksichtigung einer Erwartung von 15 Jahren Umsatz. Dasselbe Unternehmen mit identischen Vermögenswerten kann während der Rezession mit einer Prognose von 10 Jahren für etwa $5 Millionen verkauft werden, und vielleicht $10 Millionen, wenn der Markt mit einer Prognose von 20 Jahren boomt.

Jüngste Änderungen der US-Gesetze haben es einem Startup erleichtert, an einem Börsengang zur Kapitalbeschaffung teilzunehmen. Der Jumpstart Our Business Startups (JOBS) Act ist ein US-Gesetz, das am 5. April 2012 unterzeichnet wurde und die von der Securities and Exchange Commission (SEC) eingeführten Vorschriften für kleine Unternehmen lockert, die versuchen, Investorengelder zu beschaffen. Es senkt die Berichts- und Offenlegungsanforderungen für Unternehmen mit einem Umsatz von weniger als $1 Milliarden und ermöglicht die Werbung für Wertpapierangebote. Es erweitert die Anzahl der Unternehmen, die Aktien anbieten können, ohne die SEC-Registrierung durchlaufen zu müssen, erheblich.

Das JOBS-Gesetz soll Start-ups die Kapitalbeschaffung erleichtern. Zweitens soll es Kleinanlegern ermöglichen, in Startups zu investieren. Der JOBS Act hat die Kategorie der „aufstrebenden Wachstumsunternehmen“ eingeführt, die die SEC als ein Unternehmen definiert, das Aktien mit einem jährlichen Gesamtbruttoumsatz von weniger als $1 Milliarden während seines letzten abgeschlossenen Geschäftsjahres ausgibt. Das JOBS-Gesetz verringert die Berichts- und Aufsichtspflichten für diese Unternehmen. Vor dem JOBS Act konnten in den meisten Fällen nur akkreditierte Investoren in Startups investieren.

Es hat eine Kategorie unter einer Regel namens „Regulation A“ (oder Reg A) erheblich erweitert, die es Unternehmen ermöglicht, Aktien anzubieten, ohne den Prozess der Registrierung bei der SEC zu durchlaufen. Unter dem JOBS Act ermöglicht die erweiterte Reg A, oft Reg A+ genannt, Unternehmen, jedes Jahr bis zu $50 Millionen auf Lager anzubieten, ohne die normalen Registrierungsanforderungen erfüllen zu müssen. Privatanleger können bis zu bestimmten Beträgen investieren und erhalten so Zugang zu relativ riskanten Risikokapitalinvestitionen.

Trotz dieser Verbesserungen bleiben Hindernisse für einen erfolgreichen Börsengang bestehen. Beispielsweise stellen alle Kosten, die für einen Börsengang enthalten sind, durchschnittlich 201 TP3T des aufgebrachten Betrags dar, bis zu 351 TP3T für ein Startup, das eine sehr große Kapitalmenge aufbringt. Diese Kosten können hoch erscheinen, aber man muss die Größe des Risikos berücksichtigen, insbesondere wenn Das Unternehmen hat keine Betriebsgeschichte.

Neben erheblichen Kosten beansprucht ein Börsengang einen erheblichen Teil der Ressourcen des Unternehmens und die Aufmerksamkeit des Managements. Es ist auch sehr schwierig, einen Zeitplan für die Vorbereitung eines Börsengangs festzulegen. Die Berichtspflichten für ein Unternehmen steigen, je älter das Unternehmen ist. Neue Startups können eine unbestimmte Menge an zusätzlicher Zeit benötigen, um nicht vorhandene Dokumente zu erstellen, die für den Prozess unerlässlich sind. Ein IPO-Prozess dauert in der Regel weniger als ein Jahr, sofern keine vorläufige Private-Equity- oder Mezzanine-Investition erforderlich ist und der Emittent die IPO-Kosten tragen kann. Ein schneller IPO-Prozess dauert in der Regel weniger als sechs Monate. Diese Fristen beinhalten keine Verzögerungen durch den Emittenten oder durch Behörden, um Informationen, Dokumente, Entscheidungen, Jahresabschlüsse, Meinungen Dritter wie Experten oder Rechtsanwälte bereitzustellen, die im Prozess benötigt werden. Aus diesem Grund ist es nicht ungewöhnlich, dass während des Prozesses der Risikokapitalisierung (z. B. Börsengang) die Leistung des Unternehmens stark beeinträchtigt wird. Daher kann ein zusätzlicher Finanzierungsbedarf bestehen, und sei es nur, um die schlechte Vertriebsleistung aufgrund des Aufwands des Risikokapitalisierungs- oder IPO-Prozesses auszugleichen.

Ein weiteres Vehikel zur Kapitalbeschaffung ist eine Special Purpose Acquisition Company (SPAC). Ein SPAC ist ein Unternehmen ohne kommerzielle Aktivitäten, das ausschließlich gegründet wurde, um Kapital durch einen Börsengang (IPO) zu beschaffen, um ein bestehendes Unternehmen zu erwerben, z. B. die Übernahme eines kleinen Unternehmens. Zum Zeitpunkt ihres Börsengangs haben SPACs keinen bestehenden Geschäftsbetrieb oder gar erklärte Akquisitionsziele. SPACs, auch bekannt als „Blanko-Scheck-Unternehmen“, gibt es seit Jahrzehnten. In den letzten Jahren sind sie immer beliebter geworden, haben namhafte Underwriter und Investoren angezogen und 2019 eine Rekordsumme an IPO-Geldern gesammelt. Im Jahr 2020 wurden Anfang August mehr als 50 SPACs in den USA gegründet, die dies getan haben etwa $21,5 Milliarden aufgebracht. Investoren in SPACs können von bekannten Private-Equity-Fonds bis hin zur breiten Öffentlichkeit reichen. SPACs haben bis zu zwei Jahre Zeit, um eine Akquisition abzuschließen, oder sie müssen ihre Gelder an die Investoren zurückgeben.

SPACs sind nicht operative börsennotierte Unternehmen, die gegründet wurden, um ein Privatunternehmen zu finden und zu erwerben und die öffentliche Notierung des Übernahmeziels zu aktivieren. Sie sind darauf ausgelegt, Unternehmen an die Börse zu bringen, ohne den traditionellen IPO-Prozess durchlaufen zu müssen. Sie ermöglichen Privatanlegern, in Transaktionen vom Typ Private Equity zu investieren, insbesondere in Leveraged Buyouts. Ein SPAC wird speziell geschaffen, um Mittel zu bündeln, um eine Fusions- oder Übernahmemöglichkeit innerhalb eines festgelegten Zeitrahmens zu finanzieren. Die Möglichkeit muss noch identifiziert werden. Die Finanztransaktion mit dem Target wird durch den SPAC in einem Kaufvertrag oder einem „Reverse Merger“ erworben. Diese Art der Fusion tritt normalerweise auf, wenn eine Aktiengesellschaft mit einer privaten Kapitalgesellschaft fusioniert.

SPACs werden im Allgemeinen von Investoren oder Sponsoren mit Fachkenntnissen in einer bestimmten Branche oder einem bestimmten Geschäftssektor mit der Absicht gegründet, Geschäfte in diesem Bereich zu tätigen. Bei der Erstellung eines SPAC haben die Gründer manchmal mindestens ein Akquisitionsziel im Auge, aber sie identifizieren dieses Ziel nicht, um umfangreiche Offenlegungen während des SPAC-IPO-Prozesses zu vermeiden. Aus diesem Grund werden sie als „Blanko-Scheck-Unternehmen“ bezeichnet. IPO-Investoren haben keine Ahnung, in welches Unternehmen sie letztendlich investieren werden. SPACs suchen Konsortialbanken und institutionelle Investoren, bevor sie Aktien der Öffentlichkeit anbieten.

Das Geld, das die SPACs bei einem Börsengang aufbringen, wird auf einem verzinslichen Treuhandkonto angelegt. Diese Mittel können nicht ausgezahlt werden, außer um eine Akquisition abzuschließen oder das Geld an die Investoren zurückzugeben, wenn der SPAC liquidiert wird. Ein SPAC hat im Allgemeinen bis zu zwei Jahre Zeit, um ein Geschäft abzuschließen oder sich der Liquidation zu stellen. In einigen Fällen kann ein Teil der aus dem Trust erwirtschafteten Zinsen als Betriebskapital des SPAC verwendet werden. Nach einem Erwerb wird ein SPAC in der Regel an einer der großen Börsen notiert.

Der Sponsor gründet eine Holdinggesellschaft. Der Sponsor erhält gegen eine Gebühr auch 20% der SPAC-Aktien, die als „Promote“ oder Gründeraktien bezeichnet werden. Dann reicht der Sponsor die normale Dokumentation ein, die mit einem Börsengang durch einen Börsengang verbunden ist. Zum Zeitpunkt ihres Börsengangs haben SPACs keinen bestehenden Geschäftsbetrieb oder gar erklärte Akquisitionsziele. Da das SPAC kein operatives Geschäft hat, ist der Anmeldeprozess schnell und einfach. Sobald der Sponsor genügend Interesse geweckt hat, verkauft er Wertpapiere des SPAC. Das aus dem Börsengang eingenommene Geld wird in einen blinden Treuhandfonds gesteckt und ist unantastbar, bis die Aktionäre die Übernahmetransaktion eines Zielunternehmens genehmigen. Das SPAC hat normalerweise 18-24 Monate Zeit, um eine Fusion mit einem Zielunternehmen zu finden und durchzuführen. Das SPAC geht an die Börse und handelt an einer Börse wie jedes andere börsennotierte Unternehmen, an dem allgemeine öffentliche Investoren beteiligt sind. Sie können Wertpapiere auf dem freien Markt kaufen, aber das zukünftige Erwerbsziel ist noch unbekannt. Stattdessen kaufen diese Investoren auf die Vision und die Stärke des Sponsors und das Versprechen einer erfolgreichen Akquisition eines attraktiven Ziels. Sobald der SPAC öffentlich ist, können die Sponsoren mit der Suche nach einem zu erwerbenden Zielunternehmen beginnen. Viele SPACs werden eine Zielbranche für einen Börsengang hervorheben. Anschließend kann eine bestehende Betriebsgesellschaft mit der börsennotierten SPAC fusionieren oder von dieser übernommen werden und ein börsennotiertes Unternehmen werden, anstatt einen eigenen Börsengang durchzuführen. Wenn die Sponsoren ein Unternehmen finden, verhandeln sie mit dem Zielunternehmen die Bedingungen des Erwerbs wie Kaufpreis oder Unternehmensbewertung. Nach einem Deal beginnt der de-SPAC-Prozess. Nachdem die Bedingungen mit dem Ziel vereinbart wurden, müssen die Sponsoren den Aktionären des SPAC das Akquisitionsziel vorschlagen. Die Aktionäre haben die Möglichkeit, über die beabsichtigte Transaktion abzustimmen, sei es durch Übernahme oder Fusion, was ihnen einen gewissen Rückgriff gibt, wenn ein Sponsor ein Unternehmen auswählt, das ihnen nicht gefällt. Die Anteile der SPAC und der Zielgesellschaft verschmelzen in einer neuen Gesellschaft.

Auch wenn die Übernahme genehmigt wird, können die Aktionäre ihre Anteile gegen ihr Geld zurückgeben. Normalerweise ist diese Art von Sicherheit bei einem Börsengang nicht verfügbar, es sei denn, es ist absolut klar, dass das Geschäft gut laufen wird. In der Regel haben die Sponsoren zwei Jahre Zeit, um eine Transaktion zu finden und anzukündigen, sei es durch Übernahme oder Fusion, oder der SPAC wird aufgelöst und die Aktionäre erhalten ihr Geld abzüglich der angefallenen Verwaltungsgebühr zurück.

Im Gegensatz zu einem traditionellen SPAC ist ein Master SPAC so konzipiert, dass er nach dem Prinzip arbeitet, dass ein Börsengang für das Ziel das Ziel ist und nicht eine Fusion oder Übernahme des Ziels. Der Master SPAC kombiniert eine Akquisition mit der Finanzierung eines Börsengangs, wodurch der Hauptnachteil eines klassischen SPAC behoben wird, bei dem die durch einen Börsengang generierten Multiples verloren gehen. Im MasterSPAC-Modell wird das vom SPAC erworbene Ziel an den Börsengang gebracht und generiert daher einen Wertmultiplikator aufgrund der Verlagerung von privaten zu öffentlichen Märkten.

Ein Börsengang ist im Wesentlichen ein geldsuchendes Geschäft, während ein SPAC ein geldsuchendes Geschäft ist. Ein SPAC kann als das Gegenteil eines herkömmlichen Börsengangs angesehen werden. Ein SPAC geht zunächst an die Börse, in der Regel mit einem hoch angesehenen Managementteam, das in der Lage ist, Kapital von großen institutionellen Investoren zu beschaffen, mit dem Ziel, innerhalb von etwa 24 Monaten ein Privatunternehmen zu kaufen, um es in seiner Hülle zu platzieren. Gong Public über SPAC ist deutlich schneller als ein herkömmlicher Börsengang. In Anbetracht des Fehlens von Finanzberichten und verwandten Materialien gibt es weniger SEC-Bedenken und -Anfragen, die ohne eine operative Gesellschaft in der eigentlichen Hülle beantwortet werden müssen, was den Prüfungsprozess verkürzt.

Vorzugsweise umfasst der Master SPAC ein Kernteam von Experten für die Verwaltung und Durchführung von Börsengängen, darunter Rechtsteams, Bewertungsteams, Finanzteams und Managementteams. Die Experten im Master SPAC können ihr Fachwissen auch als Servicefunktion für Tochtergesellschaften wie SPAC und Inkubator-Unternehmen zur Verfügung stellen, um ihre IPOs zu verwalten.

Wie hierin verwendet, ist ein Fundraising-Inkubator ein Unternehmen, das Unternehmenstransaktionen wie einen Börsengang (IPO) gegen eine Kapitalbeteiligung und eine Verkaufsoption auf diese Kapitalbeteiligung an den Emittenten selbst finanziert. Die Put-Option, die von demselben Emittenten wie die Kapitalbeteiligung ausgegeben wird, sichert dem Anleger, dass er diese Beteiligung im Erfolgsfall unmittelbar danach an den Emittenten weiterverkaufen kann. Die Funktion des Inkubators besteht darin, Aspekte des Risikokapitalisierungsprozesses zu verwalten, während das Management und die Struktur der Einrichtung, die eine Finanzierung sucht, weiterhin Aspekte im Zusammenhang mit ihren normalen Unternehmens- und Unternehmensfunktionen verwalten kann, einschließlich Entwicklung, Produktion und Verkauf von kommerziellen Produkten an Verbraucher. Da der Inkubator speziell für die Finanzierung und Verwaltung eines Börsengangs kapitalisiert, organisiert und konfiguriert ist, beseitigt er die wichtigsten Hindernisse für ein Startup, das einen Börsengang anstrebt, nämlich Kosten und Fachwissen.

In einigen Ausführungsformen wird die Trennung der normalen Funktionen des Unternehmens von Aspekten im Zusammenhang mit der Risikokapitalisierung durch die Gründung einer Zweckgesellschaft erreicht. Wie hierin verwendet, ist eine Zweckgesellschaftsgesellschaft (SPV) eine Industrie- und Handelsgesellschaft, die alle Vermögenswerte der Gesellschaft oder Gruppe, die eine IPO-Finanzierung anstrebt, konsolidiert zusammenhält. Die vom SPV gehaltenen Vermögenswerte stehen im Zusammenhang mit den kommerziellen Angeboten des Unternehmens oder der Gruppe und umfassen beispielsweise geistiges Eigentum und Know-how, materielle Vermögenswerte, einschließlich Infrastruktur, Ausrüstung, Waren zur Herstellung von Produkten, Inventar von Produkten für Vertrieb etc. und Humanvermögen einschließlich Mitarbeiter in Technik, Marketing, Vertrieb etc. und Führungskräfte. Obwohl dies keine absolute Verpflichtung ist, ist es wünschenswert, dass der zukünftige SPV-Emittent vor dem Finanzmarkt finanziell, wirtschaftlich und in jeder Hinsicht glaubwürdig bleibt. Dieser Aspekt sollte im Rahmen der Definition des Börsengangs oder eines anderen Venture-Angebots von Fall zu Fall untersucht werden. In einigen Ausführungsformen, wenn beispielsweise eine bekannte Gruppe oder Entität eine Tochtergesellschaft hat, die ihren Namen ganz oder teilweise trägt; BOUYGUES Telecom oder PEUGEOT Leasing, kann das SPV Vermögenswerte der Tochtergesellschaft halten, während es keine Vermögenswerte innerhalb einer Muttergesellschaft außerhalb der Tochtergesellschaft hält.

Wie in Fig. 1B dargestellt, kann ein SPAC-Master-Unternehmen 100 über einen Börsengang ein Tochterunternehmen SPAC 102 gründen. Die Tochtergesellschaft SPAC ist so konfiguriert, dass sie ein Unternehmen 105 identifiziert, das zusätzlicher Kapitalisierung bedarf, wie zum Beispiel ein Startup-Unternehmen, das an die Börse gehen möchte. Die beim SPAC-IPO beschafften Gelder werden vom SPAC in einem Blind Trust gehalten, bis das Unternehmen 105 identifiziert ist. Sobald das Unternehmen 105 , das eine Risikokapitalfinanzierung sucht, identifiziert ist, verhandelt der Master-SPAC 100 mit dem Unternehmen 105 die Bedingungen des Engagements, um einen Börsengang für das Unternehmen 105 zu verwalten. Ein Vorteil dieser Strategie für das Unternehmen 105 besteht darin, dass es eine Eigenkapitalposition in der erweiterten behalten kann Unternehmen im Gegensatz zu einem SPAC, bei dem der SPAC die Kontrolle über das Unternehmen übernimmt.

Nachdem das Unternehmen 105 , das eine Risikokapitalfinanzierung sucht, von dem Master-SPAC-Unternehmen 100 beauftragt wurde, gründet das Master-SPAC ein Inkubatorunternehmen 110 , um Aspekte der IPO-Risikokapitalisierung zu verwalten, einschließlich der Organisation von Informations-Roadshows zum Austausch von Informationen mit potenziellen Investoren, Vorbereitung von Offenlegungen, Definitionen Angeboten an Investoren, führt den Verkauf von Wertpapieren durch und verwaltet Finanzen, einschließlich des Empfangens von Zahlungen für Wertpapiere von Erfindern 130 und der Verteilung von Auszahlungen an Parteien, einschließlich des Unternehmens 100 und Investoren, die die Wertpapiere 140 verlassen möchten Verkauf von Wertpapieren im Rahmen des Börsengangs als Bezahlung für seine Aktivitäten. Der SPAC 102 wird reorganisiert, wobei die Anleger des SPAC vier Optionen haben: den SPAC 102 verlassen und ihre Investition zurückerhalten; wandeln ihre Anteile am SPAC 102 in Anteile an der Inkubatorgesellschaft 110 um; ihre Anteile an der SPAC 102 in Anteile der Master-SPAC 100 umzuwandeln, bis eine neue Tochter-SPAC gebildet wird; oder im SPAC investiert bleiben, um nach seinem Börsengang eine Beteiligung am vergrößerten Unternehmen 105 zu erhalten. Das Venture-Identifikationsteam in SPAC 102 wird freigestellt, um nach einem neuen Venture zu suchen, das Venture-Kapital 105 benötigt.

Eine Zweckgesellschaftsgesellschaft (SPV) 120 kann auch gegründet werden, um materielle und immaterielle Vermögenswerte im Zusammenhang mit aktuellen Unternehmungen zu halten und aktuelle Operationen zu verwalten. Das Unternehmen 105 behält die Kontrolle über das SPV-Unternehmen 120 durch den Finanzierungsprozess, beispielsweise indem es einen Teil der Anteile an dem SPV behält, während der Rest der Anteile an dem SPV an Investoren verkauft wird. Nachdem die Risikokapitalisierung abgeschlossen ist, wird das Inkubatorunternehmen 110 aufgelöst oder anderweitig von dem Unternehmen 105 getrennt.

Wie oben beschrieben, wird ein Teil der Erlöse aus dem Verkauf der IPO-Wertpapiere zur Finanzierung der Kosten vor dem Börsengang verwendet. Anleger, die die Kosten vor dem Börsengang aufbringen, werden durch einen Teil der während des Aktienverkaufs beim Börsengang aufgebrachten Mittel entschädigt. Die Finanzierung der IPO-Kosten kann durch den Verkauf einer Reihe von Wertpapiertranchen im Zusammenhang mit der Erstellung und dem Verkauf von IPOs erreicht werden. Die erste Tranche kann der Verkauf von Anteilen am SPAC 102 sein, der vor dem Matching eines Inkubators mit einem Unternehmen erfolgt, das einen Börsengang anstrebt. Die zweite Tranche kann erfolgen, nachdem das finanzierungssuchende Unternehmen identifiziert wurde und die Tranche Anteile an dem während des IPO-Prozesses gegründeten Inkubatorunternehmen 110 umfasst, das auf Marktführer abzielt, um dem Unternehmen eine Anfangsfinanzierung bereitzustellen und den Marktteilnehmern zu versichern, dass das Unternehmen erfolgreich sein wird. Eine dritte Tranche kann ein Pass-Through-Security umfassen, bei dem der Investor einen Teil der Erlöse aus dem Verkauf von Aktien während des Börsengangs erhält. Ein Pass-Through-Security ist eine Schuldverschreibung, die die Cashflows zu einem bestimmten Vermögenswert oder einer bestimmten Verbindlichkeit darstellt. Es gibt zukünftige Cashflows einfach an einen Investor weiter. Eine letzte Tranche umfasst den Verkauf von Aktien des SPV, der auf Marktfolger und Privatanleger ausgerichtet ist. Jede Tranche bietet Investoren, die aus dem Unternehmen aussteigen wollen, eine Möglichkeit zum Ausstieg. Wenn eine neue Tranche verkauft wird, können die Anleger, die in eine frühere Tranche investiert haben und aussteigen möchten oder müssen, einige oder alle ihre Wertpapiere an neue Anleger verkaufen. Anteile an SPAC 102 werden in Anteile an SPV umgewandelt und SPAC 102 und Incubator 110 werden aufgelöst, sobald der Verkauf von Wertpapieren abgeschlossen ist.

Der Prozess der Organisation eines Börsengangs oder eines anderen Risikokapitalvehikels umfasst die folgenden Schritte.

- Eine IPO Incubator Company oder „Incubator“ wird beispielsweise im Bundesstaat Delaware in den Vereinigten Staaten von Amerika gegründet. Es kann sich um ein traditionelles Finanzunternehmen handeln, das je nach seiner Struktur möglicherweise verpflichtet ist, sich bei der Securities and Exchange Commission (SEC) als Gegenstand des Investment Company Act von 1940 zu registrieren.

- Ein Unternehmen für Spezialfahrzeuge („SPV“) wird gegründet, beispielsweise in Delaware, USA. Es ist ein Industrie- und Handelsunternehmen, in dem alle Vermögenswerte des Unternehmens oder der Gruppe, die eine IPO-Finanzierung anstreben, konsolidiert werden. Es könnte als Holdinggesellschaft angesehen werden; Es ist jedoch wünschenswert, das SPV als voll funktionsfähige Einheit und nicht als Holdinggesellschaft zu behandeln, was zu einer erheblichen Abwertung führen kann, wenn ein börsennotiertes Unternehmen vom Markt als „Holding“ wahrgenommen wird.

- Das Rechtsteam des Gründerzentrums erstellt ein „Regulation A+“-Offenlegungsdokument für das Gründerzentrum. Da dieses Dokument von Zeit zu Zeit sehr ähnlich ist, sollten die Kosten dieser Operation im Laufe der Zeit erheblich sinken, da der Inkubator mehr Risikofinanzierungsinstrumente organisiert. Dieses Offenlegungsdokument erklärt dem Investor, dass Incubator eine Investmentgesellschaft ist, die Börsengänge jeder Größe finanziert, gegen einen Anteil des Kapitals vor dem Börsengang und einen anteiligen Anteil der aufgenommenen Mittel, die nach dem Börsengang zu zahlen sind.

Das Regulation A+-Dokument bietet dem Anleger drei Auswege aus der Investition:- Der Investor kann Incubator-Aktien zum Zeitpunkt des Börsengangs verkaufen; oder

- Der Investor kann Inkubator-Aktionen nach dem Inkubator-IPO und vor Beginn des SPV-IPO-Prozesses in SPV-Aktionen umwandeln; oder

- Incubator kauft die Anteile des Investors nach (seinem) Incubator IPO zurück.

- Incubator-Anträge bei der Securities and Exchange Commission (SEC) zur Registrierung und Notierung an einer (US-)Börse wie der NASDAQ oder der New York Stock Exchange.

- Die SEC überprüft die Akte und sendet ihre Kommentare, Fragen und möglichen Einwände an Incubator.

- In der Zwischenzeit veranstalten der Inkubator und die Investmentbank oder das Investmentbankenkonsortium, das die Aktien des Inkubators vertreibt, Roadshows, um für die Aktie auf dem Markt zu werben und „Bestellungen“ für die Aktien des Inkubators entgegenzunehmen. Während dieser Zeit darf jeder Marktteilnehmer die Aktien rechtlich nicht kaufen, sondern kann nur Interesse bekunden und den Betrag beziffern, den er zu investieren bereit ist. In der Praxis würde ein Käufer, der Interesse an einer Aktienmenge bekundet und dann zurückzieht, jegliche Glaubwürdigkeit am Markt verlieren und könnte bei anderen IPOs nicht mehr handeln.

Eine Roadshow ist eine Präsentation, die von einem Emittenten von Wertpapieren und dem Konsortium von Maklern und Investmentbanken, die eine Wertpapieremission zeichnen, organisiert wird, um Anlegern eine Anlagemöglichkeit zu präsentieren. Der Zweck von Roadshows kann zweierlei sein. Im ersten Fall sollen Roadshows Investoren für eine Investition mit dem Master SPAC beim Börsengang der Tochtergesellschaft SPAC 102 und Inkubator 110 Phasen des Prozesses interessieren. Der zweite Zweck von Roadshows besteht darin, potenzielle Ziele für eine Finanzierung (dh Unternehmen 105) darüber zu informieren, dass der Master SPAC nach Unternehmungen sucht, die eine Finanzierung benötigen.Es kann unter verschiedenen Umständen in einem Hotel, einem Kongresszentrum, einer Bank oder einem anderen angesehenen Ort stattfinden, wie z. In anderen Ausführungsformen kann die Roadshow virtuell sein und über elektronische Medien präsentiert werden, wie etwa über das Internet oder ein Netzwerk mit beschränktem Zugang (z. B. in einem Webcast). Während der Roadshow hält das Management eines Unternehmens, das Wertpapiere emittiert oder einen Börsengang (IPO) durchführt, Präsentationen vor Analysten, Fondsmanagern, potenziellen Investoren und deren Finanzberatern.

Die Roadshow soll Begeisterung und Interesse für die Emission oder den Börsengang wecken und ist oft entscheidend für den Erfolg des Angebots. Die Roadshow kann sich über viele Standorte erstrecken, die im Voraus geplant und über einen bestimmten Zeitraum abgeschlossen werden, um mehrere potenzielle Investoren zu informieren und einzubeziehen. Roadshows können manchmal auf ein Land beschränkt sein, beinhalten aber normalerweise mehrere internationale Stopps. Innerhalb der Vereinigten Staaten gehören New York City, Chicago, Los Angeles, Miami und Denver zu den üblichen Reisezielen.

Roadshow-Veranstaltungen können Hunderte von potenziellen Käufern anziehen, die daran interessiert sind, mehr über das Angebot zu erfahren. Die Veranstaltungen können Multimedia-Präsentationen und Frage-und-Antwort-Sitzungen mit mehreren anwesenden Führungskräften des Unternehmens beinhalten. Viele Unternehmen nutzen das Internet und stellen Versionen von Roadshow-Präsentationen online. Neben den größeren Roadshow-Veranstaltungen können Unternehmen in den Monaten und Wochen vor dem Angebot auch kleinere, private Meetings abhalten.

Roadshows decken eine Vielzahl von Themen ab, darunter die Geschichte des Unternehmens und zukünftige Wachstumspläne. Informationen über die aktuellen Vermögenswerte des Unternehmens, ob materiell oder immateriell, können ebenso präsentiert werden wie ein Verkaufsargument bezüglich des bevorstehenden Angebots.

Neben Informationen zum Angebot bietet die Roadshow dem Unternehmen die Möglichkeit, Fragen zu beantworten, die von Skeptikern am Markt oder bei Due-Diligence-Meetings gestellt werden können. Es bietet ein Forum, in dem das Unternehmen direkt mit potenziellen Stakeholdern kommunizieren kann, um potenzielle Bedenken anzusprechen.

Die Konsortialbanken verwenden auch die von den Anlegern gesammelten Informationen, um den Bookbuilding-Prozess abzuschließen, bei dem es darum geht, Preise zu sammeln, die potenzielle Anleger bereit sind, für das Angebot zu zahlen.

Nach Abschluss der Roadshow-Aktivität wird der endgültige Prospekt erstellt und an potenzielle Investoren verteilt. Dieser Prospekt wird auch bei der US Securities and Exchange Commission (SEC) eingereicht.

Auf der Grundlage der während des Bookbuilding-Prozesses gesammelten Informationen wird ein Anfangspreis für das Angebot festgelegt und das IPO-Datum festgelegt.

Eine Non-Deal-Roadshow findet statt, wenn Führungskräfte Gespräche mit aktuellen und potenziellen Investoren führen, aber nichts zum Verkauf angeboten wird. Eine Roadshow bietet potenziellen Investoren eine Einführung in das Angebot und wurde in einer Studie von Ernst & Young aus dem Jahr 2014 als wichtiger nichtfinanzieller Faktor bei Kaufentscheidungen von 82% institutioneller Investoren in Bezug auf Börsengänge angesehen.

- Am Ende dieses Prozesses (Punkte 3 oben bis 6 oben) erteilt die SEC iterativ dem Rechtsteam des Inkubators die Quotierungsgenehmigung.

- Incubator kann sich daher an einer US-Börse wie der NASDAQ registrieren. Im seltenen Fall von Mehrfachnotierungen kann sich Incubator auch an ausländischen Börsen registrieren.

- Incubator startet den Börsengang.

- Sobald die Mittel beschafft sind, leistet Incubator gemäß der Verwendung des Produkts gemäß Regulation A+ Disclosure Document mindestens die folgenden Zahlungen:

- Eine Zahlung auf das Konto der Investmentbank zur Zahlung der Maklerprovision, falls diese nicht abgezogen wurde, bevor die Gelder an Incubator gesendet wurden.

- Eine Zahlung auf das SPV-Konto zur Sicherung der SPV-Finanzierung.

- Zahlung der IPO-Gebühren und -Kosten der SPV auf das Anwaltskonto.

- Die Auszahlung einer Erfolgsprämie auf das Konto der Anwälte nach den vorgeschriebenen Verfahren.

- Die Zahlung an den Finanzier des Inkubator-Börsengangs.

- SPV erhält von Incubator das für die Durchführung seines Börsengangs erforderliche Budget.

- Das Rechtsteam von SPV entwirft ein „Regulation S-1“-Offenlegungsdokument für das SPV.

- Das Rechtsteam von SPV bereitet die SPV-Registrierungsdatei bei der SEC in Form S-1 und die Due-Diligence-Datei vor. Dies ist viel länger als das für den Inkubator vorbereitete Formblatt Regulation A+. Es ist zu beachten, dass das Formblatt Regulation A+ ein Kurzform ist, da es eine teilweise Befreiung von der Registrierung anstrebt, während das Formblatt S-1 eine vollständige Aufzeichnung aller bedeutenden Transaktionen darstellt, die der Emittent in den letzten fünf bzw. zehn Jahren durchgeführt hat zum Fall. Der Emittent kann mit diesem vollständigen Registrierungsprozess erst beginnen, wenn er zwei volle Geschäftsjahre und eine Reihe von finanziellen Bedingungen abgeschlossen hat.

- Dieses Dokument bietet dem Anleger drei Auswege aus der Investition:

- Der Investor verkauft SPV-Aktien zum Zeitpunkt des Börsengangs; oder

- Das SPV kauft die Aktien des Investors nach dem Börsengang des Incubators zurück; oder

- Schließlich will der Investor das SPV nicht verlassen und bleibt Aktionär.

- SPV reicht seinen Prospekt bei der SEC ein, um sich dort registrieren zu lassen und die Notierung seiner Aktien an einer US-Börse zu erhalten.

- Die SEC überprüft die Akte des SPV und sendet ihre Kommentare, Fragen und möglichen Einwände an das SPV.

- In der Zwischenzeit organisieren SPV und die Investmentbank oder das Investmentbankenkonsortium, das ihre Aktien vertreibt, Roadshows, um die Wertpapiere auf dem Markt zu fördern und die „Bestellungen“ von SPV für Aktien einzuholen. Während dieser Zeit darf jeder Marktteilnehmer die Aktien rechtlich nicht kaufen, sondern kann nur Interesse bekunden und den Betrag beziffern, den er zu investieren bereit ist. In der Praxis würde ein Käufer, der Interesse an einer Aktienmenge bekundet und sich dann zurückzieht, jegliche Glaubwürdigkeit am Markt verlieren und könnte keine weiteren IPOs mehr handeln.

Wie in FIG. In 2A ist ein Computersystem 200 das Kernelement der Wertpapierarchitektur innerhalb des Master-SPAC 100 , das Daten empfängt, erzeugt, speichert, integriert und koordiniert, die zum Definieren der Wertpapiere erforderlich sind, Anlagezahlungen von einer Vielzahl von Investoren 205 empfängt und optional Smart Contracts generiert zwischen Anlegern und dem Unternehmen, Bestimmung der mit den Wertpapieren verbundenen Einnahmen und Verwaltung der Auszahlungen an die Parteien. Das Computersystem ist ferner mit mindestens einem Prozessor ausgestattet, in den Softwarekomponenten zum Empfangen von Informationseingaben von der Vielzahl potenzieller Investoren über das Kommunikationsmodul oder die Schnittstelle 210 geladen sind.

Block 210 stellt ein Kommunikationsmodul dar, das Eingaben von Investoren verwaltet und Ausgaben an die Investoren überträgt. Eingaben von Anlegern umfassen Anlageinformationen, Anlegerinteresse an dem potenziellen Angebot, Anlegeridentität, Bezeichnung eines Zahlungsmittels oder einer digitalen „Wallet“, wie z. B. ein Bankkonto, Kredit- oder Debitkonto, einschließlich Kredit- oder Debitkarten, die von einem Finanzinstitut ausgestellt wurden Venmo- oder Pay Pal®-Apps usw. Das Kommunikationsmodul 210 kann auch von Administrator(en) 207 des Computersystems innerhalb des Master-SPAC 100 verwendet werden, um mit dem System zu kommunizieren. Zu den Administratoren gehören Vertreter der Rechts-, Bewertungs-, Finanz- und Managementteams, die mit der Organisation und Durchführung des Börsengangs beauftragt sind. Administrator(en) können Eingaben in das System bereitstellen, um das System zu warten und zu verwalten, um sicherzustellen, dass es ordnungsgemäß funktioniert. In Ausführungsformen kann/können der/die Administrator(en) 207 auch Informationen von den Verkäufern (z. B. Unternehmen 100), Maklern, Investmentbanken, Konsortialbanken usw., Risikobewertungen, prognostizierten Einnahmequellen usw. bereitstellen.

In Block 220 enthält das System ein Wertpapierplanungsmodul, in dem die Wertpapiere definiert werden, wie es ausführlicher in Bezug auf Fig. 2B beschrieben wird.

Block 230 umfasst das Finanztransaktionsmodul, das Zahlungen von Investoren verwaltet, um ihre Gebote abzudecken, Zahlungen an Parteien und das Einziehen von Transaktionsgebühren. In Ausführungsformen kann das Finanztransaktionsmodul, sobald ein Gebot angenommen wurde, die Gebotsbeträge plus Transaktionsgebühren von den Zahlungsinstrumenten der Anleger als Reaktion auf die Annahme von Geboten durch das Computersystem abheben. Block 230 zahlt auch Zahlungen an die Parteien basierend auf den Bedingungen der Wertpapiere aus.

In Ausführungsformen können die Wertpapiere in Form eines Smart Contracts angeboten werden, der unten ausführlicher beschrieben wird. In Block 240 führt das Smart-Contract-Modul Smart Contracts aus, indem es Datenblöcke generiert, die die Wertpapiere definieren, einschließlich aller Bedingungen, die für die Investoren und das Unternehmen bindend sind, wie z. B. Kaufpreise, Prozentsätze der durch die Wertpapiere repräsentierten Vermögenswerte usw.

Block 250 zeigt das Wertpapierverwaltungsmodul, das die Wertpapiere ausführt und verwaltet.

Wie in Fig. 2B gezeigt, umfasst Block 220 Aspekte zum Definieren der Sicherheitsangebote.

In Block 221 umfasst das Planen des Angebots von Wertpapieren das Festlegen des Zielbetrags des zu beschaffenden Kapitals. Geleitet von Eingaben von Administrator(en) des Systems, die den Verkäufer, die Bank, den Makler, Underwriter und/oder andere Finanzinstitute repräsentieren, führt das System Durchführbarkeitsstudien für das Angebot von Wertpapieren durch, um die Struktur des Angebots zu definieren. Die Eingaben können auch Informationen von potenziellen Investoren enthalten, die in Roadshows usw. gesammelt wurden. Die Angebotsplanung umfasst spezifische einzubeziehende Variablen, Bereiche akzeptabler Werte für jede Variable und Bedingungen, die in das Angebot aufgenommen werden sollen.

In Block 222 modelliert und projiziert das System mehrere Werte einzelner Variablen und Kombinationen mehrerer Sätze von Variablen, wie z. B. Zeitreihenprojektionen und ökonomische Modellierung der Interaktion zwischen Variablen.

In Block 223 wertet das System Alternativen aus, indem es Ergebnisse der Modellierung und Projektionen überprüft. Die Auswahl eines oder mehrerer Sätze von Variablen, die die Zielvorgaben erfüllen, wird verwendet, um die Struktur und den Wert der Variablen und Bedingungen für Preiskategorien der Aktien zu verfeinern. Zusätzliche Modellierung und Projektionen können erforderlich sein, um einen bevorzugten Satz von Werten für die Variablen und Bedingungen für die Einbeziehung in das Angebot von Wertpapieren in den Preiskategorien der Aktien zu definieren.

Fig. 2B zeigt auch Block 250, der Aspekte der Verwaltung der Sicherheitsangebote umfasst.

In Block 251 führt das System das Angebot der Wertpapiere aus. Preis und Inhalt der einzelnen Wertpapiere werden festgelegt. Technische und rechtliche Details werden finalisiert, erforderliche Offenlegungen vorbereitet und die Wertpapiere an den Markt gebracht. Das System empfängt und akzeptiert Gebote für Aktien des Wertpapiers von mindestens einem Investor, verfolgt den Fortschritt des Verkaufs von Aktien des Wertpapiers und schließt Verkäufe ab, wenn die Zielwerte erreicht sind. Das System kann auch Verkaufsaufträge von Wertpapierinhabern entgegennehmen und diese an neue Anleger verkaufen.

Block 251 kann ein Auftragserstellungsmodul umfassen. Im Allgemeinen kann das Auftragserstellungsmodul zwei Funktionalitätsmodi haben. In einem ersten Modus ermöglicht das Ordererstellungsmodul einem Investor, Interesse an Aktivitäten vor dem Angebot zu bekunden und diese Informationen den Administratoren im Master SPAC bereitzustellen. In einem zweiten Modus empfängt und verarbeitet das Ordererstellungsmodul Gebote von Investoren, nachdem das Angebot gelistet ist.

In Block 252 verwaltet das System die Wertpapiere (Aktien) im Angebot. Es führt detaillierte und aktuelle Aufzeichnungen über einzelne Anlegerkonten, die für regelmäßige und kumulative Zahlungen, steuerliche Behandlung, Vorteile, Berichte und andere Zwecke erforderlich sind. Es führt erforderliche und nützliche Aufzeichnungen in Bezug auf Finanzanalysen und Finanzberichte von Investoren, Maklern und anderen beteiligten Parteien.

In Ausführungsformen können das Angebot, der Verkauf und die Verwaltung der Wertpapiere als Smart Contract durchgeführt werden.

Ein Smart Contract ist eine Computeranwendung, die den Betrieb eines Vertrags simuliert. Es ist ein Computerprogramm oder ein Transaktionsprotokoll, das dazu bestimmt ist, rechtlich relevante Ereignisse und Handlungen gemäß den Bedingungen eines Vertrags oder einer Vereinbarung zwischen oder zwischen Parteien automatisch auszuführen, zu steuern oder zu dokumentieren. Die Ziele von Smart Contracts sind die Reduzierung des Bedarfs an vertrauenswürdigen Vermittlern, Schiedsverfahren und Durchsetzungskosten, Betrugsverluste sowie die Reduzierung böswilliger und versehentlicher Ausnahmen. Der Smart Contract wird auf einer Blockchain gespeichert, die ausgeführt wird, wenn vorgegebene Bedingungen erfüllt sind. Sie können verwendet werden, um die Ausführung einer Vereinbarung zu automatisieren, so dass alle Beteiligten sich sofort über das Ergebnis sicher sein können, ohne die Beteiligung eines Vermittlers oder Zeitverlust.

Die Zuverlässigkeit des Smart Contracts ergibt sich aus seiner Automatisierung, die ihm eine bisher unerreichte Ausführungskraft verleiht.

Ein intelligenter Vertrag kann auch als gesichertes gespeichertes Verfahren angesehen werden, da seine Ausführung und kodifizierten Auswirkungen wie die Übertragung eines bestimmten Wertes zwischen Parteien streng durchgesetzt werden und nicht manipuliert werden können, nachdem eine Transaktion mit bestimmten Vertragsdetails in einer Blockchain oder einem verteilten Hauptbuch gespeichert wurde. Das liegt daran, dass die tatsächliche Ausführung von Verträgen von der Plattform kontrolliert und geprüft wird, nicht von beliebigen serverseitigen Programmen, die sich mit der Plattform verbinden. Intelligente Verträge sind besonders nützlich für die Verwaltung des Austauschs von virtuellen Finanz- oder Wertanlagen, bei denen keine materiellen Materialien bewegt werden müssen.

Der Smart Contract ist vorzugsweise so strukturiert, dass er die Grundregeln der Vorsicht bei einer Transaktionsfinanzierungsinvestition einhält, einschließlich der folgenden:

- Eine Verpflichtung beider Parteien zur Transaktion bietet die sichersten Bedingungen für die Investition. Üblicherweise wird zwischen einer Transaktionspartei und dem Vertreter der Investoren ein Transaktionsfinanzierungsvertrag geschlossen.

- Reduzieren Sie die Zeit der Investition auf das Minimum. Diese ziemlich einfache Regel hat viele Auswirkungen, von der Logistik bis hin zu rechtlichen Bedingungen. Vertreter der Investoren, die wünschenswerterweise Finanziers oder Geschäftsleute, aber keine Rechtsanwälte sind, können Investorengelder auf einem Konto unter der Kontrolle der Vertreter zusammenlegen und die Zustimmung und Bereitschaft der Parteien überprüfen, fortzufahren.

- Lassen Sie alle Transaktions-(Eck-)Bedingungen vereinbaren, bevor die Finanzierung stattfindet. Der Investor oder sein Vertreter muss sich vergewissern, dass sich die Parteien über alle (wesentlichen) Bedingungen der Transaktion vollständig einig sind. Während die Parteien möglicherweise nicht in der Lage sind, die Kosten aller Vertragsgestaltungen zu tragen, bevor die Transaktionsfinanzierung stattfindet, können sie sicherlich ein vollständiges Term Sheet für jede für die Transaktion benötigte Vereinbarung erstellen. Jede Partei, die die Transaktionsfinanzierung erhält, kann sich auch gegenüber dem Investor verpflichten, dass nach der Finanzierung keine weitere zusätzliche oder neue (Schlüssel-)Bedingung von der anderen Partei verlangt wird, wodurch die klassische Last-Minute-Anforderung verhindert wird, die die Transaktion scheitern lässt.

Die Vertragsparteien programmieren die Vertragsbedingungen, zu leistenden Zahlungen und alle Versendungen von Dokumenten, die der Vertragsdurchführung dienen, in der Softwareapplikation und können ihre Zusagen nicht mehr widerrufen. Nach dem Start führt die Anwendung die geplanten Vorgänge wie geplant ohne menschliches Eingreifen aus.

Endkunden interagieren mit einem Smart Contract durch Transaktionen. Solche Transaktionen mit einem Smart Contract können andere Smart Contracts aufrufen. Diese Transaktionen können dazu führen, dass sich der Status ändert und finanzielle Vermögenswerte von einem Smart Contract zu einem anderen oder von einem Konto zu einem anderen gesendet werden. Finanzielle Vermögenswerte können national denominierte Währungen, Kryptowährungen, virtuelle Aktienzertifikate oder andere Vermögenswerte umfassen, deren Wert digital definiert werden kann.

Ähnlich wie bei einer Wertübertragung auf einer Blockchain erfolgt die Bereitstellung eines Smart Contracts auf einer Blockchain durch das Senden einer Transaktion von einer Brieftasche für die Blockchain. Die Transaktion beinhaltet den kompilierten Code für den Smart Contract sowie eine spezielle Empfängeradresse. Diese Transaktion muss dann in einen Block aufgenommen werden, der der Blockchain hinzugefügt wird. An diesem Punkt wird der Code des Smart Contracts ausgeführt, um den Anfangszustand des Smart Contracts festzulegen. Byzantinische fehlertolerante Algorithmen sichern den Smart Contract dezentral vor Manipulationsversuchen. Sobald ein Smart Contract bereitgestellt wurde, kann er nicht mehr aktualisiert werden. Intelligente Verträge auf einer Blockchain können beliebige Zustände speichern und beliebige Berechnungen ausführen.

Die Zuverlässigkeit des intelligenten Vertrags kann erheblich gesteigert werden, indem auf eine dezentrale IT-Umgebung gesetzt wird, die den Auftragnehmern einen sicheren Zugriff ermöglicht und von ihnen nicht gefälscht werden kann.

Jeder Smart Contract kann Informationen über die Investition in das Wertpapier enthalten. Solche Informationen können die Höhe der Investition, die vereinbarten Auszahlungen, die Einnahmequelle, den Zeitpunkt der Vereinbarung der Investition, die Identität der Parteien usw. umfassen. Die Investitionsinformationen können ferner bedingte Ergebnisse basierend auf jedem potenziellen Ergebnis enthalten, einschließlich die Erleichterung der Zahlung vom Anleger an den Verkäufer und/oder die Rückzahlung von Geldern im Falle einer Nichtigkeit oder Stornierung. In einigen Ausführungsformen kann zwischen den Parteien ein Abrechnungsdienst vereinbart werden.

Einige Ausführungsformen sehen vor, dass die Smart Contracts auf einzelnen PCs, auf einem mobilen Gerät und/oder in der Cloud generiert werden können. Solche Beispiele sind nicht einschränkend, da die Smart Contracts auf einer Vielzahl anderer Geräte und/oder Typen davon generiert werden können. In einigen Ausführungsformen kann jeder Smart Contract nach Ermessen der Parteien externe Dienste beinhalten. In einigen Ausführungsformen können die Parteien zum Zeitpunkt der Generierung des Smart Contracts eine Reihe von Optionen auswählen.

Einige Ausführungsformen sehen vor, dass ein Smart Contract bei einem von den Parteien vereinbarten Abrechnungsdienstleister registriert werden kann. In einigen Ausführungsformen kann ein Abrechnungsdienst Informationen über das Ergebnis der Vermögenswerte bereitstellen, auf denen das Wertpapier basiert. In einigen Ausführungsformen kann der Abrechnungsdienst die Informationen an die Gegenparteien senden, was die Auszahlungen gemäß den Bedingungen des Smart Contract auslösen kann. Zum Beispiel kann der Abrechnungsdienstleister basierend auf dem Smart Contract eine Banküberweisung vom Käufer an den Verkäufer einleiten. In einigen Ausführungsformen kann der Prozess durch Software auf einem Computer und/oder Server automatisiert werden, der von dem Abwicklungsdienst kontrolliert wird. Ausführungsformen hierin erfordern nicht, dass die Gelder in irgendeiner Art von Treuhand gehalten werden, jedoch wird eine solche Option durch diese Offenbarung in Betracht gezogen. Zum Beispiel richten sich Ausführungsformen hierin auf jeden finanziellen Abwicklungsprozess, der in Verbindung mit den hierin offenbarten Smart Contracts verwendet werden kann.

Einige Ausführungsformen sehen vor, dass die Abrechnungstransaktion in einer Blockchain gespeichert werden kann, um den Vertrag abzuschließen. In einigen Ausführungsformen können der Abrechnungstransaktion entsprechende Details zur Prüfung, späteren Überprüfung und/oder um sicherzustellen, dass keine Fehler gemacht werden, aufbewahrt werden.

FEIGE. Fig. 3 zeigt ein Computersystem 300 gemäß einer Ausführungsform der vorliegenden Offenbarung. Im Allgemeinen kann das Computersystem 300 eine Rechenvorrichtung 310 umfassen, wie beispielsweise einen Spezialcomputer, der zum Empfangen von Benutzereingaben, Bestimmen und Leiten und Steuern der Ausgabe von Signalen ausgelegt und implementiert ist. Das Computergerät 310 kann Datenquellen, Client-Geräte und so weiter sein oder beinhalten. In bestimmten Aspekten kann die Rechenvorrichtung 310 unter Verwendung von Hardware oder einer Kombination aus Software und Hardware implementiert werden. Das Computergerät 310 kann ein eigenständiges Gerät, ein in eine andere Entität oder ein anderes Gerät integriertes Gerät, eine über mehrere Entitäten verteilte Plattform oder ein virtualisiertes Gerät sein, das in einer Virtualisierungsumgebung ausgeführt wird.

Das Computergerät 310 kann über ein Netzwerk 302 kommunizieren. Das Netzwerk 302 kann beliebige Datennetzwerke oder Internetzwerke umfassen, die zum Kommunizieren von Daten und Steuerinformationen zwischen Teilnehmern des Computersystems 300 geeignet sind Internet, private Netzwerke und Telekommunikationsnetzwerke wie das öffentliche Telefonnetz oder Mobilfunknetze, die Mobilfunktechnologie und/oder andere Technologien verwenden, sowie eine Vielzahl anderer lokaler Netzwerke oder Unternehmensnetzwerke, zusammen mit allen Switches, Routern, Hubs B. Gateways und dergleichen, die verwendet werden könnten, um Daten zwischen Teilnehmern im Computersystem 300 zu transportieren. Das Netzwerk 302 kann auch eine Kombination von Datennetzwerken umfassen und muss nicht auf ein streng öffentliches oder privates Netzwerk beschränkt sein.

Das Computergerät 310 kann mit einem externen Gerät 304 kommunizieren. Das externe Gerät 304 kann ein beliebiger Computer, ein mobiles Gerät wie ein Mobiltelefon, ein Tablet, eine Smartwatch oder eine andere entfernte Ressource sein, die sich über das Netzwerk 302 mit dem Computergerät 310 verbindet kann beliebige der hierin beschriebenen Server oder Datenquellen umfassen, einschließlich Server, Inhaltsanbieter, Datenbanken oder andere Quellen für Aufnahmeinformationen, die von den hierin beschriebenen Geräten verwendet werden sollen.

Im Allgemeinen kann die Computervorrichtung 310 einen Controller oder Prozessor 312 , einen Speicher 314 , eine Netzwerkschnittstelle 316 , einen Datenspeicher 318 und eine oder mehrere Eingabe-/Ausgabeschnittstellen 320 enthalten. Die Computervorrichtung 310 kann ferner enthalten oder in Kommunikation sein mit Peripheriegeräten 322 und anderen externen Eingabe-/Ausgabegeräten, die mit den Eingabe-/Ausgabeschnittstellen 320 verbunden sein könnten.

Der Controller 312 kann in Software, Hardware oder einer Kombination aus Software und Hardware implementiert sein. Gemäß einem Aspekt kann der Controller 312 in Anwendungssoftware implementiert sein, die auf einer Computerplattform läuft. Alternativ kann der Controller 312 einen Prozessor oder eine andere Verarbeitungsschaltung umfassen, die Anweisungen zur Ausführung innerhalb der Rechenvorrichtung 310 oder des Computersystems 300 verarbeiten kann. Der Controller 312 kann als Hardware einen Single-Thread-Prozessor, einen Multi-Thread-Prozessor, ein Mehrkernprozessor und so weiter. Die Steuerung 312 kann in der Lage sein, Anweisungen zu verarbeiten, die in dem Speicher 314 oder dem Datenspeicher 318 gespeichert sind.

Der Speicher 314 kann Informationen innerhalb der Rechenvorrichtung 310 speichern. Der Speicher 314 kann einen beliebigen flüchtigen oder nichtflüchtigen Speicher oder ein anderes computerlesbares Medium beinhalten, einschließlich, aber nicht beschränkt auf einen Direktzugriffsspeicher (RAM), einen Flash-Speicher, einen Nur-Lese-Speicher Speicher (ROM), ein programmierbarer Nur-Lese-Speicher (PROM), ein löschbarer PROM (EPROM), Register und so weiter. Der Speicher 314 kann Programmanweisungen, Programmdaten, ausführbare Dateien und andere Software und Daten speichern, die zum Steuern des Betriebs der Computervorrichtung 310 und zum Konfigurieren der Computervorrichtung 310 zum Durchführen von Funktionen für einen Benutzer 330 nützlich sind. Der Speicher 314 kann eine Reihe von Unterschieden umfassen Stufen und Arten von Speicher für verschiedene Aspekte des Betriebs der Computervorrichtung 310 . Beispielsweise kann ein Prozessor einen integrierten Speicher und/oder Cache für einen schnelleren Zugriff auf bestimmte Daten oder Anweisungen und einen separaten Hauptspeicher oder dergleichen umfassen enthalten sein, um die Speicherkapazität wie gewünscht zu erweitern. Alle diese Speichertypen können ein Teil des Speichers 314 sein, wie hierin in Betracht gezogen.

Der Speicher 314 kann im Allgemeinen ein nichtflüchtiges computerlesbares Medium enthalten, das Computercode enthält, der, wenn er von der Computervorrichtung 310 ausgeführt wird, eine Ausführungsumgebung für ein fragliches Computerprogramm erzeugt, z. B. Code, der Prozessorfirmware bildet, einen Protokollstapel B. ein Datenbankverwaltungssystem, ein Betriebssystem oder eine Kombination der Vorhergehenden, und das einige oder alle der in den verschiedenen Flussdiagrammen und anderen hierin dargelegten algorithmischen Beschreibungen dargelegten Schritte durchführt. Während ein einzelner Speicher 314 abgebildet ist, versteht es sich, dass eine beliebige Anzahl von Speichern sinnvollerweise in die Rechenvorrichtung 310 integriert werden kann.

Die Netzwerkschnittstelle 316 kann jegliche Hardware und/oder Software zum Verbinden des Computergeräts 310 in einer Kommunikationsbeziehung mit anderen Ressourcen über das Netzwerk 302 umfassen. Dies kann entfernte Ressourcen umfassen, auf die über das Internet zugegriffen werden kann, sowie lokale Ressourcen, die über Nahbereichskommunikation verfügbar sind Protokolle, die z. B. physikalische Verbindungen (z. B. Ethernet), Hochfrequenzkommunikation (z. B. Wi-Fi, Bluetooth), optische Kommunikation (z. B. Glasfaser, Infrarot oder dergleichen), Ultraschallkommunikation oder eine beliebige Kombination davon verwenden, oder andere Medien, die verwendet werden könnten, um Daten zwischen dem Computergerät 310 und anderen Geräten zu übertragen. Die Netzwerkschnittstelle 316 kann zum Beispiel einen Router, ein Modem, eine Netzwerkkarte, einen Infrarot-Transceiver, einen Radiofrequenz(RF)-Transceiver zum Empfangen von AM/FM- oder Satellitenradioquellen, eine Nahfeldkommunikationsschnittstelle, eine Funk- ein RFID-Tag-Lesegerät (Frequency Identification) oder eine andere Ressource zum Lesen oder Schreiben von Daten oder dergleichen.

Die Netzwerkschnittstelle 316 kann eine beliebige Kombination aus Hardware und Software umfassen, die zum Koppeln der Komponenten des Computergeräts 310 mit anderen Computer- oder Kommunikationsressourcen geeignet ist. Beispielhaft und nicht einschränkend kann dies Elektronik für eine drahtgebundene oder drahtlose Ethernet-Verbindung umfassen, die gemäß dem IEEE 802.11-Standard (oder einer Variation davon) arbeitet, oder beliebige andere drahtlose Netzwerkkomponenten mit kurzer oder langer Reichweite oder dergleichen. Dies kann Hardware für Nahbereichsdatenkommunikation wie Bluetooth oder einen Infrarot-Transceiver beinhalten, der verwendet werden kann, um mit anderen lokalen Geräten zu koppeln, oder um sich mit einem lokalen Netzwerk oder dergleichen zu verbinden, das wiederum mit einem Datennetzwerk 302 gekoppelt ist, wie z wie das Internet. Dies kann auch Hardware/Software für eine WiMax-Verbindung oder eine Mobilfunknetzverbindung umfassen (unter Verwendung von z. B. CDMA, GSM, LTE oder einem anderen geeigneten Protokoll oder einer Kombination von Protokollen). Die Netzwerkschnittstelle 316 kann als Teil der Eingabe-/Ausgabegeräte 320 enthalten sein oder umgekehrt.

Der Datenspeicher 318 kann ein beliebiger interner oder externer Speicher sein, der ein computerlesbares Medium bereitstellt, wie etwa ein Plattenlaufwerk, ein optisches Laufwerk, ein magnetisches Laufwerk, ein Flash-Laufwerk oder eine andere Vorrichtung, die in der Lage ist, Massenspeicher für die Rechenvorrichtung 310 bereitzustellen. Der Datenspeicher 318 kann computerlesbare Anweisungen, Datenstrukturen, Programmmodule und andere Daten für das Computergerät 310 oder das Computersystem 300 in einer nichtflüchtigen Form für eine relativ langfristige, dauerhafte Speicherung und anschließenden Abruf und Gebrauch speichern. Beispielsweise kann der Datenspeicher 318 ein Betriebssystem, Anwendungsprogramme, Programmdaten, Datenbanken, Dateien und andere Programmmodule oder andere Softwareobjekte und dergleichen speichern.

Wie hierin verwendet, können Prozessor, Mikroprozessor und/oder digitaler Prozessor jede Art von digitaler Verarbeitungsvorrichtung umfassen, wie beispielsweise, ohne Einschränkung, digitale Signalprozessoren („DSPs“), Computer mit reduziertem Befehlssatz („RISC“), Computer mit komplexem Befehlssatz („CISC“)-Prozessoren, Mikroprozessoren, Gate-Arrays (z. B. frei programmierbare Gate-Arrays („FPGAs“)), programmierbare Logikbausteine („PLDs“), rekonfigurierbare Computerstrukturen („RCFs“), Array-Prozessoren, sichere Mikroprozessoren und anwendungsspezifische integrierte Schaltungen („ASICs“). Solche digitalen Prozessoren können auf einem einzelnen einheitlichen integrierten Schaltungschip enthalten oder über mehrere Komponenten verteilt sein.

Wie hierin verwendet, können Computerprogramme und/oder Software beliebige Sequenzen oder von Menschen oder Maschinen erkennbare Schritte umfassen, die eine Funktion ausführen. Solche Computerprogramme und/oder Software können in jeder Programmiersprache oder Umgebung wiedergegeben werden, einschließlich beispielsweise C/C++, C#, Fortran, COBOL, MATLAB™, PASCAL, GO, RUST, SCALA, Python, Assemblersprache, Auszeichnungssprachen ( B. HTML, SGML, XML, VoXML) und dergleichen sowie objektorientierte Umgebungen wie die Common Object Request Broker Architecture („CORBA“), JAVA TM (einschließlich J2ME, Java Beans usw.), Binary Laufzeitumgebung (z. B. „BREW“) und dergleichen.

Die Eingabe-/Ausgabeschnittstelle 320 kann die Eingabe von und Ausgabe an andere Geräte unterstützen, die mit dem Computergerät 310 gekoppelt sein könnten. Dies kann zum Beispiel serielle Ports (z. B. RS-232-Ports), Universal Serial Bus (USB)-Ports, optische Ports, Ethernet-Ports, Telefonports, Audiobuchsen, Komponenten-Audio/Video-Eingänge, HDMI-Ports usw., von denen jeder verwendet werden kann, um kabelgebundene Verbindungen zu anderen lokalen Geräten herzustellen. Dies kann auch eine Infrarotschnittstelle, eine HF-Schnittstelle, einen Magnetkartenleser oder ein anderes Eingabe-/Ausgabesystem zum drahtlosen Koppeln in einer Kommunikationsbeziehung mit anderen lokalen Geräten umfassen. Es versteht sich, dass, obwohl die Netzwerkschnittstelle 316 für Netzwerkkommunikation separat von der Eingabe-/Ausgabeschnittstelle 320 für lokale Gerätekommunikation beschrieben wird, diese beiden Schnittstellen gleich sein können oder Funktionalität gemeinsam nutzen können, wie z. B. dort, wo sich ein USB-Anschluss 370 befindet Wird zum Anschließen an ein Wi-Fi-Zubehör verwendet, oder wenn eine Ethernet-Verbindung zum Koppeln mit einem lokalen Netzwerkspeicher verwendet wird. Die Eingabe-/Ausgabeschnittstelle 320 kann ferner Signale an Anzeigen von Peripheriegeräten ausgeben, wie hierin beschrieben.

Wie hierin verwendet, ist ein Benutzer 330 jeder Mensch, der mit dem Computersystem 300 interagiert. In diesem Kontext kann ein Benutzer allgemein in eine von zwei Kategorien eingeordnet werden. Eine Kategorie ist ein Administrator des Systems, der den Verkäufer und/oder das Finanzinstitut repräsentiert, das das Angebot des Wertpapiers organisiert und durchführt. Eine andere Kategorie ist ein Investor, der Aktien des Wertpapiers kauft und verkauft.

In bestimmten Ausführungsformen erleichtert die E/A-Schnittstelle 320 die Kommunikation mit Eingabe- und Ausgabegeräten zum Interagieren mit einem Benutzer. Beispielsweise kann die E/A-Schnittstelle mit einem oder mehreren Geräten wie etwa einem Benutzereingabegerät und/oder einer Anzeige 350 kommunizieren, die auf dem hierin beschriebenen Gerät oder auf einem separaten Gerät wie etwa einem mobilen Gerät 208 instanziiert werden kann, das ermöglichen es einem Benutzer, über den Bus 332 direkt mit der Steuerung 312 zu interagieren. Die Benutzereingabevorrichtung kann einen oder mehrere Druckknöpfe, einen Berührungsbildschirm oder andere Vorrichtungen umfassen, die es einem Benutzer ermöglichen, Informationen einzugeben. In diesen Ausführungsformen kann das Computersystem ferner eine Anzeige umfassen, um dem Benutzer eine visuelle Ausgabe bereitzustellen. Die Anzeige kann irgendeine einer Vielzahl von visuellen Anzeigen umfassen, wie etwa einen sichtbaren Bildschirm, einen Satz sichtbarer Symbole oder Zahlen und so weiter. Man kann verstehen, dass die Eingaben und Ausgaben des Computersystems für Administratoren und Investoren unterschiedlich sind. Dementsprechend kann die Rechenvorrichtung 310 mit Administratoren und Investoren mit unterschiedlichen Schnittstellen 324 und 328 kommunizieren.

Ein Peripheriegerät 322 kann ein beliebiges Gerät umfassen, das verwendet wird, um Informationen an das Computergerät 310 bereitzustellen oder Informationen von ihm zu empfangen. Dies kann menschliche Eingabe-/Ausgabegeräte (E/A) umfassen, wie z. B. eine Tastatur, eine Maus, ein Mauspad, einen Trackball, ein Joystick, ein Mikrofon, ein Fußpedal, eine Kamera, ein Berührungsbildschirm, ein Scanner oder ein anderes Gerät, das vom Benutzer 330 verwendet werden könnte, um Eingaben für das Computergerät 310 bereitzustellen. Dies kann auch oder stattdessen eine Anzeige umfassen, a Drucker, ein Projektor, ein Headset oder irgendein anderes audiovisuelles Gerät zum Präsentieren von Informationen für einen Benutzer. Das Peripheriegerät 322 kann auch oder stattdessen ein digitales Signalverarbeitungsgerät, einen Aktuator oder ein anderes Gerät umfassen, um die Steuerung von oder die Kommunikation mit anderen Geräten oder Komponenten zu unterstützen. In einem Aspekt kann das Peripheriegerät 322 als die Netzwerkschnittstelle 316 dienen, wie etwa mit einem USB-Gerät, das dafür konfiguriert ist, Kommunikationen über kurze Reichweite (z. B. Bluetooth, Wi-Fi, Infrarot, HF oder dergleichen) oder große Reichweite (z , Mobilfunkdaten oder WiMax) Kommunikationsprotokolle. In einem anderen Aspekt kann das Peripheriegerät 322 den Betrieb des Computergeräts 310 mit zusätzlichen Funktionen oder Merkmalen oder einem anderen Gerät erweitern. In einem anderen Aspekt kann das Peripheriegerät 322 ein Speichergerät wie etwa eine Flash-Karte, ein USB-Laufwerk oder ein anderes Festkörpergerät oder ein optisches Laufwerk, ein magnetisches Laufwerk, ein Plattenlaufwerk oder ein anderes Gerät oder eine Kombination von geeigneten Geräten umfassen Massenspeicher. Allgemeiner kann jedes Gerät oder jede Kombination von Geräten, die zur Verwendung mit dem Computergerät 310 geeignet sind, als ein Peripheriegerät 322 verwendet werden, wie es hierin in Betracht gezogen wird.

Andere Hardware 326 kann in die Rechenvorrichtung 310 integriert sein, wie beispielsweise ein Koprozessor, ein digitales Signalverarbeitungssystem, ein mathematischer Koprozessor, eine Grafikmaschine, ein Videotreiber, eine Kamera, ein Mikrofon, zusätzliche Lautsprecher und so weiter. Die andere Hardware 326 kann auch oder stattdessen erweiterte Eingangs-/Ausgangsports, zusätzlichen Speicher, zusätzliche Laufwerke und so weiter enthalten.

Ein Bus 332 oder eine Kombination von Bussen kann als elektromechanisches Rückgrat zum Verbinden von Komponenten der Rechenvorrichtung 310 dienen, wie etwa der Steuerung 312 , dem Speicher 314 , der Netzwerkschnittstelle 316 , anderer Hardware 326 , dem Datenspeicher 318 und der Eingabe-/Ausgabeschnittstelle. Wie in der Figur gezeigt, kann jede der Komponenten des Computergeräts 310 unter Verwendung eines Systembusses 332 in einer Kommunikationsbeziehung miteinander verbunden sein, um Steuerungen, Befehle, Daten, Energie und so weiter gemeinsam zu nutzen.

Die Computervorrichtung 310 ist mit einer Energiequelle 360 verbunden, um elektrische Energie für den Betrieb der Computervorrichtung bereitzustellen.

Die verschiedenen veranschaulichenden logischen Blöcke, Module und Schaltungen, die in Verbindung mit der vorliegenden Offenbarung beschrieben werden, können mit einem Prozessor implementiert oder ausgeführt werden, der speziell konfiguriert ist, um die in der vorliegenden Offenbarung erörterten Funktionen auszuführen. Der Prozessor kann ein neuronaler Netzwerkprozessor, ein digitaler Signalprozessor (DSP), eine anwendungsspezifische integrierte Schaltung (ASIC), ein feldprogrammierbares Gate-Array-Signal (FPGA) oder eine andere programmierbare Logikvorrichtung (PLD), eine diskrete Gatter- oder Transistorlogik sein. diskrete Hardwarekomponenten oder eine beliebige Kombination davon, die dazu ausgelegt sind, die hierin beschriebenen Funktionen auszuführen. Alternativ kann das Verarbeitungssystem einen oder mehrere neuromorphe Prozessoren zum Implementieren der hierin beschriebenen Neuronenmodelle und Modelle von neuronalen Systemen umfassen. Der Prozessor kann ein Mikroprozessor, eine Steuerung, ein Mikrocontroller oder eine Zustandsmaschine sein, die speziell wie hierin beschrieben konfiguriert ist. Ein Prozessor kann auch als eine Kombination von Rechenvorrichtungen implementiert werden, z. B. eine Kombination aus einem DSP und einem Mikroprozessor, einer Vielzahl von Mikroprozessoren, einem oder mehreren Mikroprozessoren in Verbindung mit einem DSP-Kern oder einer solchen anderen speziellen Konfiguration, wie hierin beschrieben.

Die in Verbindung mit der vorliegenden Offenbarung beschriebenen Schritte eines Verfahrens oder Algorithmus können direkt in Hardware, in einem von einem Prozessor ausgeführten Softwaremodul oder in einer Kombination der beiden verkörpert sein. Ein Softwaremodul kann sich in einem Speicher oder einem maschinenlesbaren Medium befinden, einschließlich Direktzugriffsspeicher (RAM), Nur-Lese-Speicher (ROM), Flash-Speicher, löschbarer programmierbarer Nur-Lese-Speicher (EPROM), elektrisch löschbarer programmierbarer Nur-Lese-Speicher (EEPROM). , Register, eine Festplatte, eine Wechselplatte, eine CD-ROM oder ein anderer optischer Plattenspeicher, ein Magnetplattenspeicher oder andere magnetische Speichergeräte oder ein beliebiges anderes Medium, das verwendet werden kann, um einen gewünschten Programmcode in Form von Anweisungen zu tragen oder zu speichern oder Datenstrukturen, auf die von einem Computer zugegriffen werden kann. Ein Softwaremodul kann eine einzelne Anweisung oder viele Anweisungen umfassen und kann über mehrere verschiedene Codesegmente, unter verschiedenen Programmen und über mehrere Speichermedien verteilt sein. Ein Speichermedium kann mit einem Prozessor gekoppelt sein, so dass der Prozessor Informationen von dem Speichermedium lesen und Informationen darauf schreiben kann. Alternativ kann das Speichermedium in den Prozessor integriert sein.

Die hierin offenbarten Verfahren umfassen einen oder mehrere Schritte oder Aktionen zum Erreichen des beschriebenen Verfahrens. Die Verfahrensschritte und/oder Aktionen können untereinander ausgetauscht werden, ohne den Umfang der Ansprüche zu verlassen. Mit anderen Worten, sofern keine bestimmte Reihenfolge von Schritten oder Aktionen angegeben ist, kann die Reihenfolge und/oder Verwendung bestimmter Schritte und/oder Aktionen modifiziert werden, ohne vom Umfang der Ansprüche abzuweichen.

Die beschriebenen Funktionen können in Hardware, Software, Firmware oder einer beliebigen Kombination davon implementiert werden. Wenn sie in Hardware implementiert ist, kann eine beispielhafte Hardwarekonfiguration ein Verarbeitungssystem in einem Gerät umfassen. Das Verarbeitungssystem kann mit einer Busarchitektur implementiert werden. Der Bus kann je nach der spezifischen Anwendung des Verarbeitungssystems und den allgemeinen Designbeschränkungen eine beliebige Anzahl von Verbindungsbussen und Brücken umfassen. Der Bus kann verschiedene Schaltungen miteinander verbinden, einschließlich eines Prozessors, maschinenlesbarer Medien und einer Busschnittstelle. Die Busschnittstelle kann verwendet werden, um unter anderem einen Netzwerkadapter über den Bus mit dem Verarbeitungssystem zu verbinden. Der Netzwerkadapter kann verwendet werden, um Signalverarbeitungsfunktionen zu implementieren. Für bestimmte Aspekte kann auch eine Benutzerschnittstelle (z. B. Tastatur, Display, Maus, Joystick usw.) mit dem Bus verbunden sein. Der Bus kann auch verschiedene andere Schaltungen verbinden, wie z. B. Zeitgeberquellen, Peripheriegeräte, Spannungsregler, Leistungsverwaltungsschaltungen und dergleichen, die in der Technik gut bekannt sind und daher nicht weiter beschrieben werden.

Der Prozessor kann für die Verwaltung des Busses und die Verarbeitung verantwortlich sein, einschließlich der Ausführung von Software, die auf den maschinenlesbaren Medien gespeichert ist. Unter Software sind Anweisungen, Daten oder Kombinationen davon zu verstehen, unabhängig davon, ob sie als Software, Firmware, Middleware, Mikrocode, Hardwarebeschreibungssprache oder anderweitig bezeichnet werden.

Bei einer Hardwareimplementierung können die maschinenlesbaren Medien Teil des Verarbeitungssystems getrennt von dem Prozessor sein. Wie der Fachmann jedoch leicht erkennen wird, können die maschinenlesbaren Medien oder Teile davon außerhalb des Verarbeitungssystems liegen. Beispielsweise können die maschinenlesbaren Medien eine Übertragungsleitung, eine durch Daten modulierte Trägerwelle und/oder ein von der Vorrichtung getrenntes Computerprodukt umfassen, auf die alle durch den Prozessor über die Busschnittstelle zugegriffen werden kann. Alternativ oder zusätzlich können die maschinenlesbaren Medien oder Teile davon in den Prozessor integriert werden, wie es der Fall sein kann mit Cache- und/oder spezialisierten Registerdateien. Obwohl die verschiedenen besprochenen Komponenten so beschrieben werden können, dass sie einen bestimmten Ort haben, wie z. B. eine lokale Komponente, können sie auch auf verschiedene Weise konfiguriert sein, wie z. B. bestimmte Komponenten, die als Teil eines verteilten Computersystems konfiguriert sind.

Die maschinenlesbaren Medien können eine Anzahl von Softwaremodulen umfassen. Die Softwaremodule können ein Sendemodul und ein Empfangsmodul umfassen. Jedes Softwaremodul kann sich in einem einzelnen Speichergerät befinden oder über mehrere Speichergeräte verteilt sein. Beispielsweise kann ein Softwaremodul von einer Festplatte in den Arbeitsspeicher geladen werden, wenn ein auslösendes Ereignis auftritt. Während der Ausführung des Softwaremoduls kann der Prozessor einige der Anweisungen in den Cache laden, um die Zugriffsgeschwindigkeit zu erhöhen. Eine oder mehrere Cache-Zeilen können dann zur Ausführung durch den Prozessor in eine Spezialregisterdatei geladen werden. Wenn nachstehend auf die Funktionalität eines Softwaremoduls Bezug genommen wird, versteht es sich, dass eine solche Funktionalität durch den Prozessor implementiert wird, wenn Anweisungen von diesem Softwaremodul ausgeführt werden. Ferner sollte klar sein, dass Aspekte der vorliegenden Offenbarung zu Verbesserungen der Funktionsweise des Prozessors, Computers, der Maschine oder eines anderen Systems führen, das solche Aspekte implementiert.