La définition de l'offre publique initiale

L'introduction en bourse est l'événement défini comme la première fois que les actions d'une société privée émettrice d'actions, appelée «l'émetteur», sont offertes à la vente au public.

Le produit de la vente des actions de l'Émetteur lève un important financement par fonds propres pour ledit Émetteur.

Les introductions en bourse sont souvent émises par des entreprises plus petites et plus jeunes à la recherche de capitaux pour se développer, mais elles peuvent également être réalisées par de grandes entreprises privées qui souhaitent devenir cotées en bourse.

Lors d'une introduction en bourse, l'émetteur doit obtenir l'assistance d'une banque d'investissement, qui aide à déterminer le type de titre à émettre, à quelle valorisation de l'entreprise, le meilleur prix d'offre, le nombre d'actions à émettre et le délai de mise en vente. marché.

Cependant, ce n'est pas facile, surtout pour quelqu'un qui n'a pas l'expertise et les connexions à Wall Street. De plus, comme les participants aux marchés des valeurs mobilières établissent des règles non écrites qui sont beaucoup plus strictes que les exigences légales ou réglementaires, faire une proposition dans le mauvais sens peut mettre l'émetteur sur liste noire pour toujours.

C'est pourquoi un guide financier et juridique spécialisé dans le financement tel que Deschenaux Hornblower & Partners, LLP est une nécessité absolue, bien avant l'introduction en bourse.

Why & How an IPO makes money ?

Beaucoup d'entrepreneurs ne comprennent pas les raisons pour lesquelles l'offre publique initiale d'une action ordinaire (également connue sous le nom de « IPO ») rapporte de l'argent ?

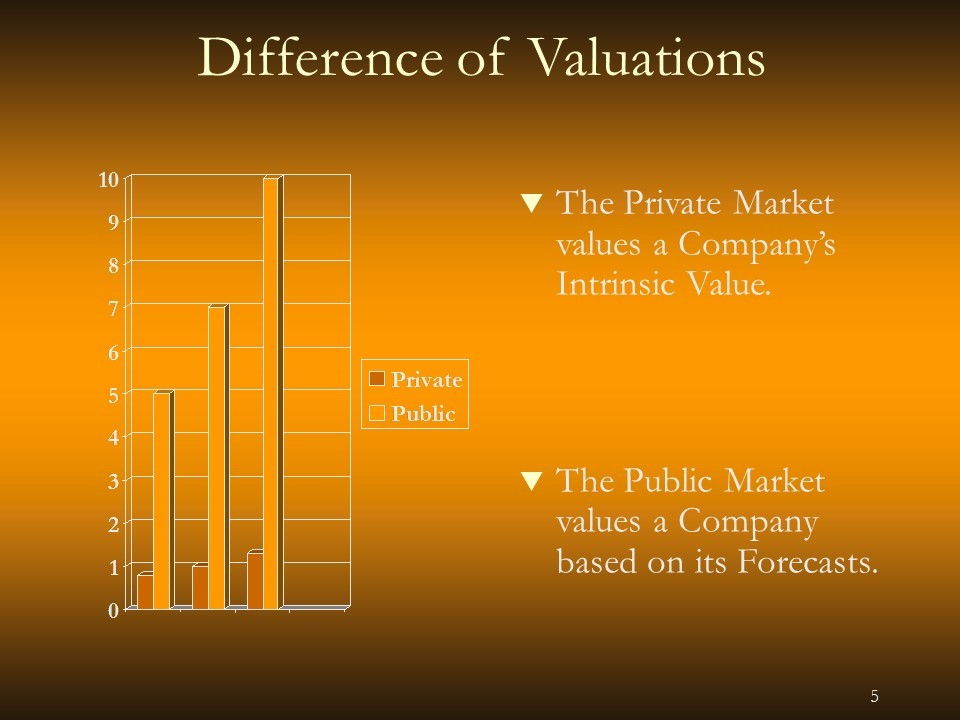

La création de valeur d'une introduction en bourse découle principalement de la différence de valorisation entre les marchés privé et public.

Le marché privé valorise les actifs. Ainsi, une boulangerie qui réalise un chiffre d'affaires de 1 million $ et un bénéfice de 100 000 TP4T sera vendue à environ 1 million $. Environ $ 800 000 en période de récession et peut-être $ 1,3 million si le marché est en plein essor.

Dans ce modèle de valorisation, il n'y a pas d'anticipation, tout est basé sur le passé, sur la valeur intrinsèque.

Le Marché Public valorise l'Anticipation. Il est basé sur le taux d'intérêt équivalent. Sous une forme simpliste, en excluant les facteurs de risque à des fins d'explication, si le taux d'intérêt du marché des capitaux est de 2% et que la boulangerie génère 10%, elle sera valorisée par le marché public au moins cinq fois son prix.

Ainsi, notre boulangerie avec un chiffre d'affaires de $ 1 million serait vendue à environ $ 7 millions, soit en tenant compte d'une Anticipation sur 15 ans de chiffre d'affaires. Environ $ 5 millions pendant la récession, avec une anticipation de 10 ans, et peut-être $ 10 millions si le marché est en plein essor avec une anticipation de 20 ans.

Dans ce modèle de valorisation, l'anticipation est prédominante et la valeur intrinsèque est négligeable.

Les frais d'introduction en bourse

Tous frais compris, un pourcentage moyen convenu par PrixWaterhouseCooper représentent en moyenne 20% du montant levé. Bien sûr, il s'agit d'une introduction en bourse traditionnelle d'une entreprise bien établie et non d'une startup levant une très grosse somme d'argent pouvant aller jusqu'à 35%. Ces coûts peuvent sembler élevés, mais vous devez tenir compte de l'ampleur du risque, surtout lorsque l'entreprise n'a aucun historique d'exploitation.

Le calendrier de l'introduction en bourse

Il est très difficile de définir un échéancier pour une entreprise car généralement la direction de l'Issuer veut bien sûr que ce soit le plus rapide possible mais généralement, l'Issuer est toujours plus lent que le reste de l'équipe. Un processus d'introduction en bourse dure généralement moins d'un an, à condition qu'aucun investissement préalable en capital-investissement ou en mezzanine ne soit requis et que l'émetteur puisse assumer les frais d'introduction en bourse. Un processus FastIPO dure généralement moins de six mois. Ces délais n'incluent pas les retards de l'Emetteur ou des Autorités pour fournir les informations, documents, décisions, états financiers, avis de tiers tels que des experts ou des avocats qui sont nécessaires dans le cadre du processus.

Les règles générales du temps supplémentaire de chronologie sont les suivantes :

- Plus l'émetteur est ancien, plus les exigences de déclaration sont longues, donc plus le temps est long, environ 10% de plus pour chaque cinq ans d'existence.

- Un émetteur international, en particulier lorsqu'une traduction de normes littérales ou comptables est nécessaire, est généralement 30% plus long.

- Les startups flambant neuves peuvent nécessiter un temps supplémentaire indéfini pour créer des documents inexistants qui sont essentiels au processus.

- Des états financiers manquants ou non vérifiés peuvent entraîner la perte de mois ou d'années dans le processus d'introduction en bourse.